Ekim ayında piyasalar, Temmuz ayındaki en yüksek seviyesinden %10 düşmüş, tahvil faizleri %5'e yaklaşmış ve resesyonun yaklaşmakta olduğu söylentileri yaygınlaşmıştı. Ne oldu peki?

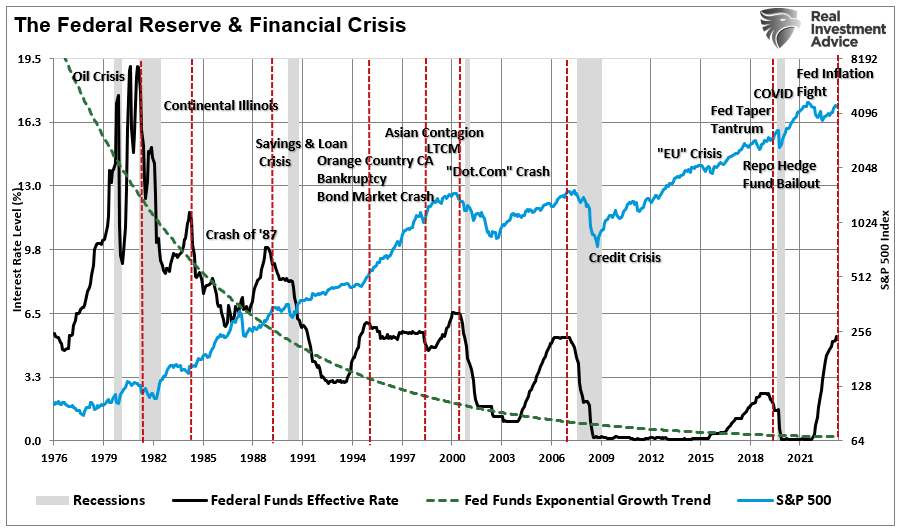

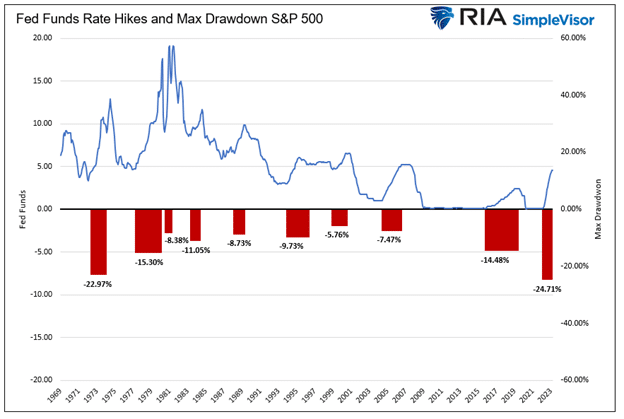

İlginç bir şekilde bir Wall Street savı, "Fed'in son faiz artışını satın." der. Bunun nedeni, Fed faiz oranlarını düşürmeye başladığında bunun bir durgunluk, ayı piyasası veya finansal bir olayın başlangıcından kaynaklanıyor olmasıdır. Bu noktada, aşağıda gösterildiği gibi, piyasalar daha düşük kazanç büyüme oranları ve kârlılık beklentileri için yeniden fiyatlandırma yapmaktadır.

Michael Lebowitz'in daha önce "Federal Reserve Pivots Are Not Bullish" başlıklı yazısında belirttiği gibi:

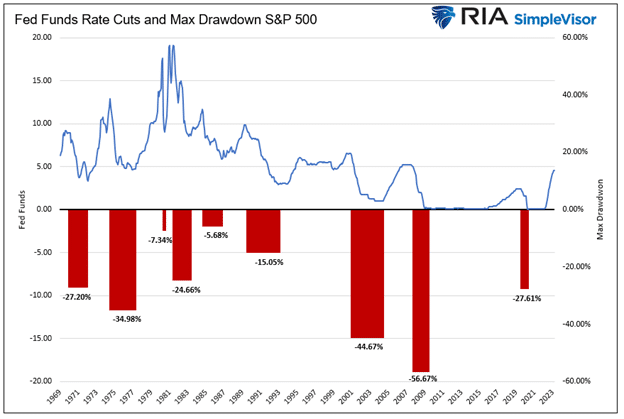

"1970'ten bu yana Fed'i,n Fed Fon Oranlarını önemli ölçüde düşürdüğü dokuz örnek vardır. Her bir faiz indirimi döneminin başlangıcından piyasanın dip noktasına kadar ortalama maksimum düşüş %27,25 olmuştur.

En son üç dönemde ortalamadan daha büyük düşüşler görülmüştür. Diğer altı deneyimden sadece bir tanesinde, 1974-1977, ortalamadan daha kötü bir düşüş yaşanmıştır."

Bu tarihsel perspektif göz önüne alındığında yatırımcıların, bir Fed faiz indirimi döngüsü beklememeleri gerektiği kesinlikle açık görünüyor. Böyle bir durum, teorik olarak, Fed'in deflasyonist bir ekonomik döngüye ya da finansal olaya karşı koymaya çalışmasıyla aynı zamana denk gelmeli.

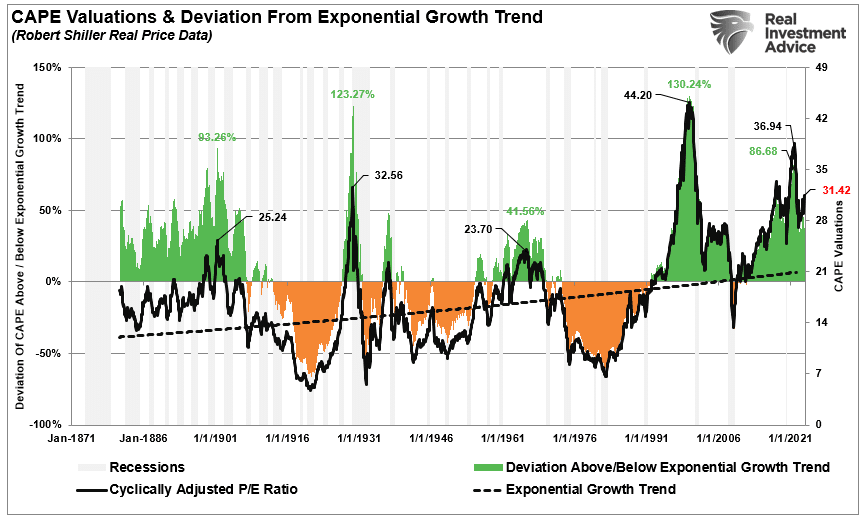

Ancak Kasım ayının başından bu yana piyasalar, Fed'in 2024 yılının ilk çeyreğinde faiz indirimine gideceği beklentisiyle keskin bir yükseliş gösterdi. Daha da ilginci, ekonomik veriler ne kadar kötüyse yatırımcılar, bu politikanın tersine çevrilmesini daha fazla bekler hale geldi. Elbette gerçekte, faiz indirimi döngüsüne denk gelecek daha zayıf ekonomik büyüme ve daha düşük enflasyon, şu anda iyimser kazanç tahminlerini veya uzun vadeli trendlerin oldukça üzerinde kalan değerlemeleri desteklemiyor.

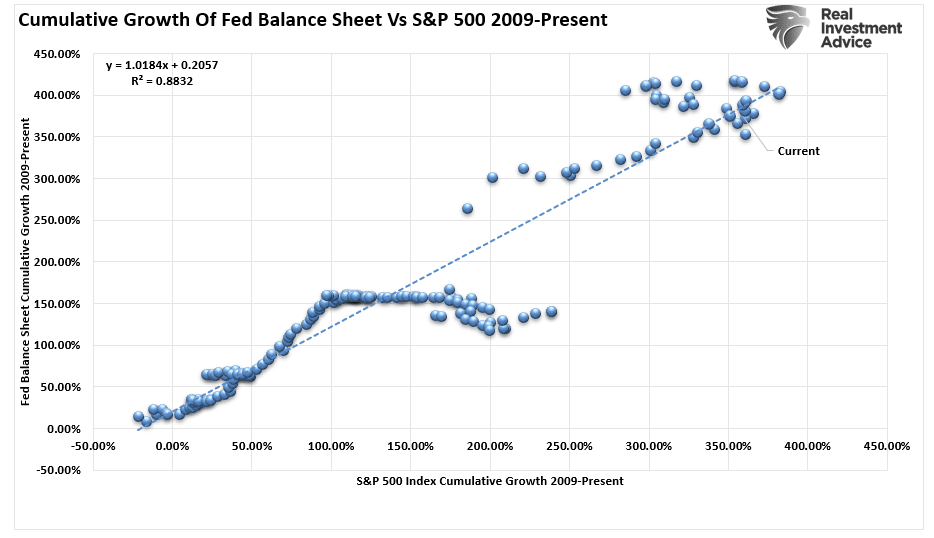

Elbette değerlemelerdeki bu sapma, 2008'den bu yana 43 Trilyon Dolardan fazla parasal müdahalenin doğrudan sonucudur ve bu da yatırımcıları, temel faktörleri görmezden gelmeleri konusunda eğitmiştir.

Pavlov'un Deneyi Yatırımcıları Eğitti mi?

Klasik koşullanma (Pavlovian veya katılımcı koşullanma olarak da bilinir), güçlü bir uyarıcının (örneğin yiyecek) daha önce nötr olan bir uyarıcıyla (örneğin bir zil) eşleştirildiği bir öğrenme prosedürünü ifade eder. Pavlov, nötr uyarıcı verildiğinde, köpeklerin o anda mevcut olmasa bile güçlü uyarıcı beklentisiyle salya akıtmaya başladığını keşfetmiştir. Bu öğrenme süreci, uyarıcıların psikolojik açıdan "eşleştirilmesinden" kaynaklanmaktadır.

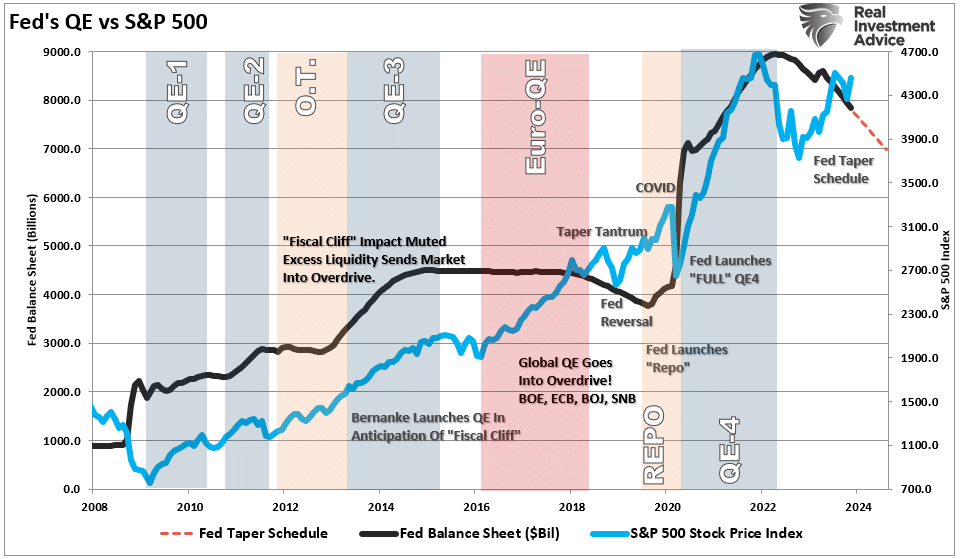

2010 yılında dönemin Fed Başkanı Ben Bernanke, Fed'in sorumluluklarına "üçüncü bir görev" ekleyerek ("servet etkisi" yaratımı) finansal piyasalara "nötr uyaranı" tanıttı.

"Bu yaklaşım geçmişte finansal koşulları hafifletti ve şu ana kadar yine etkili görünüyor. Yatırımcılar bu ek eylemi beklemeye başladığında hisse senedi fiyatları yükseldi ve uzun vadeli faiz oranları düştü. Daha kolay finansal koşullar, ekonomik büyümeyi destekleyecektir. Örneğin, düşük mortgage oranları konutları daha uygun fiyatlı hale getirecek ve daha fazla ev sahibinin yeniden finansman edinmesine olanak sağlayacaktır. Düşük şirket tahvili faizleri yatırımları teşvik edecektir. Daha yüksek hisse senedi fiyatları da tüketici servetini artıracak ve güvenin yükselmesine yardımcı olacaktır ki bu da harcamaları teşvik edebilir. Artan harcamalar daha yüksek gelir ve karlara yol açacak, bu da erdemli bir döngü içinde ekonomik genişlemeyi daha da destekleyecektir."

- Ben Bernanke, Washington Post Op-Ed, Kasım, 2010.

Daha da önemlisi, koşullandırmanın işe yaraması adına "nötr teşvik " uygulandığında "eşleştirmenin" tamamlanması için bunu "güçlü teşvik" takip etmelidir. Yatırımcılar için her bir "Niceliksel Genişleme" turu uygulamaya konduğunda ("nötr uyarıcı"), borsa yükselmiştir ("güçlü uyarıcı”).

Fed'in bilanço değişikliklerinin piyasalar üzerindeki etkisi daha önce tartışılmış olsa da ikisi arasında çok yüksek bir korelasyon vardır ve bu da bunun bir tesadüften daha fazlası olduğunu göstermektedir.

Özellikle 2008'den önce Fed, faiz indirimi döngüsüne başladığında piyasaların daha düşük fiyatlandırdığına dair açık kanıtlar vardı. Bunun nedeni, finansal bir olayın gerçekleşmesinin piyasada satış baskısı yaratmasıydı. Hisse senetleri tarihsel olarak bu faiz indirimi döngüsü sona erene ve katalizör olay çözülene kadar düşmüştür.

Ancak 2008'den bu yana Fed, yatırımcıları eğitmiştir: Piyasaları tehlikeye atan herhangi bir finansal ya da resesyonist olay, faiz indirimleri ve destekleyici politika ile karşılanacaktır. Bu eğitim, Fed'in büyük parasal ve mali müdahalelere yol açan "pandemi dönemindeki kapanmaya" verdiği yanıtla tamamlandı.

Şu anda gerçek bir "ayı piyasası" görmemiş büyük bir yatırımcı kitlesi var. Bugün piyasalardaki birçok yatırımcı için tüm yatırım deneyimleri, Fed’in sürekli müdahalelerinden oluşuyor. Bu nedenle yatırımcıların bir sonraki Fed desteğini "kaçırma korkusu" konusunda tamamen eğitimli olmaları şaşırtıcı değil.

Yatırımcılar Fed'den Önde mi?

Daha önce bir resesyonun mümkün olduğunu gösteren birçok ekonomik göstergeden bahsetmiştik. Ancak bu göstergelerden biri henüz kendini göstermedi ve ekonomik büyüme, sıkı para politikasına meydan okumaya devam etti. Bunun sonucunda yatırımcılar artık resesyondan kaçınılacağı, Fed'in faizleri düşüreceği ve hisse senetlerinin yükseleceği sonucuna vardı.

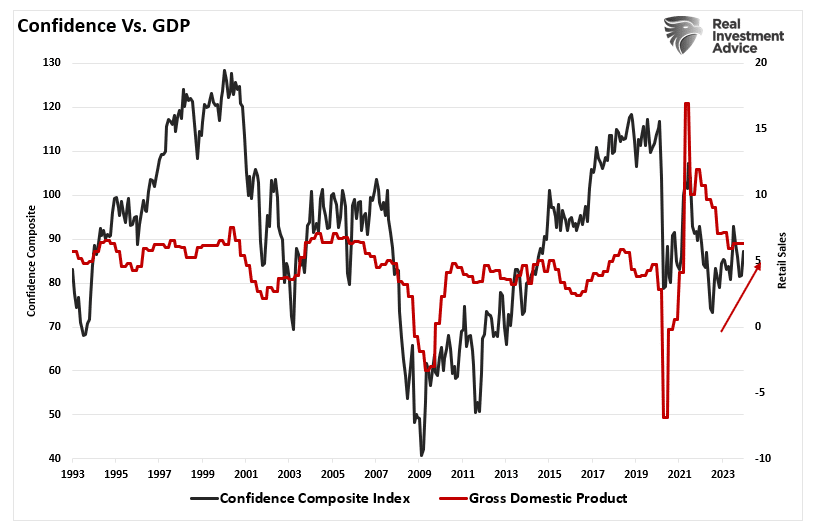

Kasım ayından bu yana piyasada yaşanan artış, tüketici güvenini artırıcı bir etki yaratmıştır. Ben Bernanke'nin sözlerinde de belirtildiği gibi sonuç, ekonomiyi resesyondan uzak tutmak için ekonomik faaliyetin artması olmalıdır. Aşağıdaki grafikte tüketici güveni bileşik endeksi, GSYİH ile karşılaştırılmaktadır.

Ekim 2022'nin en düşük seviyelerinden bu yana tüketici güvenindeki artışa dikkat edin. Soru şu: Fed'in faiz artırımı döngüsünden beklenen piyasa düşüşü çoktan tamamlandı mı? Yukarıda bağlantısı verilen makalede Michael Lebowitz bu soruyu ele alarak Fed’in bir faiz artırımı döngüsü sırasında beklenen yüzdelik düşüşü tahmin etmek için Wicksellian bir model kullanmış. Şöyle ki:

"Aşağıdaki grafik, faiz artırım döngülerinin başlangıcından itibaren maksimum düşüşü göstermektedir. Faiz artırım döngüleri sırasındaki ortalama düşüş %11,50'dir. S&P 500 mevcut döngü sırasında yaklaşık %25'lik bir düşüş yaşamıştır."

Bu %24'lük düşüş tahmini, piyasanın 2022'deki %20'lik nominal düşüşünden çok da uzak değil. Bu durum, şu anda 2024'te daha fazla düşüş bekleyen yatırımcılar için ilginç bir soru oluşturuyor.

"Mart 2022'de başlayan faiz artırımı döngüsü sırasında piyasa makul bir düşüş yaşadığına göre, bir faiz indirimiyle ilişkili düşüşün büyük bir kısmı zaten gerçekleşmiş olabilir mi?"

Bir Dizi Olasılık

Şunu açıkça ifade edeyim ki 2024 için kristal bir kürem YOK. Görünüm belirsiz.

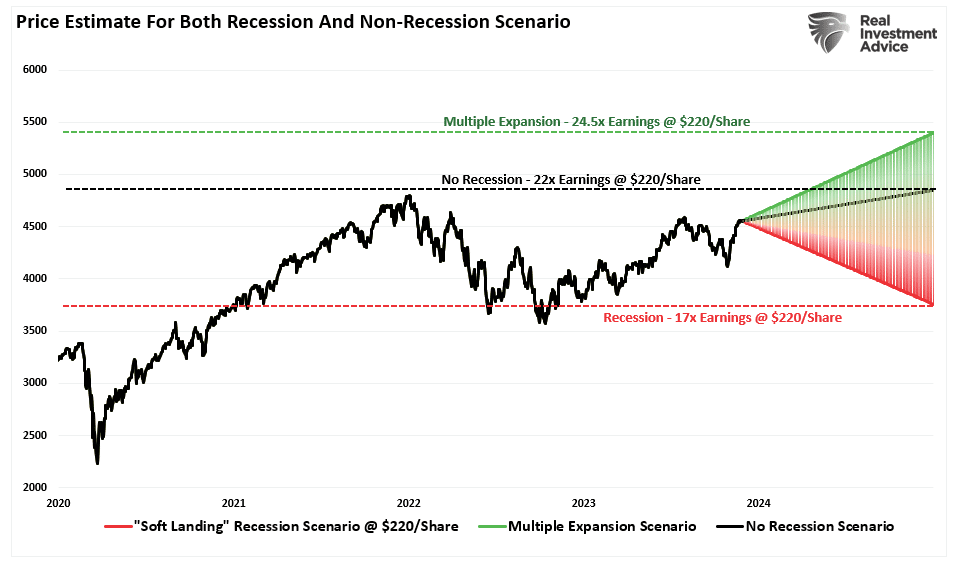

Ancak piyasalar için göz önünde bulundurmamız gereken üç temel olasılık var:

- Fed faizleri düşürür ve yumuşak bir iniş yapar, kazanç artışını dengeler ve piyasalar daha kolay para politikası ve "Niceliksel Sıkılaştırma"yı (QT) tersine çevirerek daha yüksek fiyatlandırır.

- Artan varlık fiyatları ve tüketici güveni nedeniyle ekonomik faaliyet toparlanır ve Fed, enflasyonist baskıların yeniden canlanacağı endişesiyle beklemede kalır. Piyasalar, ekonomik büyümedeki düşüşe uyum sağlamak için mütevazı bir şekilde yeniden fiyatlandırılır ancak resesyon korkuları göz ardı edilir.

- Para politikasının mevcut kısıtlayıcı seviyesi nedeniyle bir finansal olay ve resesyon meydana gelir ve Fed, faizleri büyük ölçüde düşürse ve QT'yi tersine çevirse bile kazanç büyümesindeki düşüş nedeniyle hisse senetleri daha düşük fiyatlanır.

Bu olasılıklar, geçen hafta tartışılan potansiyel sonuç yelpazesinin arkasındaki itici güçler.

Tarihi bir rehber olarak kullanırsak 2024 için daha aşağı yönlü sonuçlar öneren birçok ses mantıklı görünüyor. Ancak Fed'in, on yıldır yatırımcıları "para politikasındaki değişiklikleri satın almaları" yönünde eğitmesinin etkisini de göz önünde bulundurmalıyız.

Bu mantıksal ya da temel bir anlam ifade etmeyebilir. Ancak piyasaların, Fed'in nihai "zili çalma" ihtimalini önceden görmesi olasılığına açık olmalıyız.