Bu akşam dünyanın gözü Fed faiz kararında. Piyasalar Fed’in faizleri %0,25’te sabit bırakmasını bekliyor. Benim de beklentim bu yönde. Tahvil alım programındaki azaltımın (tapering) 30 milyar dolardan 75 milyar dolara çıkarılacağını düşünüyorum. Bu akşam projeksiyonlar yayımlanmayacak. Ancak Fed Başkanı Powell’ın vereceği mesajlar önemli olacaktır. Bun noktada istihdam, büyüme ve özellikle enflasyona ilişkin yapacağı açıklamalar piyasalar üzerinde etkili olacaktır. Fed'in enflasyonu durdurmak için hangi ay faiz artışına dikkat çekeceğini izleyeceğiz. Ben Mart ayında faiz artırımı beklediğimi yineleyeyim. Benim beklentim Fed’in bu yıl 5 kez faiz artışına gideceği yönünde. Şimdi mevcut durumu inceleyelim.

ABD’de TÜFE 1982’den bu yana en yüksek seviye olan %7 seviyesinde. ÜFE ise %9,7 ile 2010’dan bu yana en yüksek seviyede. Küresel gıda fiyatları, enerji fiyatları ve arz tedarikinde yaşanan sorunlar nedeniyle hammadde fiyatları halen yüksek. Son zamanlarda navlun ücretlerde bir miktar düşüş söz konusu olsa da yüksek seyir devam ediyor. Ama en önemlisi ücretlerde yaşadığımız yükseliş. Özellikle ücret artışlarının henüz enflasyona yansımamış olması enflasyonun daha da yukarı gidebileceğini işaret ediyor.

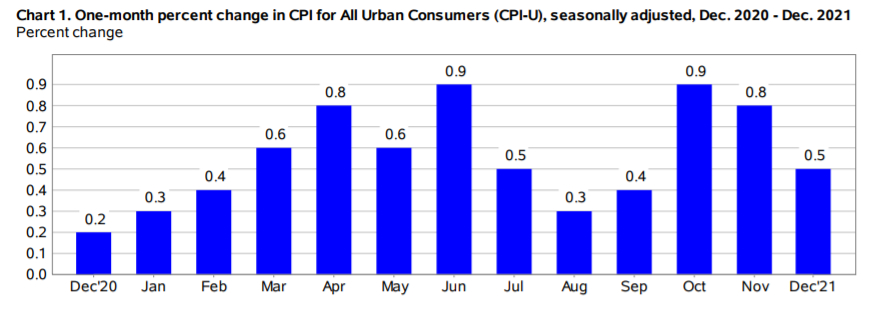

ABD’de aylık bazda enflasyonda Nisan ayına kadar yükseliş eğilimi devam edebilir. Aşağıdaki tabloda gördüğümüz gibi Nisan ayı ile birlikte baz etkisi devreye girebilir. Çekirdek enflasyonda %5,5 düzeyine çıkması henüz enflasyon trendinin dönmediğinin bir işareti. Bu akşam en çok dikkat edilecek nokta enflasyon olacaktır. Eğer Fed enflasyonu durdurmak istiyor ise şahin açıklamalar yapabilir.

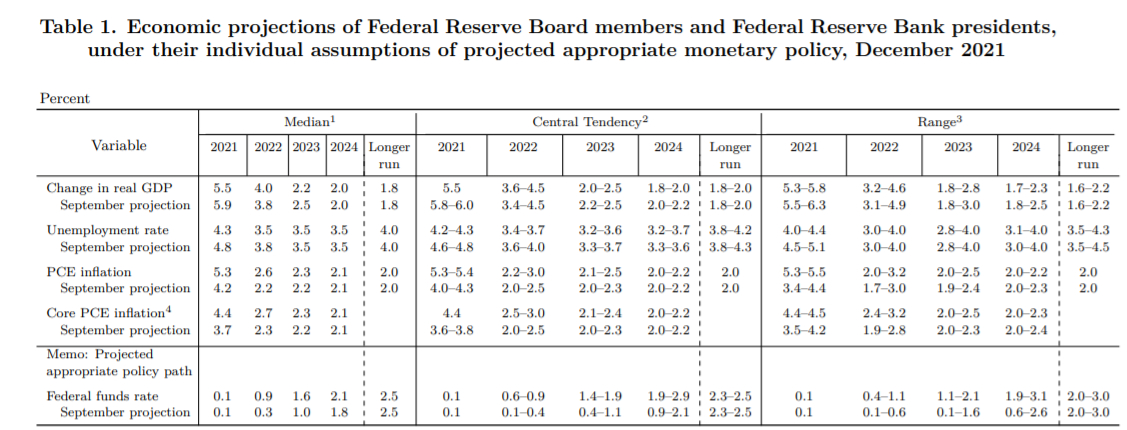

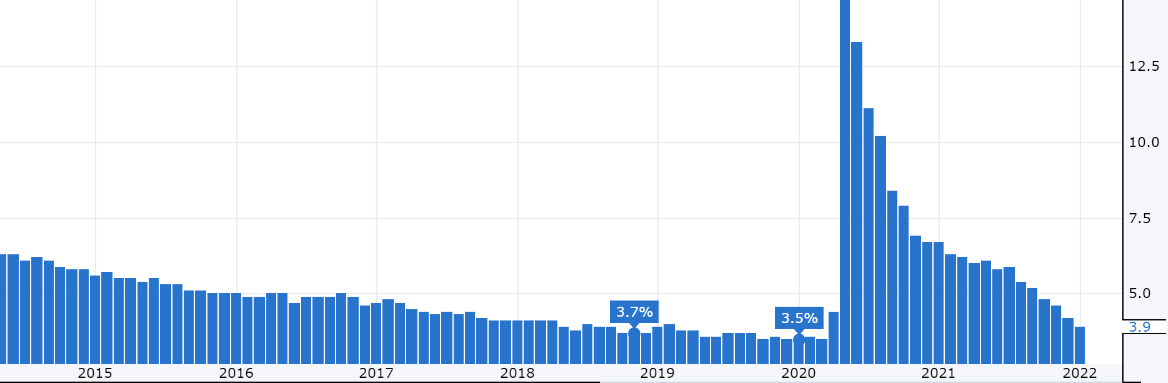

Fed’in 2022 işsizlik oranı beklentisi %3,5 seviyesinde. Şu anda işsizlik oranı %3,9 seviyesinde. Pandemi öncesi ABD’de işsizlik oranı %3,5 ile %4,0 arası gidip geliyordu, yani aslında istihdam tarafında hedef yakalanmış durumda. Ama sektörler arasında istihdam seviyesindeki açıklık Fed’i düşündüren taraf. Yani imalat sektöründe her şey yolundayken hizmetler sektörü istenilen düzeye gelmiş değil. Nevada eyaleti %6,4, New Jersey eyaleti %6,3, New York eyaleti %6,2 ile en yüksek oranlara sahip eyaletler. Nebraska %1,7, Utah %1,9 ile işsizlik oranının en düşük olduğu eyaletler. Tabii burada dikkat edilmesi gereken şey, New York’ta 19,5 milyon ve New Jersey’de 9 milyon kişi yaşadığı düşünülürse Fed’in neden kaygılandığını anlayabiliriz. ABD nüfusunun %8,6’sı bu iki şehirde yaşıyor.

Büyüme tarafında Fed’in 2022 beklentisi %4,0. Şu anda 2021 yılının son çeyrek büyüme verisi bekleniyor. Son çeyrekte %2,3 büyüdüğünü varsayarsak, 2021 yılında yaklaşık olarak (6,4+6,7+2,3+2,3=17,7 | 17,7/4=) 4,4 büyümüş olacak. Omicron varyantının hâlâ ön planda olması, arz tedarikindeki sorunların devam etmesi ve enflasyonist baskılar 2022 yılında büyümeyi aşağıya çekebilir. Ancak zaten Fed bunu bekliyor. Fed faiz artışlarından sonra daha sert bir geri çekilme olacak mı, zamanla izleyeceğiz.

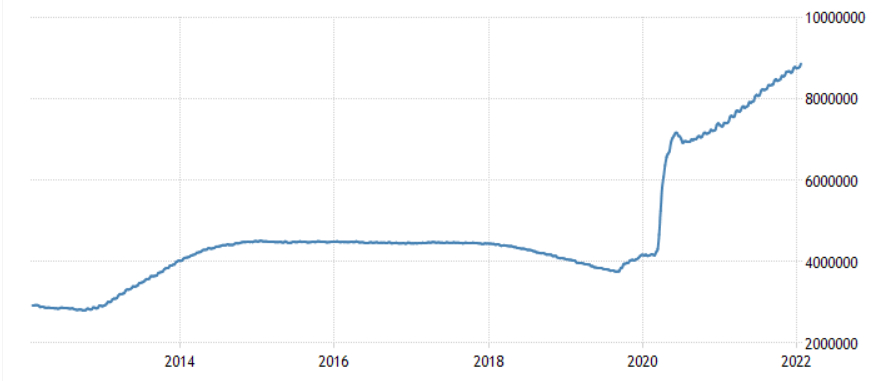

En kritik noktalardan biri de bilançonun azaltılması meselesi. Pandemi öncesi yaklaşık 4 trilyon dolar olan Fed bilançosu 2 yılda 8,8 trilyon dolara ulaşmış durumda. Bilançonun azaltılması demek küresel anlamda hem dolara ulaşmanın zor olması hem de dolara ulaşmanın maliyetinin yükselmesi anlamına gelmekte. Türkiye açısından burası çok önemli. Bu, Türkiye’deki şirketlerin ve bankaların dışarıdan sağladığı sendikasyon kredi maliyetlerinin yükselmesi, yani paranın maliyetinin yükselmesi anlamına geliyor. Şirketler bu durumda artan maliyet karşısında zam yapmak zorunda kalacakken bankalar ise ya kolay kolay kredi veremeyecekler ya da kredi faiz oranları yükselmeye devam edecek. Ya da şirketler ve bankalar kârlılıklarını düşürecekler. Ayrıca bilançonun azaltılması borsalardan ve kripto paralardan daha sert çıkışların yaşanacağı anlamına da gelmekte.

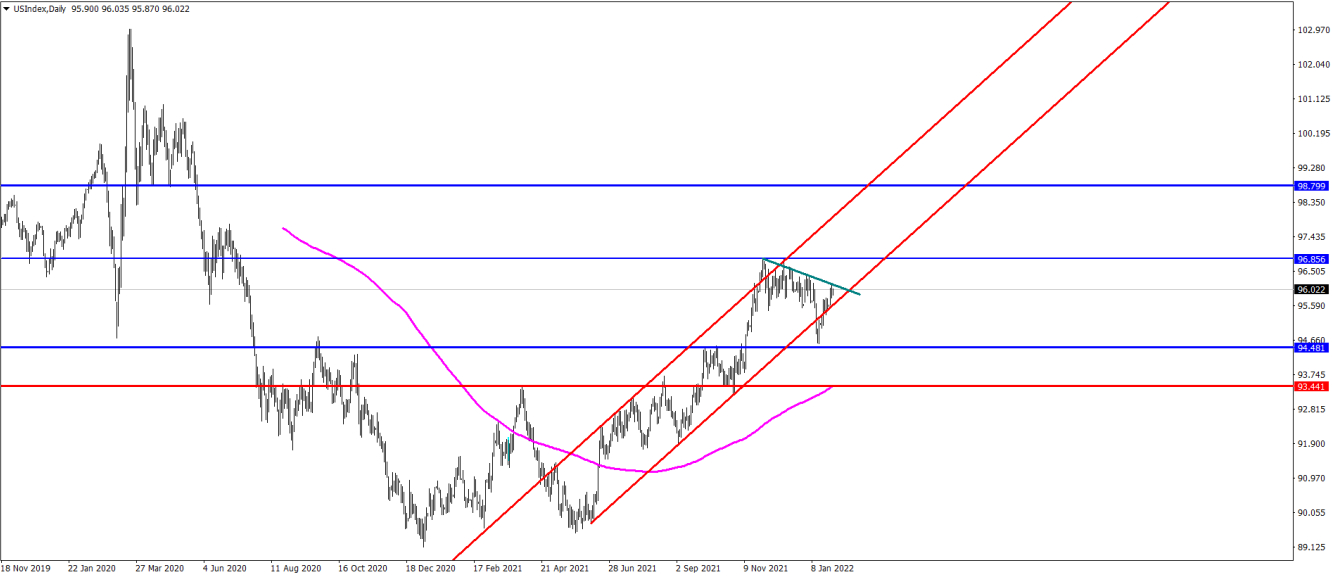

Dolar endeksi 93,44 altına inmediği sürece hedefi 98,80 olacakken ABD 10 yıllık tahvil faizlerinin de bu sene %2,25 - %1,60 arasında hareket etmesini bekliyorum.

Bu doların tüm para birimleri karşısında sert yükseleceği anlamına gelmekte...