- 2022 yatırımcılar ve tacirler için uzun ve acılı bir ders oldu

- En iyilerden öğrenmek, bu süreci atlatmanın yollarından biri

- Dünyanın en iyi yatırımcılarından fikirler bulmak için, InvestingPro+’ı kullandık

Okula dönüş dönemi başladı. Çocuklar, üniversite öğrencileri ve öğretmenler sınıflara geri dönerken, yatırımcılar için de bir nefes alma zamanı-özellikle de yaz boyunca hem iş, hem de çocuklara yeterli zaman ayırmaya uğraşan ebeveynler için.

Enflasyon, oynaklık, Fed, ayı piyasası rallileri ve resesyon riskinin de hepimize borsaların düşebileceğini de hatırlatmalarıyla birlikte, 2022 yatırımcılar için de biraz okula dönüş gibi oldu. Artık 2021’deki gibi, hiç düşünmeden yatırım yapamayız.

Yeni dönem aynı zamanda kitaplara dalıp yeni yatırım fikirleri bulmamız için de bir fırsat. Oynak piyasalar bazı fırsatlar sunar, ancak riskler de boldur. Bu yüzden bu yazıda, piyasaya tek başıma dalmak yerine, InvestingPro+’ı kullanarak dünyanın en tanınmış ve en başarılı yatırımcılarından bazılarından bazı fikirler bulmaya çalışacağım. Yeni eğitim yılında, portföyümüzü en iyi nasıl oluşturabileceğimizi öğreneceğiz.

13F Bildirimleriyle En İyilerden Öğrenmek

Başlangıç olarak, InvestingPro+’taki Fikirler bölümüne gidiyorum. Fikirler sekmesi, büyük portföylere sahip yatırımcıların SEC’e bildirmek zorunda oldukları 13F formlarından veriler alıyor. Bu formlar, Warren Buffett ya da Carl Icahn gibi yatırımcıların farklı varlıklarında ne kadar hisse sahibi olduklarını gösteriyor. InvestingPro+ bu varlıkların performansını takip ediyor ve hisselere yönelik ek veriler sunuyor.

Bugün, önümüzdeki aylarda oynaklığını sürdürebilecek bir piyasa için iyi hazırlık yapmış olan yatırımcıların bir göstergesi olarak, geçtiğimiz yıl içinde en az %6 getiri sağlayan para yöneticilerini seçeceğim.

Bu aramada, beş yatırımcı ya da fon öne çıktı ve InvestingPro+ bu yatırımcıların sahip olduğu hisselerin 30 Ağustos itibarıyla son bir yıldaki getirilerini de gösterdi.:

Warren Buffett, Berkshire Hathaway CEO’su - %+11,9

David Einhorn, Greenlight Capital Kurucusu/Yönetim Kurulu Başkanı - %+10,2

David Tepper, Appaloosa Management Kurucusu/Yönetim Kurulu Başkanı - %+7,9

Carl Icahn, Icahn Enterprises Kurucusu ve ünlü kurumsal yatırımcı - %+23,3

Daniel Loeb, Third Point Capital Kurucusu/Yönetim Kurulu Başkanı - %+18,2

Bu isimlerin her biri için, InvestingPro+ yalnızca varlıklarını göstermekle kalmayacak, aynı zamanda varlıklarını en büyük pozisyon ya da piyasa değerine göre en büyük şirketler bazında sıralama imkanı da sunacak. Bu yazıda, yukarıdaki isimlerin ikinci çeyrekte yaptığı en büyük satın alımlara bakmak ve borsa resmen bir ayı piyasasına girerken onlar için öne çıkan isimleri görmek istiyorum. Şimdi, portföylerine ekledikleri en büyük pozisyonlara ve bir bonus hisseye bakalım.

Not: Fiyatlar ve veriler 30 Ağustos piyasa kapanışı itibarıyla geçerlidir.

Warren Buffett/Berkshire Hathaway: Occidental Petroleum

|

Ölçüt |

Değer |

Kaynak: InvestingPro+ Veri Kaşifi

Berkshire (NYSE:BRKa) (NYSE:BRKb) ya da Buffett’nin alımlarını yakından takip edenlerin bileceği gibi, Occidental Petroleum (NYSE:OXY) ikinci çeyrekte Buffett’nin en büyük yatırımıydı. Enerji sektöründeki pozisyonunu artıran Berkshire CEO’su, Occidental Petroleum’un %50’sini satın almak için onay aldı. Bu bir hata olabilecekse de, Buffett’nin devasa bir holdingin başındaki pozisyonu ve deneyimi, kendisine karşı bahse girmeyi zorlaştırıyor.

Occidental petrol fiyatlarındaki yükselişten fayda sağladı ve üst üste altı çeyrekte kazanç tahminlerinin üzerine çıkarken, son 12 ayda rekor gelir ve kâr figürleri yayımladı. Bu aynı zamanda, şirketin son üç yılda net borcunu 24 milyar dolar azaltmasına ve gelecekteki görünümünü güçlendirmesine yardımcı oldu. Occidental hâla, petrol fiyatının gelecekteki izleyeceği yola dair bir vekil işlevi görüyor, ancak Buffett’nin %50’lik payı yeterli bulmayıp şirketi tamamen satın almaya karar vermesi yatırımcılara ek bir kazanç sağlayabilir.

Kaynak: InvestingPro+

David Einhorn/Greenlight Capital: Kyndryl Holdings

|

Ölçüt |

Değer |

|

Kaynak: InvestingPro+ Veri Kaşifi

David Einhorn 2022’de şimdiye kadar güçlü bir geri dönüş yaptı ve 2022’nin ilk yarısında S&P 500’den 3300 baz puan daha yüksek bir performans gösterdi (%20 düşen S&P 500’e kıyasla %13,2 getiri). Eğer Einhorn’un ikinci çeyrekteki en büyük yatırımına bakarsak, bir başka zaferi görürüz; çünkü Atlas Air Worldwide (NASDAQ:AAWW) bir satın alım teklifini kabul etti. Bunun yerine, Einhorn’un çeyrekteki en büyük ikinci alımına bakacağız.

Kyndryl Holdings (NYSE:KD), IBM’den ayrılarak bağımsız bir şirket haline gelen (spin-off) ve IBM’in eski veri merkezi faaliyetlerini içeren bir şirket. Spin-off’lar klasik bir değer yatırımı stratejisidir. Çünkü daha hantal olan ana şirkette ihmal edilen bu şirketler, ana şirketten ayrıldıktan sonra büyüme çizgilerine bağımsız bir şekilde devam edebilir. IBM ise olabilecek en hantal ana şirketlerden biri. Einhorn pozisyonunu, Kyndryl’in 2021 sonlarında işlem görmeye başlamasından kısa bir süre sonra açtı ve takip eden iki çeyreğin her birinde pozisyonunu iki katın üzerinde artırdı.

Kyndryl şu an zararda. 2,5 milyar dolarlık piyasa değeri ve 3,8 milyar dolarlık kurumsal değeriyle birlikte yıl için 16,3 – 16,5 milyar dolar gelir ve düzeltilmiş bazda başa baş kâr görünümüne sahip şirket, çok fazla zorlanmadan Einhorn için yeni bir başarı olabilir. En önemli soru, veri merkezi kullanımının sürekli bir düşüşte olup olmadığı.

Kaynak: InvestingPro+

David Tepper/Appaloosa Management: Constellation Energy

|

Ölçüt |

Değer |

Kaynak: InvestingPro+

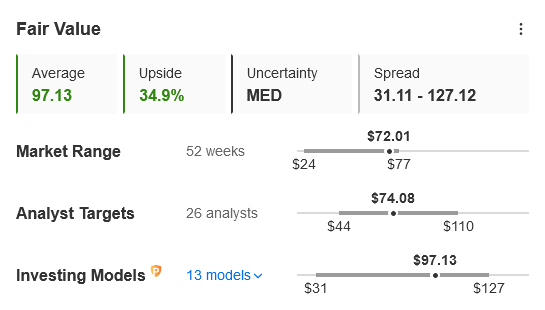

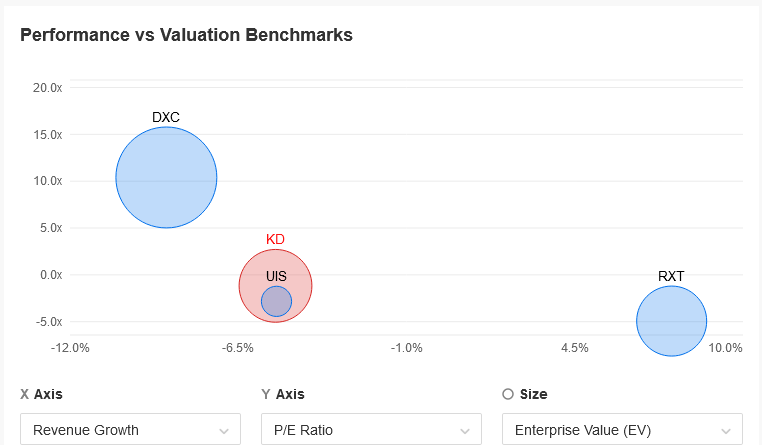

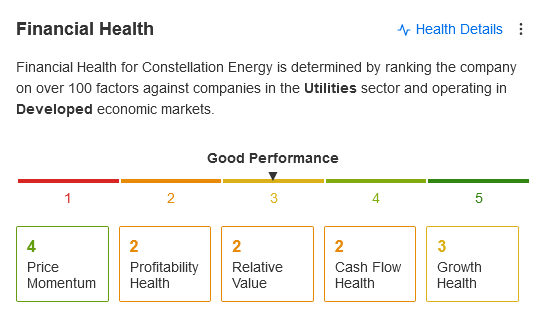

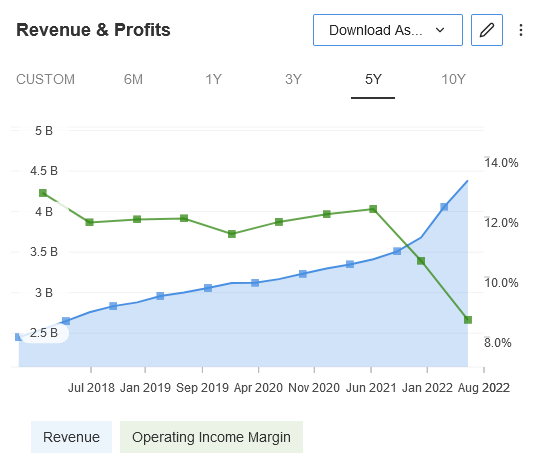

NFL’deki Carolina Panthers takımının sahibi olan ünlü yatırımcı David Tepper, yazımızda enerji sektörü ve spin-off temasıyla yer buluyor. Constellation Energy (NASDAQ:CEG), Exelon (NASDAQ:EXC) tarafından satın alınmasından 10 yıl sonra, ayrılarak bağımsız bir şirket haline geldi. Şirket, ABD Kongresi’nin yakın zamanda yürürlüğe koyduğu Enflasyon Düşürme Yasası’yla (Inflation Reduction Act) birlikte odak noktası haline gelen bir segment olan nükleer enerji alanında faaliyet gösteriyor. Tepper’ın ikinci çeyrekte oluşturduğu pozisyon şimdiden ciddi bir getiri sundu. Şirket, Tepper’ın fonundaki en büyük dördüncü varlık konumunda.

31 milyar dolarlık bir kurumsal değere sahip olan Constellation Energy, 4-5 milyar dolarlık görece düşük bir net borca sahip ve düzeltilmiş FAVÖK’ünün 12 katından işlem görüyor ki bu da ne gibi düzeltilmeler yapılmış olabileceği düşünülürse çok düşük bir fiyat değil. Şirket şimdiden, yeni yasa kapsamında nükleer ve hidroelektrik güç üretiminden alacağı vergi indirimleriyle övünmeye başladı. CEG, istikrarlı bir temettü hissesi yerine ileriye bakan ve büyüme odaklı özel bir kamu hizmetleri şirketi olarak görülebilir.

Kaynak: InvestingPro+

Carl Icahn/Icahn Enterprises: Southwest Gas Holdings

|

Metric Name |

Value |

Kaynak: InvestingPro+ Veri Kaşifi

Icahn’ın kendi şirketi olan Icahn Enterprises’da (NASDAQ:IEP) yaptığı alımları geçerek, listedeki ikinci en büyük alıma bakacağız. Icahn uzun süredir bir enerji boğası ve bu yüzden Southwest Gas (NYSE:SWX) gibi bir doğal gaz şirketinde pozisyon alması bir sürpriz değil. Icahn yalnızca ikinci çeyrekteki alımlarıyla kalmadı ve pozisyonunu büyüterek Southwest’te %8,7’lik bir pay oluşturdu.

Southwest, bu yazıdaki emtiayla ilişkili diğer hisseler gibi tarihi zirveler kaydediyor. Şirket, Icahn ile aralarında başlayan ve eski CEO’nun görevi bırakmasına yol açan bir anlaşmazlığı çözüme kavuşturdu ve Icahn’ın yeni pozisyon alımları, CEO’luk görevine getirdiği Karen Haller’a yönelik bir güven oyu ya da yeni bir baskıya dair erken bir işaret olabilir. Icahn’ın şirketin işleyişine müdahil olması ve mevcut hisse fiyatının biraz daha üzerinde bir fiyatla şirketi satın almayı teklif etmesi, bazı değişimlerin daha yaşanabileceğini gösteriyor.

Kaynak: InvestingPro+

Daniel Loeb/Third Point Capital: Ovintiv Inc

|

Ölçüt |

Değer |

Kaynak: InvestingPro+ Veri Kaşifi

Dan Loeb, aktivist mektuplarıyla manşetlerde yer alan biri ve salgın döneminde kripto paraları ve büyüme hisselerini benimsemesi sayesinde Twitter’da yeni bir takipçi kitlesi kazandı. Ancak bir fon yöneticisi olarak başarısının arkasındaki faktörlerden biri, görüşünü değiştirebilmesi ve piyasalarda rüzgarın dönmesiyle birlikte Loeb de son aylarda petrole ve enerji sektörüne geri döndü.

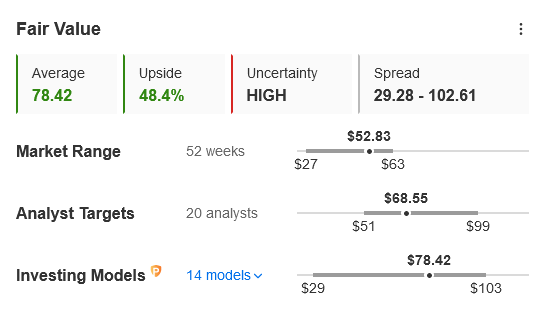

Listemizi yine bir petrol ve doğal gaz hissesiyle tamamlıyoruz, çünkü Loeb Ovintiv’deki (NYSE:OVV) pozisyonunu ciddi oranda büyüttü. Birçok petrol ve doğal gaz hissesi gibi, Ovintiv de 52 haftalık zirvelerine yakın ve gelirleri tarihi zirvelerde. Doğal gaz ve doğal gaz sıvıları alanındaki faaliyetleri sayesinde, Avrupa’daki enerji durumunun fiyatlar üzerindeki baskıyı artırması şirket için olumlu. InvestingPro+’a göre, Ovintiv adil değerine dayalı olarak en büyük yükseliş potansiyeli ve diğer pozitif özellikleriyle birlikte listenin kazananı konumunda.

Kaynak: InvestingPro+

Neredeyse sadece petrol ve doğal gaz sektöründen isimlere baktığımız için, bir diğer ünlü yatırımcıdan bonus bir hisseye bakalım.

Mario Gabelli/GAMCO Investors: Warner Bros Discovery

|

Ölçüt |

Değer |

Kaynak: InvestingPro+ Veri Kaşifi

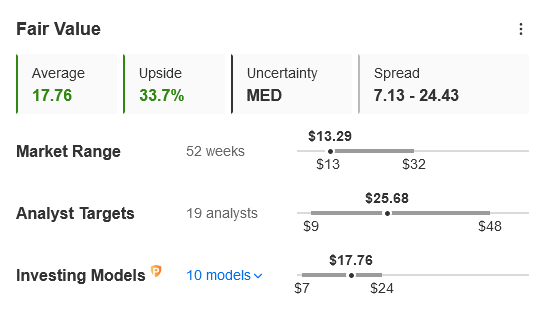

Gabelli, yatırım dünyasının yaşayan efsanelerinden biri ve fonundaki hisseler geçtiğimiz yılda %6’ya yakın bir getiri sağladı. Fonun önde gelen varlıklarının büyük bir bölümü küçük ve orta boyutlu sanayi şirketleri olsa da, geçtiğimiz çeyrekteki en büyük alımı, AT&T2nin Time Warner bölümünün Discovery Media ile birleşmesiyle kurulan Warner Bros Discovery (NASDAQ:WBD) oldu.

Hem WBD, hem de genel olarak yayıncılık sektörüyle ilgili birçok şey konuşuldu. WBD ciddi bir borç yükü altında ve gelen haberlere göre, şirket net bir stratejiye sahip değil. Aynı zamanda, Game of Thrones’un ardından yayına giren House of Dragons’ın güçlü bir başlangıç yapması, şirketin iyi temellere sahip olduğunu bir hatırlatıcısı. En iyi temadan öğrenme hedefimize geri döenrsek, bu yatırımcıların büyük bir bölümü yayıncılık sektörüne yatırım yaptı: Örneğin David Einhorn ikinci çeyrekte Greenlight Capital’ın portföyüne yaptığı üçüncü en büyük ekleme, WBD oldu. David Tepper ve Dan Loeb ise Disney’e (NYSE:DIS) yatırım yaptı. Loeb aynı zamanda, şirketin nasıl iyileşebileceğine dair bazı fikirler sundu. Yani WBD gibi yeni isimler ya da DIS gibi köklü şirketler fark etmeksizin, yatırımcılar için enerji dışında yayıncılık alanında da bazı fırsatlar olabilir.

Kaynak: InvestingPro+

Portföy Temellerine Yeniden Bakış

Yukarıda, mevcut piyasa ortamında portföylerini düzenlemeyi hedefleyen bazı lider yatırımcılardan alabileceğimiz birkaç fikre baktık. Bunlar yalnızca birer başlangıç noktası. Çünkü bu yatırımcıların hepsi, bahsedilen hisselerde kendilerine özel gerekçelerle pozisyon alan profesyoneller.

Herkes yaz tatilinin ardından okula ya da işe dönme süreciyle meşgulken, belki de şu an portföyünüze taze fikirler katmak adına iyi bir başlangıç noktası olabilir. Eğer bu fikirler sizin yatırım tarzınıza uymuyorsa, InvestingPro+’da fikir alabileceğiniz başka yatırımcılar da var.

Açıklama: Yazar Berkshire Hathaway B sınıfı hisselerinde uzun pozisyona sahiptir.