- Fed şehirdeki tek oyun

- İstihdam verileri özellikle bu dönemde büyük önem taşıyor

- Kötü ekonomik veriler ralliye neden olacaktır

Geçen hafta dört büyük ABD endeksi de yükselirken, dev şirketler hariç, yeni zirveler yapamadılar. Yatırımcılar neyi bekliyor?

Bu hafta (Fed'in tercih ettiği enflasyon göstergesi olan KTH aracılığıyla) enflasyon, imalat (Chicago PMI, ISM İmalat) ve harcamalar (tüketici, inşaat) dahil olmak üzere ekonomik bazı ekonomik veriler yayımlanacak. Ancak en etkili rapor tarım dışı istihdam olabilir. Verilerin para politikası bağlamında önemli olduğu göz önüne alındığında, bir dizi Fed konuşmacısı potansiyel olarak piyasaları hareketlendirebilir. Bunların başında, Çarşamba günü Brookings Enstitüsü'nde "ekonomik görünüm ve işgücü piyasası" hakkında görüşünü iletmek üzere konuşacak olan Fed Başkanı Jerome Powell geliyor.

Etkinliğin başlığından da anlaşılacağı üzere, Fed Başkanı verilere odaklanmış durumda ve bu da onu faiz artırımlarını agresif bir şekilde sürdürmeye itiyor: Fed, 2 Kasım'da üst üste dördüncü kez faiz oranlarını %0,75 gibi tarihi bir oranda artırarak 2008'den bu yana en yüksek seviyeye çıkardı. Fed, görünüşte Amerikalıların işlerini kaybetmelerini istediği şeklinde eleştirilere maruz kaldı, ancak onlar sihirbaz değil.

Her iş arayan için neredeyse iki iş ilanı olduğunda, bu tam istihdam ve en yüksek ücretlerin olduğu, çalışanlara avantaj sunan bir piyasadır. İnsanlar iş güvencesine sahip olduklarında ve bunun böyle kalmasını beklediklerinde, ürün ve hizmetlere olan talebi arttırırlar, bu da kaçınılmaz olarak enflasyonu şiddetlendirir. Buna göre, Fed tutarlı kalmak istiyorsa, istihdam piyasası düşene kadar faizleri artırmaya devam edecektir. Konsensüs beklentisi, istihdam artışının Ekim ayındaki 261.000'e kıyasla Kasım ayında 200.000'e gerilemesi yönünde.

Federal Açık Piyasa Komisyonu'nun 1-2 Kasım'da düzenlediği toplantının Çarşamba günü yayımlanan tutanaklarına göre, üyelerin "önemli bir çoğunluğu" keskin artışları hafifletmenin "muhtemelen yakında uygun olacağını" düşünüyor. Bu Cuma günü açıklanacak olan istihdam verilerindeki bir değişiklik bu arzuyu pekiştirebilir ya da Fed'i faizleri hızlandırmaya devam etmeye zorlayabilir. Şu an itibarıyla, analistler 13-14 Aralık'taki Fed toplantısında "sadece" yarım puanlık bir artış öngörüyor.

Powell'ın yumuşak bir inişin hâlâ mümkün olduğuna inandığını dair tekrar tekrar dile getirdiği inanca şüpheyle yaklaşıyorum. Sert bir iniş öngörüyorum, çünkü ABD ekonomisi, faiz artışlarının tam etkisini henüz daha görmemişken bile neredeyse hiç büyümedi.

Büyüme duraklarken, ABD'de KTH'ye göre hayat pahalılığı Eylül ayında yıllık bazda %6,2 ve hatta oynak enerji ve gıda fiyatları çıkarıldıktan sonra bile %5,1 oranında arttı. GSYİH birinci ve ikinci çeyrekte düştüğünde teknik bir resesyon zaten tetiklenmişti. Üçüncü çeyrekte GSYİH, özellikle ihracattaki artış nedeniyle %2,6 arttı (ve bu temsili bir artış olmayabilir).

Niceliksel genişleme, katılımcıların arz ve talebine göre işleyen doğal bir ekonominin yerini aldığından beri, yatırımcıların zayıf ekonomik verilere olumlu tepki verdiğini ve ekonominin dirençli olduğunu kanıtladığında satış yaptığını gördük. Yapay ekonomimize ilişkin bu ters felsefenin, Fed'in şehirdeki tek oyun olması nedeniyle şimdi daha da güçlü olmasını bekliyorum.

ABD'deki dört büyük endeks de yükselirken, kamu hizmetleri en iyi performans gösterdi ve teknoloji geride kalarak yatırımcının temkinli olduğunu ortaya koydu. Bunu grafikte açıkça görebiliyoruz.

Kaynak: Investing.com

Her ne kadar S&P 500 grafiğine yer vermiş olsam da, Dow haricindeki tüm grafikler için bu geçerli: haftalık fiyat yükselirken, geçen haftanın zirvelerine yakın bir dirençle karşılaştı. Dow kısa vadeli yükseliş trendinde yeni bir zirve yaparak yatırımcıların büyüme, değil koruma arayışında olduğunu teyit etti.

S&P 500'de aynı zamanda kısa vadede bir düşüş formasyonunun geliştiğini ve muhtemelen orta vadeli düşüş trendini sınırlayan düşen kanal tepesinin önünde doruğa ulaştığını görüyoruz.

Kısa vadeli rallide, düşük seviyeler daha hızlı yükselirken zirveler buna ayak uyduramıyor ve yükselen bir kama oluşuyor. Bu, boğaların ilerleme kaydedilememesinden sıkılarak pozisyonlarından çıkmalarıyla birlikte aşağı yönlü bir kırılma ile tamamlanacak, düşüş eğilimli bir formasyon.

Kaynak Investing.com

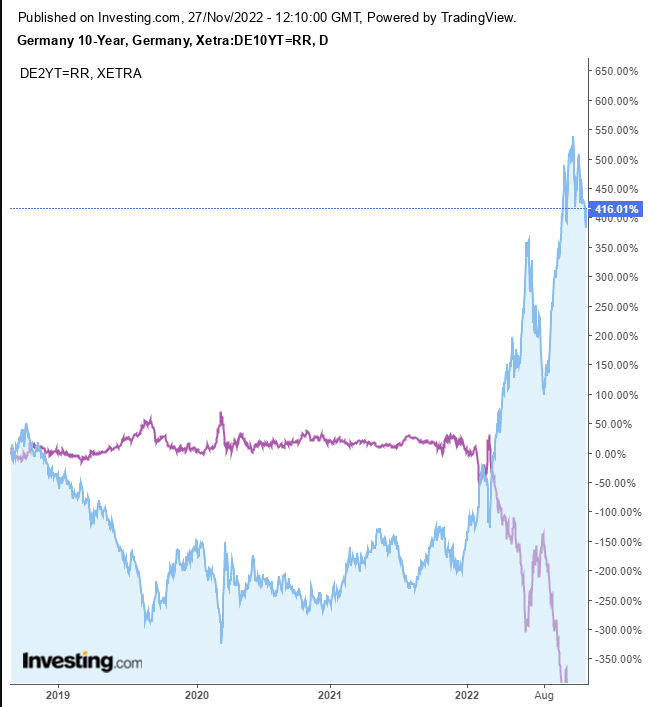

Alman verim eğrisi (2 yıllık vs. 10 yıllık tahviller) son otuz yılın en dik tersine dönüşünü göstererek resesyona işaret etti ve tersine dönmüş ABD verim eğrisine eğrisine katıldı.

ABD doları, tüketici enflasyonunun ( TÜFE'ye göre) Ekim ayında yıllık %7,7 artarak Ocak ayından bu yana en yavaş oranına ulaştığı ve %8'lik tahminlerin altında kaldığı 10-11 Kasım'daki iki günlük en büyük satışından bu yana geriledi. Geçtiğimiz hafta, Fed tutanaklarının daha yüksek faiz oranlarına giden agresif yolu hafifletmek için artan bir fikir birliği olduğunu ortaya koymasının ardından dolar daha da düşerek bir ayı formasyonunu tamamladı.

Kaynak: Investing.com

Dolar, dört seans içindeki ilk %5'lik düşüşün ardından düşüş eğilimli olan ve ima edilen hedefi Ocak 2017'den bu yana gelen zirvelerin 103 desteğini (kırmızı çizgi) test edecek olan yükselen bir bayrak oluşturdu.

Altın, zayıflayan dolardan fayda sağladı.

Kaynak: Investing.com

Sarı metal, desteği çift dip formasyonunun boyun çizgisini teyit eden bir dönüş hareketini tamamladı.

Kaynak: Investing.com

Bitcoin, ayıların boğaların üstesinden gelmesini öngören bir aralık modeli olan alçalan bir üçgen oluşturuyor olabilir. Aşağı yönlü kırılma, kırılma noktasından 13.600 dolara kadar 2.000 dolarlık bir düşüş anlamına gelecektir.

Petrole gelince, kesin konuşmak gerekirse, geçen Pazartesi günkü daha alçak düşük seviye (kırmızı daire) düşüş trendinin devam ettiğini doğruladı.

Kaynak: Investing.com

Ancak o gün güçlü bir boğa çekici oluştu. Bu nedenle, teyit için 75 doların altına bir düşüşü bekleyin.