Finans hizmetleri devi Morgan Stanley'in (NYSE:MS) hisseleri geçtiğimiz bir yılda %124,5 getiri sağlamış olsa da, hissenin ileriye dönük 14,04'lük fiyat kazanç oranı şirketin en büyük rakipleri olan Bank of America (NYSE:BAC), Wells Fargo (NYSE:WFC), ve JPMorgan Chase'e (NYSE:JPM) kıyasla çok az derecede yüksek.

Geçtiğimiz birkaç ayda, yatırımcıların faiz oranlarında artış korkularının yılın ilk aylarına göre azalmasıyla birlikte birçok bankacılık hissesi durakladı ya da düşüş yaşadı.

Önümüzdeki günlerde, bankacılık hisselerinin kısa vadedeki performanslarını büyük ölçüde FED'den faiz oranları konusunda gelecek sinyaller belirleyecek.

Uzun vadede ise, Morgan Stanley'in stratejisi varlık yönetim faaliyetlerini agresif bir şekilde geliştirmek ve banka bu amaçla ETrade ve Eaton Vance'i satın aldı. Finans teknolojisinde yaşanan gelişmeler sayesinde finans hizmetlerindeki evrimi yakalamak isteyen büyük bankalar için varlık yönetimi en önemli büyüme kanallarından biri.

Bankacılık hizmetleri ve varlık yönetimi sunan Schwab'ın (NYSE:SCHW) ileriye dönük fiyat-kazanç oranı 22,17. Yani Morgan Stanley hisseleri değerleme bazında daha geniş bir alana sahip.

Kaynak: Investing.com

Morgan Stanley geçtiğimiz üç ayda neredeyse %19'la finans sektörünün genelinden çok daha yüksek bir getiri sağladı. Örneğin iShares U.S. Financials ETF (NYSE:IYF), aynı dönemde %4,1 yükseldi. Bank of America, Wells Fargo, JPMorgan Chase ve Citigroup (NYSE:C) ise sırasıyla %3,7, %6,5, %7,5 ve %0,52 getiri sağladı.

Piyasanın, Morgan Stanley'in son çeyreklerde gösterdiği güçlü kazanç performansına tepki verdiği açık bir şekilde görülüyor—banka son beş çeyrekte beklentilerin üzerine çıkmayı başardı. Ek olarak, yatırımcılar yönetimin varlık yönetim faaliyetlerini geliştirme planı konusunda heyecanlı.

Kaynak: ETrade. Yeşil (kırmızı) değerler hisse başına kârın beklenen değerlerin ne kadar üzerine çıktığını (altında kaldığını) gösteriyor.

3. parti reklam. Investing.com'un sunduğu veya önerdiği bir teklif değildir. Feragat detaylarına buradan bakın veya reklamları kaldırın

Morgan Stanley konsensüs hisse başına kâr beklentilerini ciddi oranda aştı—2020 ikinci çeyreğinde hisse başına kâr beklenen değerin %75,5 üzerinde, 2020 dördüncü çeyreğinde ise %42,6 üzerindeydi.

Morgan Stanley hakkında bir fikir oluşturmak için, temellere ek olarak iki tür konsensüs görünümünü kullanıyorum. İlki son derece popüler olan Wall Street analist konsensüs derecesi ve 12 aylık fiyat hedefi. İkincisi ise, opsiyon alıcı ve satıcılarının konsensüs fikrini yansıtan, piyasanın işaret ettiği görünüm. Bir opsiyonun fiyatı, piyasanın bir menkul kıymet ya da endeksin (örneğin SPY) fiyatının bugün ile opsiyonun son tarihi arasında belirli bir seviyenin (kullanım fiyatı) üzerine çıkma (alım opsiyonu) ya da altına inme (satım opsiyonu) ihtimaline yönelik konsensüs fikrini yansıtır.

Çeşitli kullanım fiyatları ve ortak bir son tarihle, varlığa yönelik opsiyon fiyatlarını da dahil eden olasılığa dayalı bir görünüm hesaplamak mümkün. Bu konsepte aşina olmayanlar için, ilgili finans literatürüne bağlantılar içeren bir inceleme yazısı yazdım.

Morgan Stanley İçin Wall Street Konsensüs Görünümü

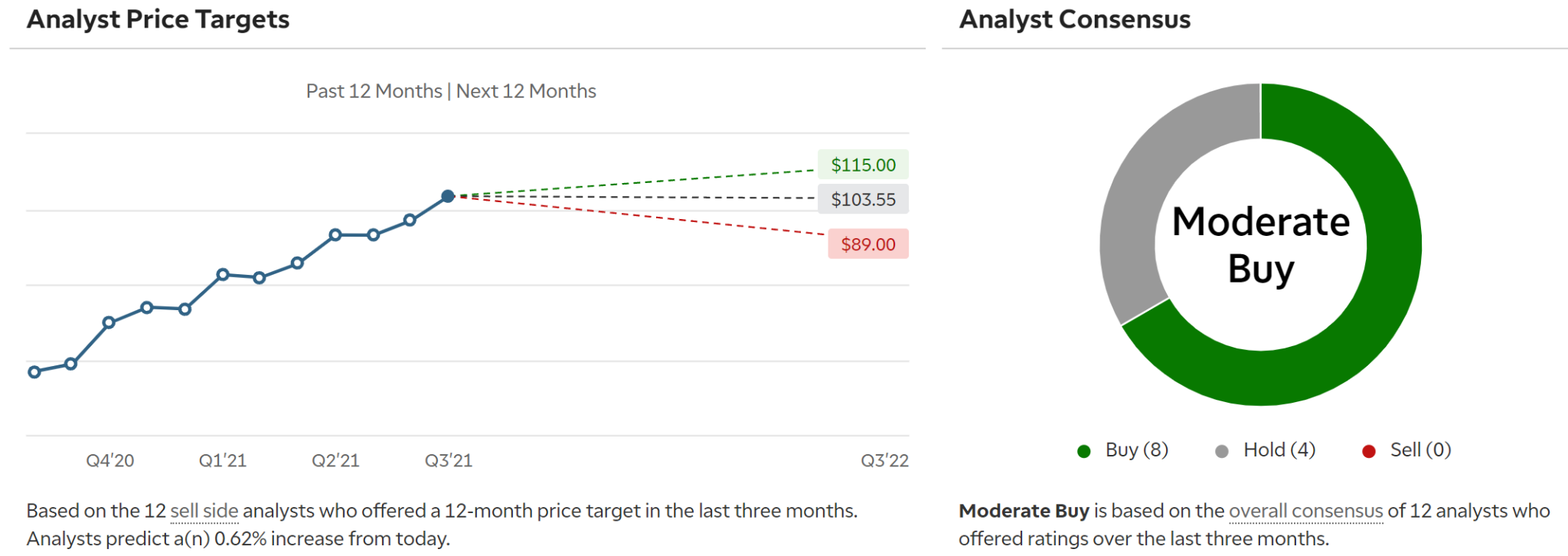

Ameritrade, Wall Street konsensüs görünümünü son 90 gün içinde derecelerini ve fiyat hedeflerini yayınlayan 12 analistin görüşlerine dayalı olarak hesaplıyor. Konsensüs görünümü ılımlı satın al derecesinde; sekiz analist hisse için satın alma tavsiyesi verirken, dört analistin sunduğu derece nötr. Konsensüs 12 aylık fiyat hedefi olan 103,55 dolar, mevcut fiyatın %1,5 altında.

Kaynak: Ameritrade

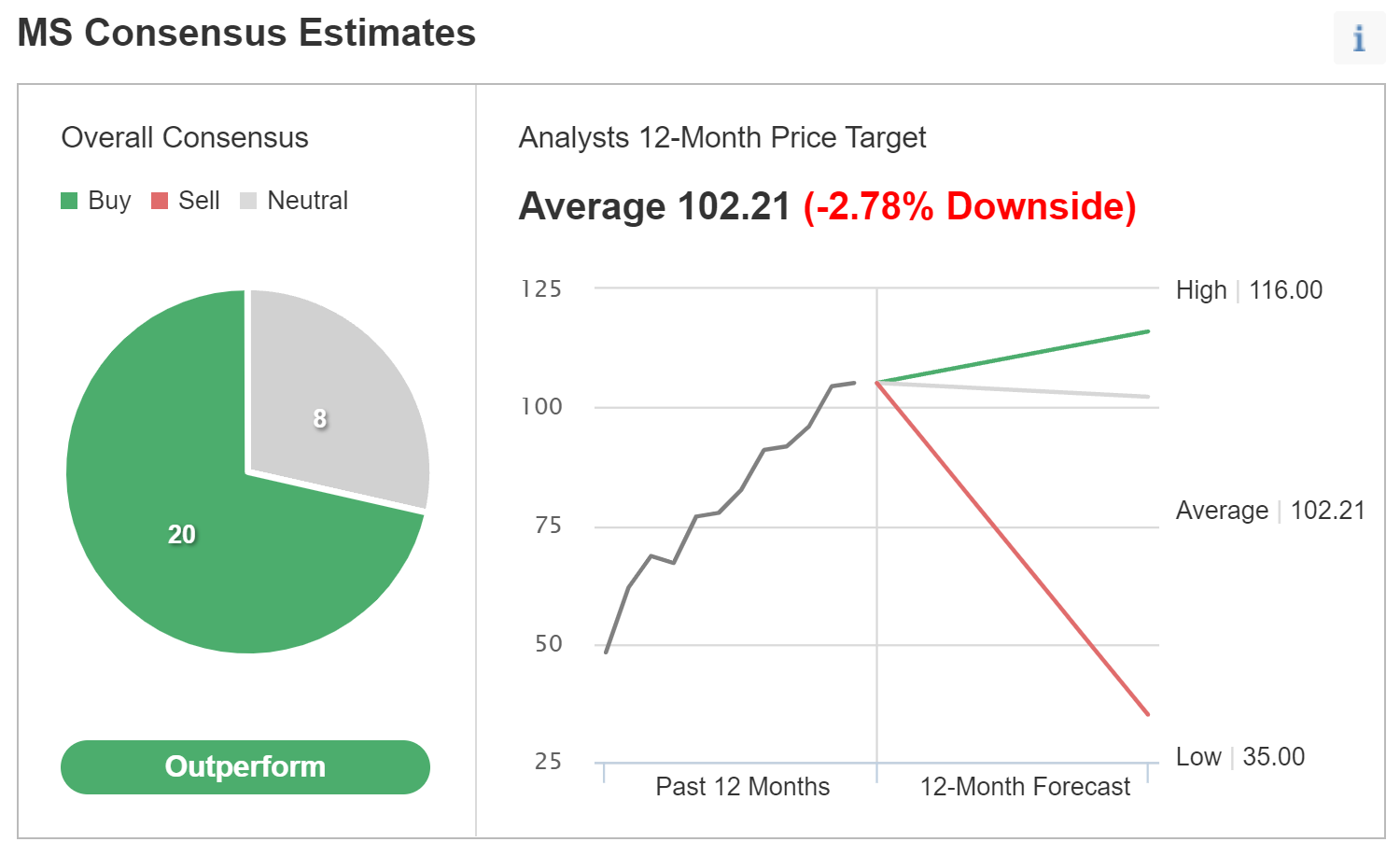

Investing.com ise Wall Street konsensüs görünümünü 28 analistin derece ve fiyat hedeflerini kullanarak hesaplıyor. Konsensüs derecesi yüksek performans; 28 analistin 20'si MS için satın al derecesi verirken, 8 analist nötr derece veriyor. Konsensüs 12 aylık fiyat hedefi, mevcut fiyatın %2,78 altında.

3. parti reklam. Investing.com'un sunduğu veya önerdiği bir teklif değildir. Feragat detaylarına buradan bakın veya reklamları kaldırın

Kaynak: Investing.com

Wall Street konsensüs derecesi "satın al"a denk, ancak mevcut fiyat konsensüs 12 aylık fiyat hedefinin üzerinde. Bu durumu, fiyatın analistlerin fiyat hedeflerini yeniden değerlendirmelerinden daha hızlı bir şekilde yükseldiği şeklinde yorumluyorum. Ek olarak, dereceler şirketin geleceğine dair daha uzun vadeli (12 ayın üzerinde) bir görünümü yansıtabilir. Analistlerin konsensüs fiyat hedefinin, önümüzdeki 12 aya yönelik büyüme potansiyelinin hisseye çoktan yansıdığına işaret etmesi, bir uyarı.

Piyasanın İma Ettiği Görünüm

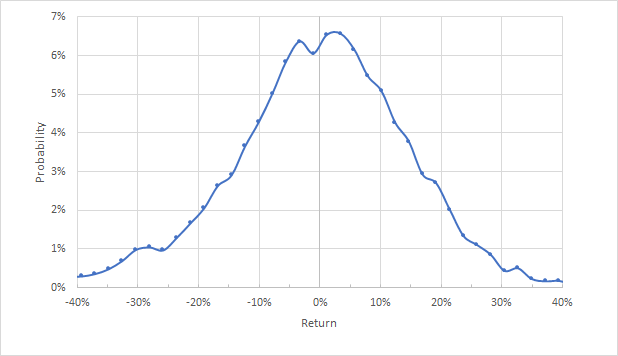

MS için önümüzdeki 3,8 aya, yani bugün ile son tarih arasındaki döneme yönelik piyasanın işaret ettiği bir görünümü oluşturmak için, hepsi 21 Ocak 2022 tarihinde son bulacak, çeşitli kullanım fiyatlarındaki alım ve satım opsiyonlarını inceledim. Aynı zamanda, 17 Haziran 2022'de dolacak opsiyonları kullanarak 8,6 aylık bir piyasa görünümü de hesapladım.

Kaynak: Yazarın ETrade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar.

Piyasanın 21 Ocak 2022'ye kadar ima ettiği görünüm genel olarak simetrik. En yüksek olasılık, 3,8 aylık dönemde %+3'lük bir fiyat getirisine denk geliyor. Bu dağılımdan elde edilen yıllık bazda oynaklık %31. Bu oynaklık seviyesi, geçtiğimiz haftada JPM için hesapladığım orana (%29) çok yakın.

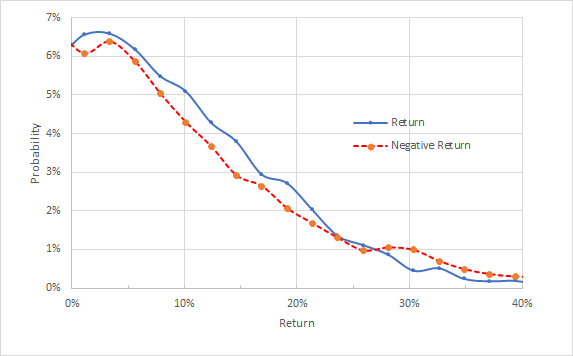

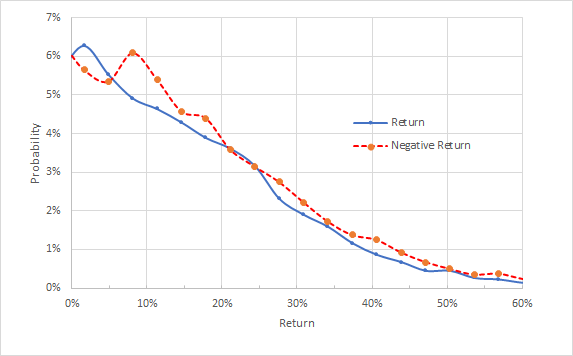

Pozitif ve negatif getirilerin olasılıklarını direkt olarak karşılaştırmayı daha kolay hale getirmek adına, dağılımın negatif getiri tarafını dikey eksen etrafında çevirdiğim bir versiyona bakalım.

Kaynak: Yazarın ETrade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar. Dağılımın negatif getiri kısmı dikey eksen etrafında döndürülmüştür.

Bu görünümde, pozitif getiri olasılıklarının negatif getirilere kıyasla sürekli olarak daha yüksek olduklarını görüyoruz (mavi çizgi, en olası getirilerin çoğunda kırmızı çizginin üzerinde). Bu yükseliş eğilimli bir görünüm.

3. parti reklam. Investing.com'un sunduğu veya önerdiği bir teklif değildir. Feragat detaylarına buradan bakın veya reklamları kaldırın

Teorik olarak, piyasanın ima ettiği görünümün negatif getiriler için biraz daha yüksek olasılıklar göstermesini bekleriz, çünkü riskten kaçınan yatırımcılar uzun pozisyonlarında kayıplara karşı koruma amacıyla satım opsiyonlarına değerlerinin üzerinde ödeme yapmaya hazırdır. Ek olarak, temettü ödeyen hisselerde negatif getirilerin olasılıkları pozitif getirilere kıyasla biraz daha yüksek olur, çünkü temettü ödemeleri hissenin yükseliş potansiyelini sınırlar. Bu iki faktörü hesaba kattığımızda, MS için önümüzdeki 3,8 aya yönelik görünüm daha da yükseliş eğilimli hale geliyor.

17 Haziran 2022'de dolacak opsiyonların fiyatları kullanarak hesaplanan 8,6 aylık piyasa görünümünde ise, negatif getirilerin olasılıkları biraz daha yüksek. Yukarıdaki paragrafta belirttiğimiz şekilde, piyasanın ima ettiği görünümde genel olarak negatif bir eğilim yaratan faktörler ışığında, bu 8,6 aylık görünümü nötr olarak yorumluyorum. Bu dağılımdan elde edilen yıllık bazda oynaklık %32.

Kaynak: Yazarın ETrade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar. Dağılımın negatif getiri kısmı dikey eksen etrafında döndürülmüştür.

Günümüzden 2022 başlarına kadar, piyasanın ima ettiği görünüm pozitif ve bireysel bir hisse için makul bir oynaklığa sahip. 2022'nin ortasına doğru baktığımızda, görünüm nötre kayıyor ve oynaklık daha yakın vadeli görünümle tutarlı.

Özet

Morgan Stanley yönetimi, şirketi bir dönüm noktasında olarak tanımlıyor. Yatırım bankacılığı, bireysel bankacılık hizmetleri, varlık yönetimi ve yatırım yönetimi hizmetleri sunan şirket, tam kapsamlı bir finans hizmetleri devi olarak pozisyonunu güçlendiriyor.

Hisse fiyatındaki ani yükseliş, Morgan Stanley'in kaydettiği hızlı ilerlemeyi yansıtıyor. Wall Street analistlerinin konsensüs görünümü boğa ve mevcut fiyat hedefi, konsensüs 12 aylık fiyat hedefinin biraz üzerinde.

Piyasanın 2022 başlarına yönelik ima ettiği görünüm de boğa ve yılın ortasına doğru nötrleşiyor. Hisseye yönelik makul değerlemeyi, geçtiğimiz yıldaki etkileyici kazanç performansını ve iki görünümdeki yükseliş eğilimini değerlendirdiğimde, konsensüs fiyat hedefinde bir yükseliş potansiyeli görünmemesine rağmen MS hissesi için pozitif bir derece veriyorum.

3. parti reklam. Investing.com'un sunduğu veya önerdiği bir teklif değildir. Feragat detaylarına buradan bakın veya reklamları kaldırın

Sonraki İşleminiz İçin Yatırım Fikrine mi İhtiyacınız Var?

Şirket değerlemelerinin 2024’te yaptığı sıçramayla birlikte, birçok yatırımcı hisselerdeki pozisyonlarını artırmak konusunda endişeli. Nereye yatırım yapacağınızdan emin değil misiniz? Başarısını kanıtlamış portföylerimize erişim sağlayın ve yüksek potansiyele sahip fırsatları keşfedin.

Sadece 2024 yılı içinde, ProPicks AI tarafından seçilen 2 hisse %150, 4 hisse %30 ve 3 hisse %25 değer kazandı.

Bu etkileyici bir performans. Dow, S&P ve Teknoloji sektörü gibi farklı odaklara sahip portföylerle kazandıracak çeşitli stratejileri inceleyebilirsiniz.