Yatırımcılar kendilerine gerçek bir kredi sıkışıklığı görüp görmeyeceğimizi, eğer göreceksek bunun ne zaman olacağını soruyorlar. Bence bu soruyu ifade etmenin yanlış bir yolu. Veriler zaten bir kredi sıkışıklığı içinde olduğumuzu gösteriyor.

Sorulması gereken asıl sorular, bunun ekonomiyi ve piyasaları ne kadar ve ne zaman etkileyeceğidir.

Gelin her iki soruyu birlikte yanıtlamaya çalışalım.

İlk olarak, kredi yaratmaya neden bu kadar önem veriliyor?

Zayıflayan demografik yapıya ve durgun verimlilik eğilimlerine sahip bir itibari para sistemi ancak kaldıraç kullanarak kabul edilebilir büyüme seviyelerine ulaşabilir: özel sektöre bol ve ucuz kredi.

Döngüsel büyümeyi sağlamak istediğinizde, özel sektöre ucuz kredi sağlamak sihir gibi çalışır.

Ücretler ve kazançlar değişmese bile, insanlar ucuz ve kolay temin edilebilir kredilerle (mortgage) konut piyasasını canlandırabilir. Düşük borçlanma oranları sayesinde şirketler işlerini daha kolay finanse edebilir ve daha fazla satış yapabilir.

Gecikme ekonomik faaliyeti artırır ve ucuz kredi, güçlü faaliyet ve kazançlar, canlı piyasalar, daha sağlam işe alım eğilimleri ve daha yüksek ücretlerle bir döngü başlar.

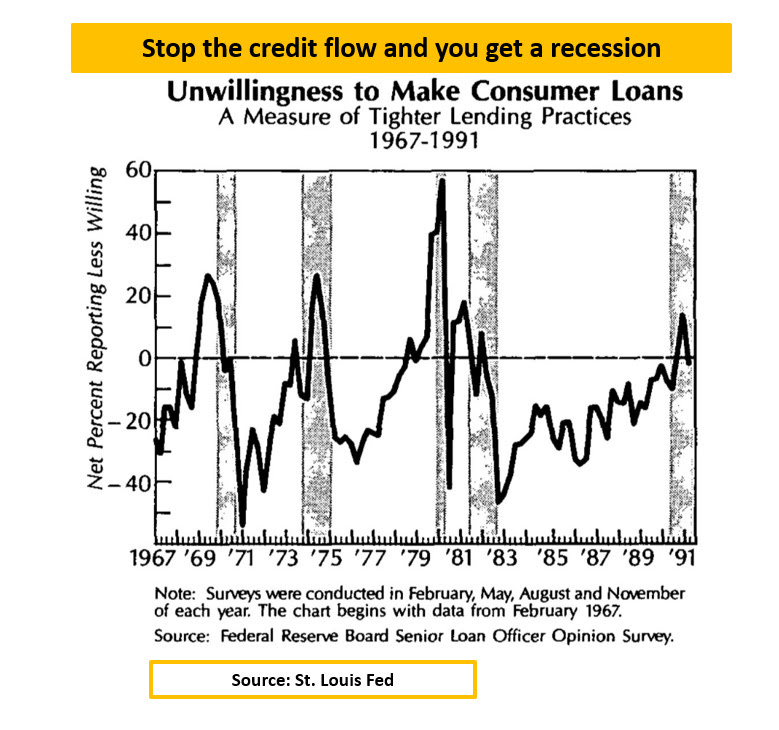

Kredi akışı azaldığında ve kredi verme koşulları sıkılaştığında ise tam tersi olur.

St. Louis Fed'in bu siyah-beyaz grafiği, 60 yıldan uzun bir süre önce bile bunun nasıl hep böyle olduğunu gösteriyor: kredi akışını durdurursanız resesyona girersiniz (gölgeli alanlar).

|

Bu nedenle kredi verileri ve Kıdemli Kredi Yetkilisi Görüş Anketi (SLOOS) gibi veriler makro döngünün son aşamalarında büyük ilgi görür - ancak bu verilere geçmeden önce bazı şeyleri açıklığa kavuşturalım.

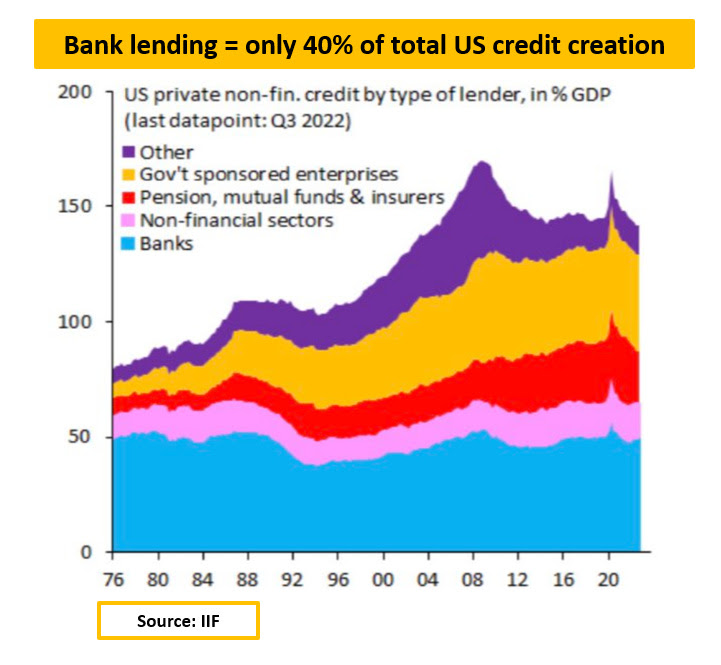

SLOOS çoğunlukla banka kredilerine ve banka kredilerine olan talebe bakar: ve bankalar kredi yaratımında önemli bir itici güç olsa da, tek itici güç değildir.

Son derece finansallaşmış sistemimizde, kredi yaratımı aynı zamanda sermaye piyasaları, gölge bankalar, hükümetler (ve hükümet destekli kuruluşlar) ve daha fazla kanal aracılığıyla da gerçekleşmektedir.

ABD'de banka kredileri, özel sektör için toplam kredi yaratımının yalnızca ~%40'ını oluşturmaktadır.

Bütüncül bir bakış açısı elde etmek için TMC Credit Impulse endeksini geliştirdik - bu metriği daha sonra detaylandıracağız.

|

Yani, kredi yaratma resminin tamamına değil, kabaca %40'ına bakıyorsunuz.

Hatırlanması gereken ikinci önemli nokta ise, SLOOS'un bankalara ve borçlulara kredi koşullarının ve kredi talebinin son çeyreğe göre değişip değişmediğini sormasıdır.

Kredi standartlarını sıkılaştıran bankaların net yüzdesi %45'ten %40'a düşerse, bu işlerin daha iyiye gittiği anlamına gelmez: ABD bankalarının net %40'ının bu çeyrekte kredi standartlarını (yeniden) sıkılaştırdığı anlamına gelir.

0 ise bankaların geçen çeyrekle aynı (sıkı ya da gevşek) kredi standartlarını uyguladığı anlamına geliyor.

Kredi koşulları bugün ne kadar sıkı ve daha da kötüleşmesi muhtemel mi?

Ekonomi ve piyasalar sıcaklığı ne zaman hissedecek?

***

Bu makale ilk olarak The Macro Compass'ta yayınlanmıştır. Gelin, makro yatırımcılar, varlık tahsisçileri ve hedge fonlardan oluşan bu canlı topluluğa katılın - bu bağlantıyı kullanarak hangi abonelik katmanının size en uygun olduğunu kontrol edin.