Bu yazı Investing.com için özel olarak kaleme alınmıştır.

Hisseler keskin bir düşüş yaşadı ve bu düşüş kimse için bir sürpriz olmamalı. Birçok hissede değerlemeler tarihin en yüksek seviyelerindeydi. Şimdi tahvil getirilerinin yükselmiş olmasıyla birlikte, hisse piyasası da devasa bir yeniden fiyatlandırmanın ortasında.

Büyük yükselişin arkasında, düşük faiz oranlarının fiyat-kazanç katlarını yükseltebileceği konsepti vardı. Ancak tahvil getirileri son haftalarda keskin bir yükseliş yaşadı. Bu yükseliş, hisse piyasasını tahvil getirilerine kıyasla daha pahalı hale getiriyor. Eğer hisseler tahvil getirilerindeki bu artış için yeniden fiyatlandırma ihtiyacı duyarsa, sonucunda hisse piyasasında belki de %20'nin bile üzerinde keskin bir düşüş yaşanabilir.

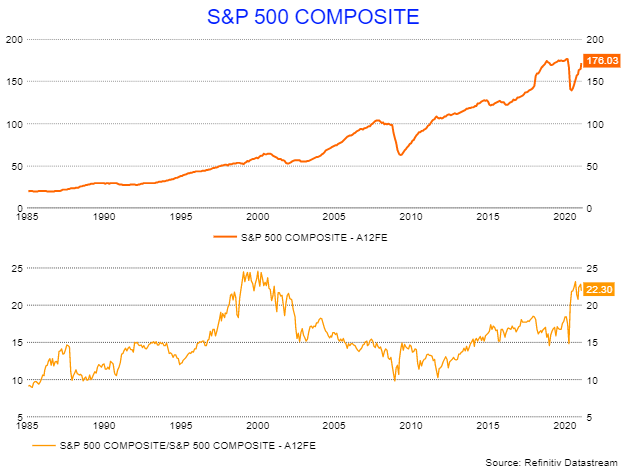

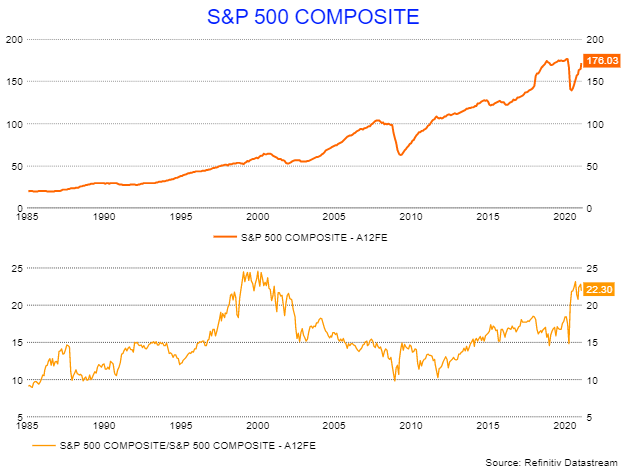

S&P 500'ün fiyat-kazanç oranı, Mart 2020 diplerinden bu yana tarihin en yüksek seviyelerine yükseldi. S&P 500'ün şu an 12 aylık kazanç tahmini olan 176,03 doların yaklaşık 22 katından işlem görmesiyle birlikte, fiyat-kazanç oranı şu an 1990'ların sonlarından bu yana görülmemiş seviyelerde. 2000'lerin başından bu yana, değerleme ileriye dönük kazanç tahmininin hiç bu kadar üzerinde olmamıştı.

S&P 500'ü 10 yıllık başabaş enflasyon beklentisine karşı bir kazanç getirisi bazında değerlendirdiğimizde, değerlemelerin aşırı yüksek seviyelerde olduğunu görüyoruz. 200 günlük hareketli ortalama olan %2,8 ile 1997'den bu yana tarihsel ortalama olan %4,24'e kıyasla şu an %2,5'lik bir fark, 10 yıllık Hazine tahvili ve 10 yıllık TIPS'teki yükselen oranların hisselere zarar vererek büyük bir yeniden fiyatlandırmaya yol açabileceğine işaret ediyor.

Son beş yılda, S&P 500 ile 10 Yıllık Başabaş Enflasyon Beklentileri arasındaki ortalama fark %3,9 civarındaydı. Farkın tarihsel ortalama olan %3,9'a yükselmesi, S&P 500'ün kazanç getirisini yaklaşık %6'ya yükseltir. Bu da S&P 500'e 16,5 civarında bir fiyat-kazanç oranı verir ve 176,03 dolarlık ileriye dönük kazanç tahminine dayalı olarak, endeks 3.000 civarına kadar düşebilir ki bu da yaklaşık %27'lik bir düşüş.

Teknoloji hisseleri geçtiğimiz 12 ayda oranlarını en çok yükseltenler oldu gibi görünüyor ve tahvil getirilerinin yükselişiyle tetiklenen yeniden fiyatlandırma ortamında en büyük darbeyi alabilirler. Paralarını saklayacak bir yer arayan yatırımcılar için ciddi ve istikrarlı büyüme oranları bir güvenlik ağı haline geldi.

Örneğin, Amazon (NASDAQ:AMZN) 12 aylık satış tahmininin 3,2 katından işlem görüyor ve bu da tarihsel aralığın üst sınırında ve 2 civarındaki ortalamasının çok üzerinde. NVIDIA'nın (NASDAQ:NVDA) fiyat-kazanç oranı ise 12 aylık kazanç tahmininin yaklaşık 45 katına yükseldi ve 5 yıllık aralığının en üst sınırında.

Ancak bankalar, son dönemin en büyük kazananları oldu. Bir düşüşe çekilmeleri şüphesiz mümkün olsa da, uzun vadede fayda sağlamaları muhtemel. Uzun vadeli tahvil getirilerindeki artış, getiri eğrisinin dikleşmesine büyük yardım etti ve bankaların gelirlerine ve faiz getirilerine yardımcı olarak kârlarını artırması da muhtemel.

JPMorgan (NYSE:JPM) ya da Bank of America (NYSE:BAC) gibi hisseler, son büyük yükseliş sonrasında bu seviyelerde pek ucuz olmasalar da, hisse piyasasında yaşanabilecek genel bir düşüşte, özellikle de mevcut ortamın devamlı bir ekonomik büyümeyle birlikte gelmesi durumunda daha cazip hale gelebilirler.

Geçtiğimiz 12 ayda görülen inanılmaz yükselişin ardından piyasada bir düşüş şüphesiz iyi karşılanacaktır. Bir gerilemenin ne zaman yaşanacağını tahmin etmek hiçbir zaman kolay değil. Ancak mevcut ortam ve yüksek değerli hisse piyasası bir araya gelerek kusursuz bir fırtınayı yaratmış gibi görünüyor.