Küresel piyasalar haftaya temkinli başladı. Hafta boyunca Çin'de artan vaka sayıları, Rusya - Ukrayna savaşına dair gelişmeler, PMI verileri, FOMC tutanakları ve Fed üyelerinden gelen şahin mesajlar varlık fiyatlamaları üzerinde etkili oldu. Yurt içinde ise haftanın ilk günü Mart ayı enflasyon rakamları takip edildi. Genel olarak açıklanan verileri ve varlık fiyatlamalarına etkilerini detaylıca inceleyeceğiz.

Yurt İçi Tüketici Fiyat Endeksi (TÜFE)

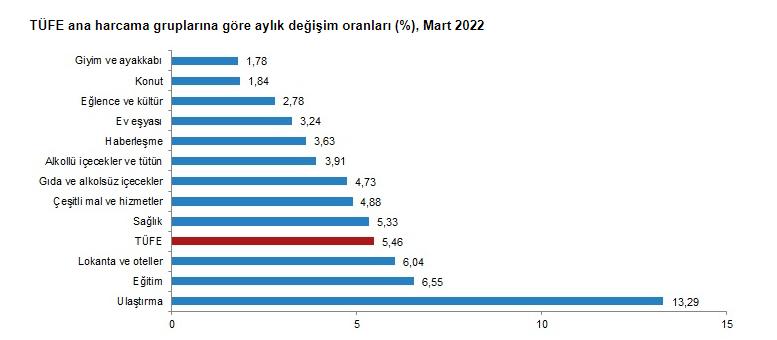

Türkiye İstatistik Kurumu (TÜİK) Mart ayına ilişkin tüketici ve üretici fiyat endekslerini yayımladı. Açıklanan veriler çerçevesinde Türkiye'de Mart ayında enflasyon yıllık yüzde 61,14 ve aylık yüzde 5,46 olarak gerçekleşirken üretici fiyat endeksi ise yıllık yüzde 114,97 ve aylık yüzde 9,19 olarak gerçekleşti.

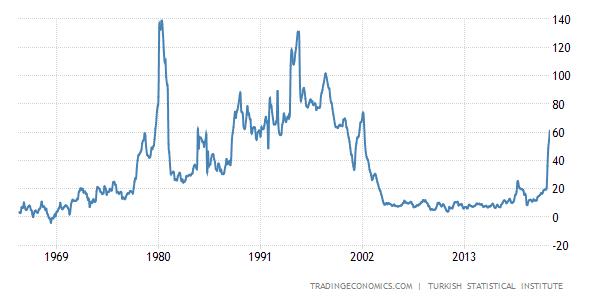

Yukarıdaki grafikten de anlaşılacağı üzere son gelen veriyle Türkiye'de enflasyon son 20 yılın en yüksek seviyesine çıkarken Yİ-ÜFE yüzde 114,97 ile Mart 1995'ten bu yana ki en yüksek seviyeye ulaştı. Veri setinin detaylarına baktığımızda aylık bazda en fazla artışı Rusya - Ukrayna savaşının alevlenmesiyle petrolde yaşanan sert hareketler sonucu gelen zamlar ile ulaştırma oldu. Ulaştırmayı ise eğitim, lokanta ve oteller takip etti.

Son gelen veri ile TÜFE ve ÜFE arasındaki makas farkı 53,8 ile rekor seviyeye çıktı. Sonuç olarak Rusya - Ukrayna arasındaki savaşın alevlenmesiyle enerji ve emtia tarafında yaşanan sert hareketler enflasyonu besleyen ana unsur olarak karşımıza çıkmaktadır. TCMB'nin genişleyici politikaya devam etmesi ve yükselen enflasyona karşı bir önlem almaması enflasyonda yukarı yönlü seyri devam ettirecektir. TCMB'nin uyguladığı genişleyici politika ile talep desteklenmeye devam edilirken maliyetlerde yaşanan yükselişler Türkiye'yi içerisinden çıkılamayacak kısır bir döngüye sürüklemeye devam ediyor.

Ülkede devam eden enflasyon satın alma gücünü ciddi şekilde etkilerken insanlar paralarını enflasyona karşı korumak için borsaya yöneldi. Enflasyon döneminde şirket karlarının ciddi şekilde yükselmesi 2022 yılı beklentilerini güçlendirmeye devam ediyor. Yabancı takas oranının yüzde 40 seviyesinin altına gelmesi ise BIST 100'ü küreselden pozitif yönde ayıran temel unsur olarak devam etmektedir.

Grafikten de anlaşılacağı üzere 24.02.2022'de 1826 seviyelerine kadar geri çekilen endeks 29 iş gününde yüzde 28,32 yükseliş kaydetmiştir. MSCI Türkiye endeksi ise sene başından itibaren getirisini yüzde 17,44'e çıkartırken MSCI ACWI ve MSCI World endeksinden pozitif ayrışmaktadır. Önemli bir direnç bölgesine yaklaşan endekste bu bölgelerde bir miktar kâr realizasyonları yaşanabilse de yukarı yönlü hareketlerine devam etmek isteyecektir. Yukarı yönlü hareketlerde 2390 - 2406 seviyeleri yakından takip edilmelidir.

Dolar/TL tarafına baktığımızda ise 29 Mart’ta Dolmabahçe’de gerçekleşen toplantı sonrası gelen yapıcı mesajlar ile 14,86 seviyelerinden 14,50'lere doğru geri çekilen paritede yatay seyrin devam ettiğini gözlemliyoruz. Rusya - Ukrayna arasında köprü görevi gören Türkiye savaşı barışçıl yollarla sonlandırabilirse diplomasi açısından gözleri üzerine çekecektir. Ekonomi yönetiminin yaz aylarında turizm gelirlerinde pandemi öncesi dönemin yaşanması umudu ve diploması tarafındaki olumlu gelişmeler devam ederse aşağı yönlü hareketlerin hızlanması beklenebilir. Ancak burada TCMB'nin izleyeceği politika yakından takip edilmelidir.

PMI Verileri

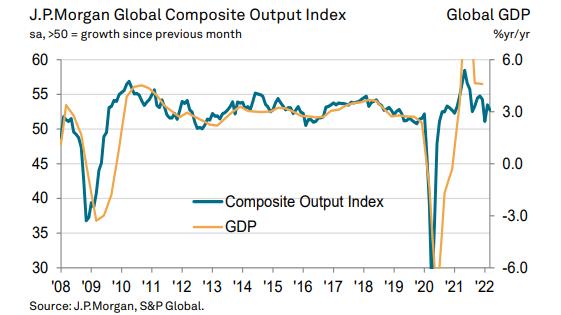

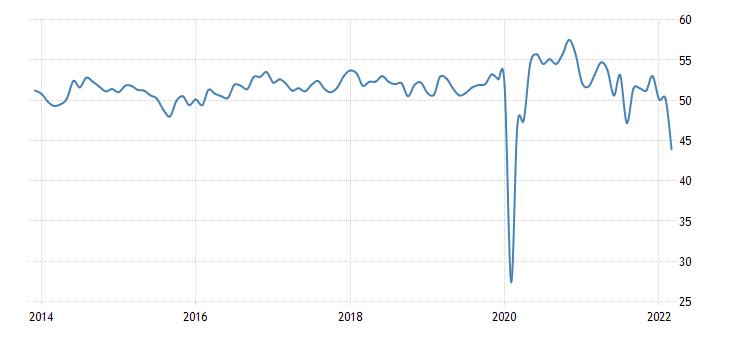

Küresel ekonomik büyümenin hızı Mart ayında yavaşladı. Mart ayında üretimde genişleme oranları, sipariş kolaylıkları ve yeni ihracat iş sözleşmelerinde görülürken, artan enflasyonist baskılar, gergin tedarik zincirleri ve jeopolitik gerilimler büyümeyi engelledi. JPMorgan ve S&P Global tarafından yapılan JPMorgan Global Bileşik Üretim Endeksi, Şubat'taki 53,5'ten Mart'ta 52,7'ye düştü.

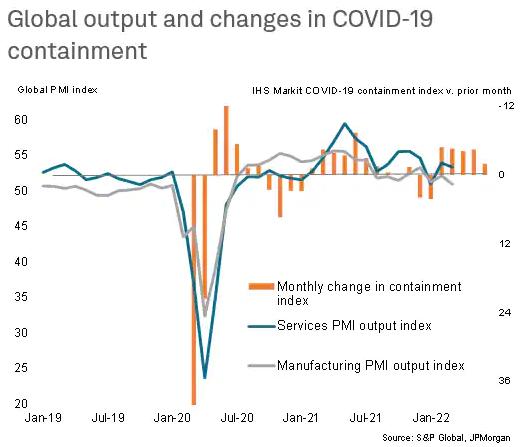

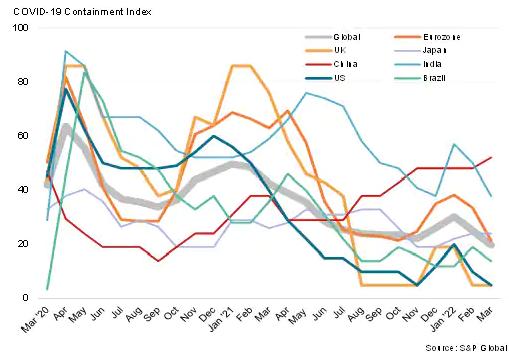

Yukarıdaki iki grafiği incelediğimizde ülkelerde azalan vaka sayıları neticesinde gevşetilen önlemler Mart PMI endekslerinde özellikle ABD, İngiltere, Hindistan ve Brezilya da hızlanan ve güçlü bir büyümenin olduğu görülmektedir. Seyahat ve sağlıkla ilgili kısıtlamaların gevşetilmesi ve kaldırılmasıyla hizmet sektöründe yaşanan canlanma büyümeyi desteklemektedir. Çin'in en büyük şehri olan Şanghay'da artan enfeksiyonlar finans ve ticaret merkezini uzun süreli bir karantinaya zorlarken şimdiye kadarki en kötü covid salgınıyla mücadele ediyor.

Çin'in hizmet sektörü satın alma yöneticileri endeksi (PMI), koronavirüs vakalarındaki artışın hareketliliği kısıtlaması ve tüketici talebini baskılamasıyla mart ayında iki yılın en düşük seviyesine geriledi. Caixin'in hem imalat hem de hizmet faaliyetlerini içeren Mart bileşik PMI ise 50,1'den 43,9'a düştü.

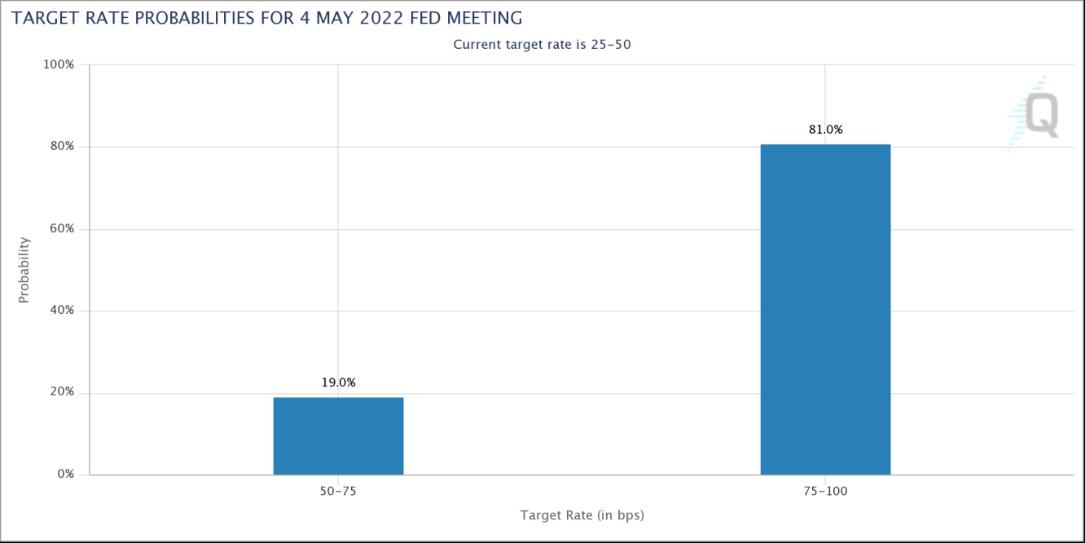

ABD Merkez Bankası (Fed) son kırk yılın en sıcak enflasyonunu soğutmak için üç yılın ardından federal fon oranlarında 0,25 baz puanlık artışa giderek federal fon oranlarını yüzde 0,25 - 0,50 aralığına yükseltti. Fed Mart toplantısı tutanakları, "birçok" yetkilinin, yaptıkları çeyrek puanlık hamle yerine oranları yarım puan artırmayı tercih edeceklerini, ancak Rusya'nın Ukrayna'yı işgali ışığında bunu yapmamaya karar verdiklerini gösterdi. Tutanaklardan öne çıkanlara baktığımızda;

* Fed, devasa tahvil varlıklarını ayda maksimum 95 milyar dolara kadar azaltacağının ve ekonomi genelinde kredileri daha da sıkılaştıracağının sinyallerini verdi.

* Fed'in bilançosunu, hazine tahvillerinde aylık maksimum 60 milyar dolar ve ipoteğe dayalı menkul kıymetlerde 35 milyar dolar olacak şekilde küçültme konusunda anlaştılar. (Fed en son bilanço küçültmeye 50 milyar dolarlık üst dilimle başlamıştı.)

* Katılımcılar genel olarak üst sınırların üç aylık bir süre içinde veya piyasa koşulları izin verirse mütevazi bir şekilde daha uzun bir süre boyunca aşamalı olarak uygulanabileceği konusunda anlaştılar.

Genel olarak baktığımızda Fed'in bilanço daraltma planının mayıs toplantısında onaylanması beklentisi de öne çıktı. Piyasadaki mayıs toplantısına dair beklentilere baktığımızda ise piyasa katılımcıları Fed'in 0,50 baz puanlık bir artışa gideceği konusunda konsensüsün oluştuğu görülmektedir.

Fed'in 95 milyar dolar seviyesinde başlayacağı bilanço daraltma işlemi birinci yılın sonunda 1,14 trilyon dolar, üçüncü yılın sonunda 3,42 trilyon dolar, beşinci yılın sonunda 5,7 trilyon dolar seviyesine ulaşacaktır. Fed'in şu anki bilançosu 8,94 trilyon dolar seviyelerinde bulunuyor. 2020 Mart başında Fed'in bilançosu 4,24 trilyon dolar seviyelerindeydi. Yaklaşık iki yılda Fed bilançosunu yüzde 111 artmıştır.

Sonuç olarak; Fed gerçek anlamda bir daraltıcı politika izleyecek ise bilançoyu beş yıl boyunca küçültmek zorundadır. Eğer Fed beş yıl boyunca bilançoyu daraltabilirse beşinci yıl sonunda bilanço 3,24 trilyon seviyelerine gelecektir ki bu da pandemi öncesi döneme denk gelen seviyeler. Fed her ne kadar daraltıcı politika izleyecek olsa bile bilanço pandemi öncesi döneme hiçbir zaman gelmeyecektir. Ayrıca yükselen resesyon sesleri ile Fed'in ne kadar şahin olacağı merak konusu olmaya devam edecektir.

S&P 500

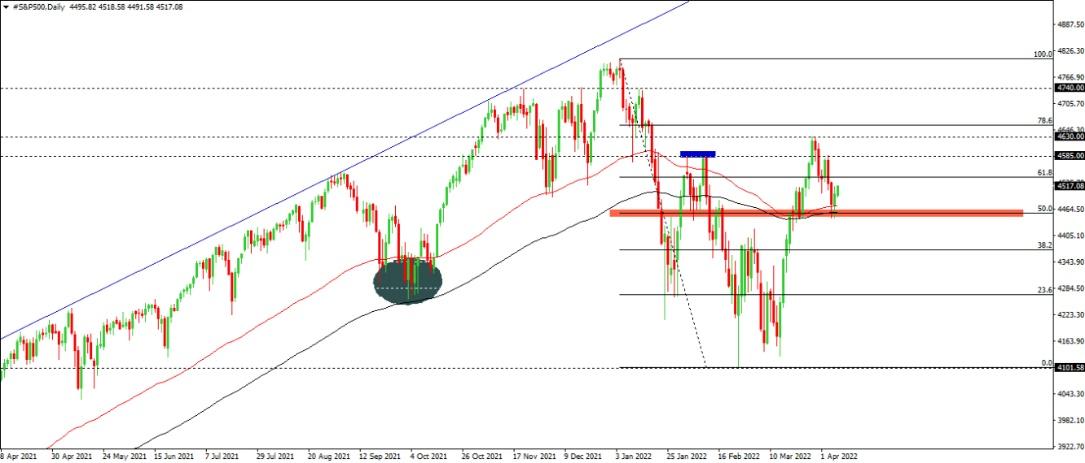

Geçtiğimiz analizimizde belirttiğim seviyelerden satış baskısı altında kalan endeks takip ettiğimiz ana destek bölgesi olan 4,450 seviyelerine kadar geri çekilmeler yaşadı. 4,450 seviyelerinden gelen reaksiyonlar ile toparlanma çabası içerisinde olduğu görülmektedir. Yukarı yönlü hareketlerde 4,535 - 4,555 - 4580 bölgeleri yakından takip edilmelidir. 4,450 seviyesinin altında kalıcılıklar görmemiz halinde yukarı yönlü pozisyonlarda ısrar edilmemesi gerekmektedir.

Altın

Fed üyelerinden gelen şahin mesajlar ve tahvil getirilerinde yaşanan yükselişler ile satış baskısı yaşayan değerli metallerde özellikle Altın tarafında takip ettiğim haftalık grafikte 1920 dolar seviyesinin üzerinde kalması altın açısından pozitif algılanabilir. Yukarı yönlü hareketlerde 1945 ve 1960 dolar seviyeleri yakından takip edilmelidir.