Finansal Varlık Performansları

Bilgilendirme: Yukarıda yer verdiğimiz tabloda finansal varlıklara yönelik yüzdesel değişimler yer almaktadır. Bir gün önceki kapanış fiyatları baz alınarak kaydettiğimiz bu tablo, yurt içi piyasaların açılışı ile birlikte değişmesi kaçınılmazdır. Bu sebeple ilgili tablonun önemli varlıkların değişimlerinin kolay bir şekilde bir arada görülmesi amacıyla hazırlandığı unutulmamalıdır.

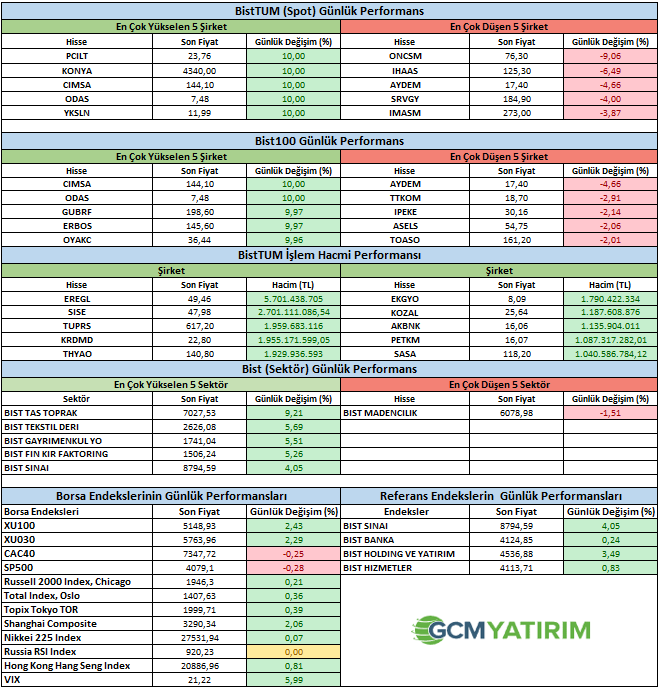

Günlük Borsa Yorumu

Borsa dün %2,43 yükselişle günü tamamlarken, önceki günlerde satış baskısı altında kalan BIST 100 dışı hisseler endeksi XTUMY dün %3,86 yükselişle dikkat çekti. Çimento ve demir çelik hisselerindeki talep, sektöre yönelik beklentilerle yükselişini sürdürdü. Bununla birlikte petrokimya sektörünün alıcılı bir seyir izlediği gözleniyor. Açıklanan hisse geri alımları hisse bazlı olarak destek olurken, BES fonlarının geçişlerinin devam ettiğini düşünüyoruz. Ancak BES fonlarındaki hisse girişlerinin kalıcı olmasını beklemiyoruz. Özellikle çimento hisselerindeki yükselişin spekülatif noktalara gidebileceğini ve yatırımcıların buna dikkat etmelerini tavsiye ederiz. 6 Şubat tarihinden bu yana çimento hisselerindeki yükselişler ortalama %50 seviyesini bulmuş durumda. Bu noktalardan sonra bu hisselere yeni giren yatırımcıların bunu göz önüne almaları sağlıklı olacaktır. Dün Hatay’da meydana gelen iki ayrı deprem moralleri bir kez daha bozarken, bugün piyasa üzerinde büyük bir olumsuz etkisi olmasını beklemiyoruz. Ancak endeksin 5.191 seviyesindeki 50 günlük ortalamaya gelmiş olması, bu seviyelerden kar satışları gelme riskini artırıyor. Açılışta pozitif seyir sürse bile gün sonunu görmekte ve aceleci olmamakta fayda var. 5.030 ve 4.950 destekleri bugün için önemli olurken, endeksin güçlenmesi için 5191 seviyesindeki ortalamanın üzerine yerleşmesi gerekli.

Şirket Haberleri

{{1180353|MIATK}): TRİPY Mobility bağlı ortaklığımızın teknoloji odaklı yatırım politikası çerçevesinde, potansiyeli yüksek ve günümüzde kullanımı giderek artan elektrikli araçların şarj ihtiyaçlarının karşılanmasına yönelik yapmayı planladığı "Elektrikli Araçlar İçin Şarj İstasyonları" yatırımı kapsamında Türkiye'nin farklı bölgelerinde hizmet verebilmek amacıyla 138.998 Euro tutarında AR-GE ve geliştirme süreçleri için ilk yatırımı yapılmıştır.

SAHOL: JCR Avrasya Derecelendirme (JCR Eurasia) tarafından yürütülen kredi derecelendirme çalışması neticesinde Şirketimizin Uzun Vadeli Ulusal Notu "AAA(tr)" ve Kısa Vadeli Ulusal Notu "J1+(tr)" tayin edilmiş olup, not görünümleri ise "Stabil" olarak belirlenmiştir.

GESAN: Yeni anlaşma dahilinde Anlaşma bedeli 59.556.070, -Euro'dur. (Ellidokuzmilyonbeşyüzellialtıbinyetmiş, Euro) (Güncel baz Euro/TL kuru ile sipariş bedeli 1.201.447.630, -TL'dir.)

Pay Alım ve Satım Habeleri

TURSG: Şirketimizce 20.02.2023 tarihinde Borsa İstanbul'da pay başına 9,70 TL – 9,80 TL (ağırlıklı ortalama 9,74 TL) fiyat aralığından toplam 298.082 TL nominal değerli TURSG payları geri alınmıştır. Toplam geri alınan payların sermayeye oranı %1,96'ya ulaşmıştır.

MPARK: Şirketimizce 20.02.2023 tarihinde Borsa İstanbul'da pay başına 79,55 TL – 82,60 TL (ağırlıklı ortalama 81,17 TL) fiyat aralığından toplam 27.527 TL nominal değerli MPARK payları geri alınmıştır.

NATEN: 20.02.2023 tarihinde 125,00 TL - 127,20 TL fiyat aralığından 5.051 adet pay geri alınmış ve Şirketimizin sahip olduğu NATEN Payları 33.506 adete ulaşmıştır. (Şirket sermayesine oranı %0,102)

VAKBN: 9.84 TL – 9.87 TL fiyat aralığında 3.284.558 adet Bankamız D Grubu paylarının geri alım işlemine ilişkin bugün yapılan işlemler tabloda yer almaktadır.

SMRTG: 20.02.2023 tarihinde 67,00 TL - 67,05 TL fiyat aralığından (ortalama 67,023 TL) 13.000 adet pay geri alınmış ve Şirketimizin sahip olduğu SMRTG payları toplam 25.000 adete ulaşmıştır.

Öne Çıkanlar

Asya borsalarında karışık seyir

- Faiz beklentileri sınırlayıcı etkisini sürdürüyor

- ABD endeks vadelileri negatif

- PMI verileri izlenecek

Büyük merkez bankalarının enflasyonla mücadele için uyguladıkları sıkılaştırıcı para politikasının sanılandan daha uzun süreceğinin beklentilerde ağırlık kazanmasıyla birlikte risk iştahının baskılandığını görmüştük. Yine benzer bir tablo oluştuğu görülüyor.

Japonya ve Hong Kong endeksleri negatif seyrederken, Çin endeksi %0,1 gibi zayıf bir yükselişle pozitif ayrıştı. ABD endeks vadelilerinde ise negatif seyir izlendi. ABD 10 yıllık tahvil faizi sınırlı yükselişle %3,85 bölgesine ulaştı. Dolar endeksi de benzer sınırlı yükselişi takip etti.

Enerji fiyatlarının da sıkılaştırıcı para politikasının risk iştahını daraltmasıyla birlikte gerilediği görüldü.

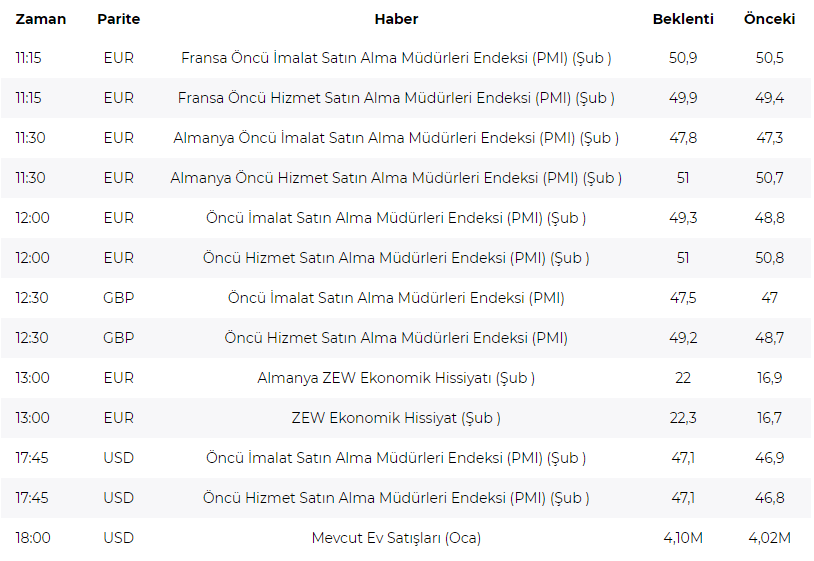

Gün içinde Avrupa ve ABD’de Şubat ayına ilişkin öncü imalat ve hizmet PMI rakamları takip ediliyor olacak.

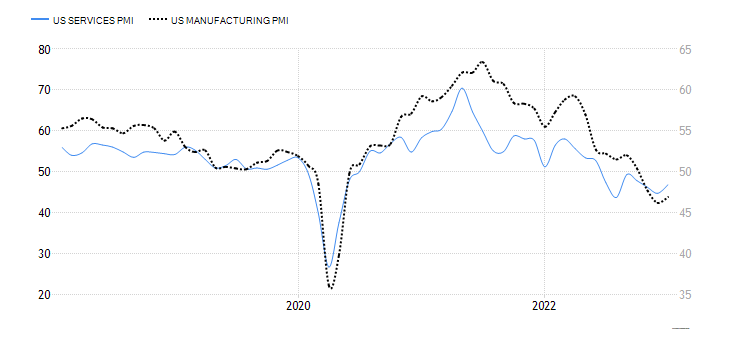

ABD

ABD’de hizmet ve imalat aktivitesi artan faiz ortamının da etkisiyle bir süredir ivme kaybı yaşarken, özellikle hizmet aktivitesi son 7 aydır aralıksız daralma gösterdi. Özellikle artan faiz beklentileriyle birlikte imalat ile hizmet aktivitesinin nasıl seyredeceği, 2023 yılındaki resesyon riskine ilişkin ipuçlarının toplanması açısından da önem taşıyor. Piyasa beklentisi, gerek imalat, gerekse hizmet aktivitesinde daralmanın devam edeceği yönünde. Ancak daralmanın yavaşlamasının beklendiği de dikkat çekiyor.

ABD’de mevcut konut satışları geçtiğimiz yılın aynı döneminde 6 milyona yakınken, Aralık ayında 4,02 milyona kadar geriledi. Bu pandeminin en sert vurduğu dönemin bile altında bir rakam. ABD’de konut sektörü özellikle büyümeyle iç içe değerlendirilirken, konut sektöründeki ivmenin gecikmeli de olsa büyümeyi etkileyeceği öngörülüyor. Dolayısıyla faiz politikasının da etkilemiş olduğu satışlardaki düşüşün, özellikle psikolojik bir sınır olarak da değerlendirilebilecek 4 milyon sınırının altına inip inmeyeceği takip edilecek.

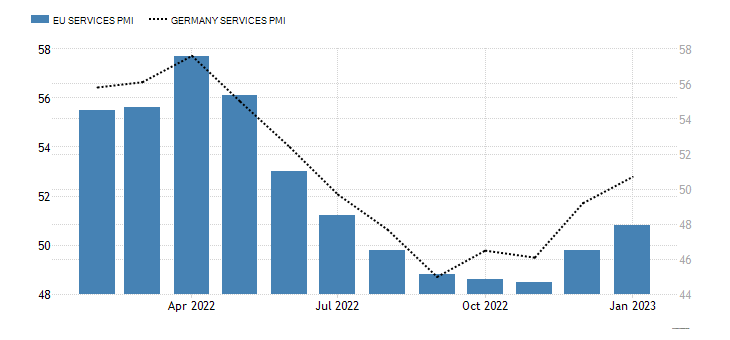

Euro Bölgesi

- Euro Bölgesi ve Almanya PMI verileri

Euro Bölgesi için özellikle enerji krizi ve bunun da etkileriyle mücadele için uygulanan faiz politikası imalat ile hizmet aktivitesini önemli ölçüde baskılamıştı. Son dönemde enerji fiyatlarının daha istikrarlı hale gelmesi ve enerji krizinin en azından şimdilik geride kalmasıyla birlikte sektörü aktivitelerinde toparlanma dikkat çekiyor. Euro Bölgesi ve Almanya için imalat aktivitesinde daralmanın sürmesi, ancak ivme kaybetmesi bekleniyor. Ancak hizmet aktivitesi için çok daha iyimser bir görünüm hakim. Hizmet aktivitesinin iki ekonomi içinde genişlemeyi sürdürmesi ve ek olarak ivme kazanması bekleniyor.

ZEW’in hazırladığı anket enerji krizi sırasında Almanya ve Euro Bölgesi ekonomileri için oldukça karamsar tablolar ortaya koymuştu. Son dönemde kademeli olarak toparlanan endeks dengelenen enerji fiyatlarının da etkisiyle Ocak ayında pozitif bölgeye çıkmayı başarmıştı. Ocak ayında 16,9 olarak açıklanan endeksin Şubat ayında da toparlanma eğilimini sürdürmesi bekleniyor.

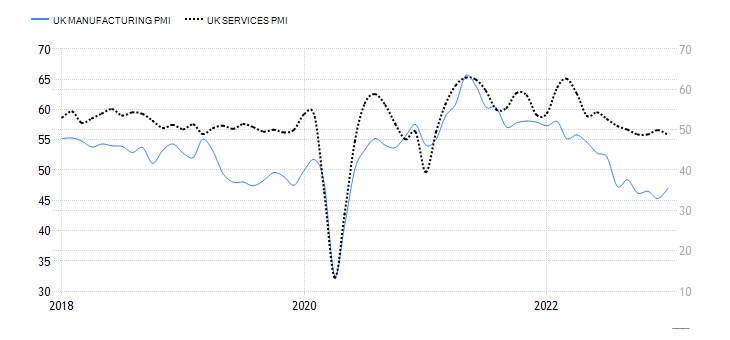

İngiltere

Resesyon riski bulunan ekonomiler arasında olan İngiltere’de Şubat ayına ilişkin imalat ve hizmet satın alma yöneticileri endeksi (PMI) verileri takip edilecek. Son dönemde gerek enerji piyasasının, gerekse faiz politikasının olumsuz etkileriyle birlikte daralma takip ediliyor. İvme kaybının devamı, ancak hız kaybetme beklentisi söz konusu.