Bu yazı Investing.com için özel olarak kaleme alınmıştır.

ABD'de enflasyon oranları Aralık'ta bir yavaşlama belirtisi göstermedi; Tüketici Fiyat Endeksi (TÜFE) yıllık (YoY) %7 yükselirken, Üretici Fiyat Endeksi (ÜFE) %9,7'lik sıçrama yaptı. Aralık ISM imalat raporu ve imalat fiyatları endeksinin beklenenden zayıf gelmesi ve petrol ve benzin fiyatlarında Kasım ayında yaşanan ciddi düşüş sonrasında, TÜFE ve ÜFE'de yaşanan sıçramalar bir bir sürpriz oldu.

Bu faktörlere dayalı olarak, tarihsel trendler enflasyon baskısının bir miktar hafiflemesini işaret ediyordu ancak şimdi dolardaki zayıflamayla birlikte petrol yeniden yükselişe geçmesi ve bakır gibi bazı emtia bir kez daha yükselmeye başladı. Ekonomiye yönelik en büyük risk, enflasyonun yükselmeye devam etmesi ve nihai olarak ABD ekonomisini bir resesyona sürüklemesi.

Yüksek Enflasyon Oranları

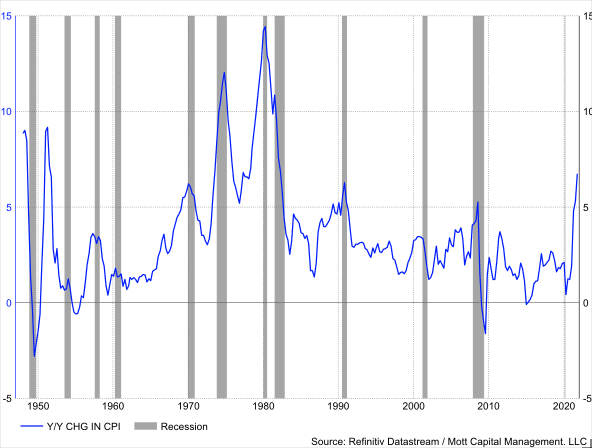

ABD'de yüksek enflasyon oranları her zaman bir resesyona yol açmasa da, 1940'ların sonlarından bu yana tüketici fiyat endeksinde yıllık bazda yaşanan neredeyse her ciddi sıçrama ABD'de ciddi bir resesyonla ilişkilendi. Bu sefer farklı olabilirse de, olasılıklar bir tekrarı yaşayacağımızı gösteriyor.

Para Politikasında Sıkılaşma

FED şu an faiz oranlarını düşürmek için çabalasa da, bunun için artık çok geç olabilir. FED para politikasını sıkılaştırmaya çalışıyor ve bu da ekonominin talep kısmını baskılıyor, ancak ABD ekonomisinin büyüme oranının zaten yavaşlaması bekleniyordu. Reuters'ın yakın zamanda gerçekleştirdiği bir ankete göre 2022'de GSYH büyümesinin daha önceki %5,6'lık büyüme oranı tahmininden %3,9'a yavaşlaması ve 2023'te %2,5'e kadar gerilemesi bekleniyor. FED'in gereğinden fazla sıkılaşmayla bir daralmaya yol açması için çok fazla şey yapmasına gerek yok.

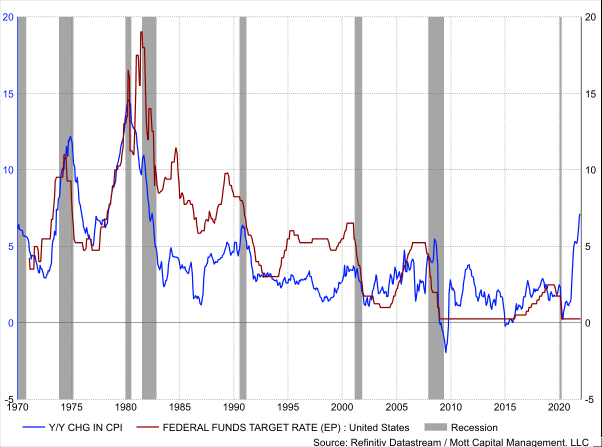

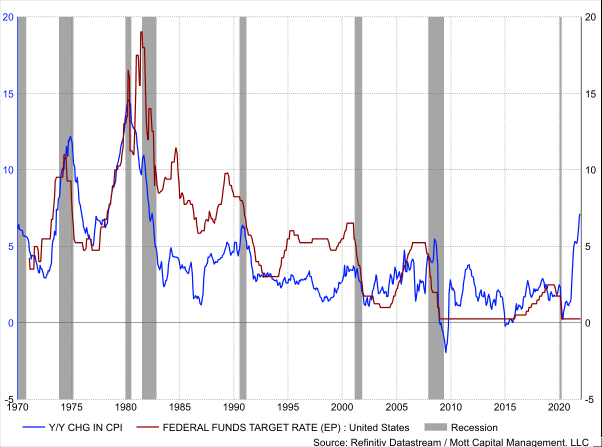

Daha önce de tam olarak bu yaşandı. Tarihsel olarak, 1970'lerden itibaren daha önceki döngülerde yüksek enflasyon FED'i Federal Fon oranını agresif bir şekilde yükseltmeye itti. Her seferinde, daha yüksek Federal Fon oranı ve yüksek bir enflasyon oranı ABD ekonomisini bir resesyona itti. Şimdi de FED faizleri 2022'de yükseltmeye hazırlanırken ve piyasalar yıl içinde dört faiz artışını fiyatlamaya başlarken, aynı şey yaşanacak gibi görünüyor.

Maaşlar Yetişemiyor

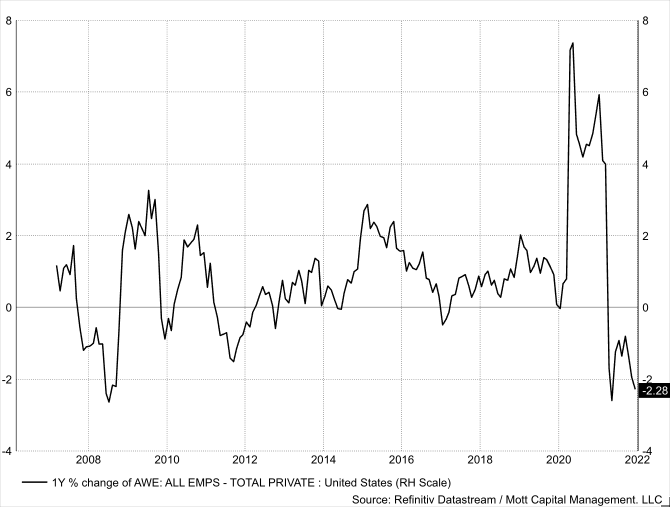

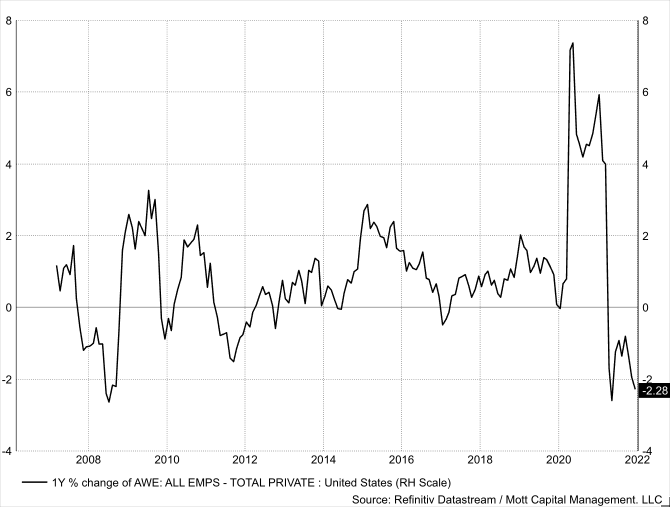

Bir diğer endişe kaynağı ise reel maaşlar. Son verilere göre enflasyona göre düzeltildiğinde, maaşlar Aralık ayında bir yıl önceye kıyasla %2,3 düştü ve bu da tüketicilerin kazançlarının ekonomideki enflasyon dinamiklerinde yaşanan değişime yetişemediğinin bir işareti. Enflasyona göre düzeltilmiş maaşlar Mayıs 2021'den beri düşüşteydi.

Tüm bu yüksek enflasyon ve FED'in faizleri artırarak bilaçosunu küçültme tehdidine rağmen, özellikle de eğrinin uzun tarafındaki tahvil faizleri yükselmiyor. 10 yıllık tahvil faizi hâlâ %1,75 civarında. Buna ek olarak, 2 yıllık tahvil faizi yalnızca 90 baz puanda. Bu da verim eğrisinde bir düzleşmeye yol açıyor ve tahvil piyasasının FED'in faizlerde işaret ettiği kadar agresif bir artış yapacağına inanmakta zorlandığını gösteriyor.

Bu yalnızca, tahvil piyasasının FED'in söylediği kadar faiz artışı yapacağını düşünmediği anlamına gelebilir çünkü tahvil piyasası ekonomide ciddi bir yavaşlamanın yaklaştığını düşünüyor. Verim eğrisi henüz resesyon uyarıları vermese de, 30 yıllık ve 5 yıllık tahvil faizleri arasındaki fark yalnızca 55 baz puan ve Mayıs'tan bu yana ciddi oranda daraldı. Şu an bir tersine dönüş çok ihtimal dışı gibi görünmüyor.

Hisseler FED'den agresif bir sıkılaşma ihtimalini tam olarak fiyatlamadığı ve önümüzdeki 12 ayda %8'lik bir kazanç büyümesine güvendiği için hâlâ yüksek değerlemelere sahip ve bu yüzden bu durum hisse piyasalarını baskılayabilir. Ancak eğer maaşlar enflasyondaki artışa yetişemiyorsa, şirketlerin kazançları da baskı altına girebilir ve büyümeyi yavaşlatarak, hisse piyasalarında daha da ciddi bir düşüşü getirebilir.

Görünüşe göre tarih bir kez daha kendini tekrar edecek.