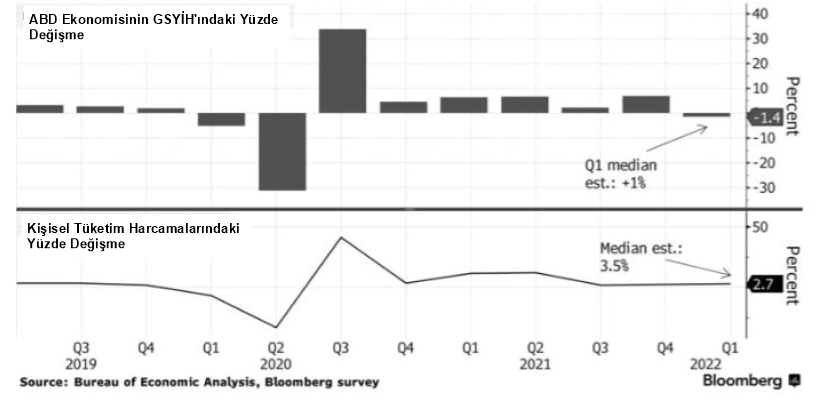

Dün ABD’nin 2022 yılı 1. çeyrek büyüme rakamı açıklandı. Ekonominin ilk çeyrekte %1,1 büyümesi beklenirken aksine %1,4 küçüldüğü anlaşıldı. Anlaşılan o ki bu daralma rakamı hâlihazırda var olan “Fed faiz artırınca ekonomi resesyona girer mi” tartışmalarını daha da alevlendirecek gibi görünüyor. Fakat gelen bu rakamı tam anlamıyla bir daralma olarak da yorumlamamak gerektiğini düşünüyorum. Çünkü büyüme verisinin alt kalemlerine baktığımızda 2021’in son çeyreğinde %2,5 oranında artan kişisel tüketim harcamalarının 2022’nin ilk çeyreğinde %2.7 oranında arttığını görüyoruz. Büyümenin alt detaylarında tüketici harcamalarının, iş yatırımlarının ve istihdamın güçlü bir biçimde büyüme devam ettiği anlaşılıyor. Fakat ilk çeyrekte özellikle güçlü tüketici talebine bağlı olarak ithalattaki artış oldukça fazla, haliyle büyümeyi aşağı çeken en önemli unsurlardan biri ekonomideki canlılığın azalması değil ithalattaki bu artış. Yine işletmelerin stoklarındaki azalma da düşüş de etkili oldu. Biden’ın da dediği gibi daralmanın nedeni teknik faktörler, yani aslında ABD ekonomisi sağlamlığını koruyor. Bu noktada ikinci çeyrekte ticaret açığı ve stoklardaki düşüşteki azalışla ekonominin yeniden büyüme trendine döneceği düşünülüyor. Yani her ne kadar ilk çeyrek verisi daralmaya işaret ediyor gibi görünse de verinin alt detaylarını incelediğimizde bu verinin Fed’i daha sıkı gitmede yolundan döndürmeyeceğini söyleyebilirim.

Bugün yine TSİ ile Fed için enflasyonun öncü göstergesi olarak kabul edilen çekirdek kişisel tüketim giderleri fiyat endeksi (çekirdek PCE) verisi Mart ayında aylık bazda %0.3 ile beklentiye paralel yıllık ise %5.2 ile (beklenti %5.3’dü) beklentinin bir miktar altında geldi. Yine kişisel gelir ve kişisel giderler de Mart ayı için beklenti üstü geldi. Yani ekonomi oldukça iyi gidiyor ve yeterince sıcak. Bu veriler de şahin bir Fed’i fazlasıyla destekler nitelikte görünüyor.

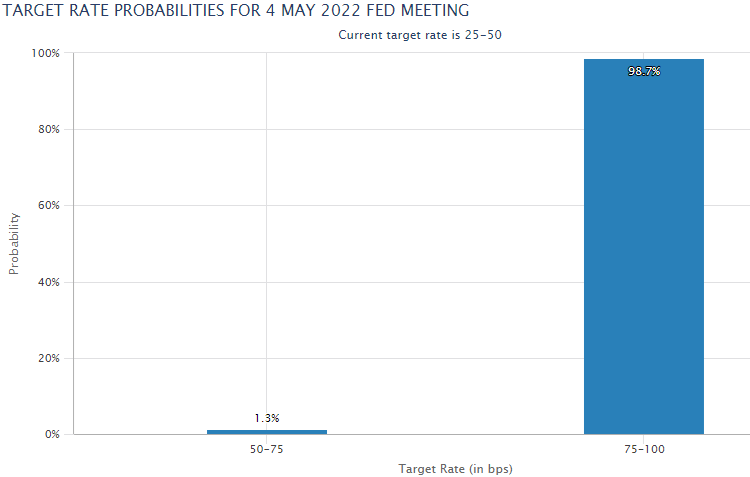

Şimdi gelelim bu veriler ışığında 4 Mayıs’ta Fed’in ne yapacağına. İlk olarak şu tespitle başlamak isterim; yukarıda açıklanan ve Fed’in karar almada göz önünde bulundurduğu iki verinin detayları bize Fed’in şahin bir şekilde yoluna devam edeceğini gösteriyor. 4 Mayıs için piyasa %98.7 olasılıkla 50 bp ve %1,3 olasılıkla da 25 bp faiz artışı gelebileceğini fiyatlıyor. Yani Fed Mayıs’ta 50 bp ile geliyor diyebiliriz. Yine piyasa Mayıs ayındaki toplantı ile birlikte Haziran ve Temmuz’da dâhil olmak üzere Fed’in arka arkaya 3 kez 50 bp’lik artış yapacağını da tam olarak fiyatlamış durumda. 4. gelebilecek 50 bp’lik faiz artışı da yavaş yavaş fiyatlamalara girmek üzere.

Yine 4 Mayıs’ta 50 bp’lik artışın yanında Fed’in aylık 95 milyar dolarlık bilanço azaltımı planına da başlaması bekleniyor. Tabi gözler aynı zamanda karar sonrası konuşacak Powell’da olacak. Yukarıda da değindiğim gibi piyasa 3 ay gibi kısa vade için Fed’in nasıl gideceği konusunda bir fikir edinmiş ve bunu fiyatlamış durumda. Fakat piyasanın bu süreçte asıl merak ettiği Fed’in nereye kadar sıkılaşacağı sorusu. Bu noktada özellikle de Fed faiz oranlarını ne zaman nötr bir seviyeye yükseltecek, nötr bir faiz düzeyinin ne olduğu konusundaki belirsizliği Fed nasıl ele alacak gibi soruların cevapları aranmaya devam edecek. Bir diğer merak konusu da Fed üyelerinin sıkılaşma konusunda farklı düşünüp düşünmedikleri ve eğer varsa bu farklılaşmanın düzeyinin ne olduğu. Öyle zannediyorum ki bu soruların cevaplarının bir kısmı Powell’ın toplantı sonrasındaki konuşmasından ziyade Mayıs ayının sonlarına doğru yayınlanacak olan toplantı tutanaklarında biraz daha netlik kazanabilir.

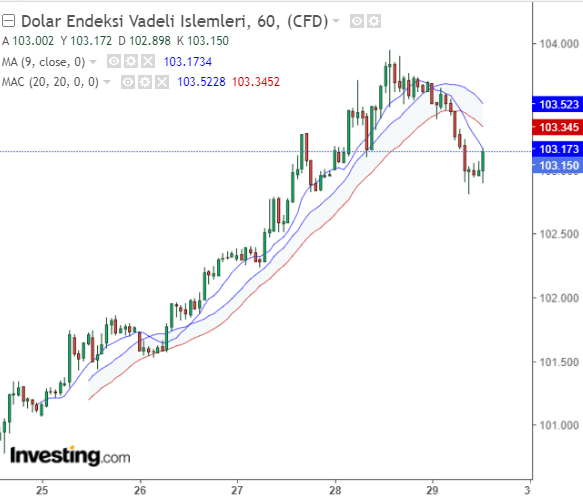

Bu gelişmeler ışığında dolar endeksine baktığımızda dün hem Japon Yeni hem de Euro’nun değer kaybetmesinin de etkisiyle 2017’den bu yana en yüksek seviye olan 103,9’u test etti, şu an için 103,1 düzeyinden işlem görüyor. Bugünkü gerilemenin ana nedeni olarak Japon piyasalarının bugün tatil olması nedeniyle Asya piyasalarındaki likiditedeki azalma gösteriliyor. Yine Fed kararı öncesi gelen kar satışları de doları gerileten bir diğer etmen olarak karşımıza çıkıyor.

Tabi herkesin merak ettiği soru şu; dolar endeksi daha ne kadar yükselir? Teknik olarak baktığımızda 103 üstü haftalık bir kapanış gelmesi endeks için yeni hedefin 120 bölgesi olduğu yeni güçlü bir trende geçiş yapacağı anlamına geliyor. Bu süreçte kısa vadede 104 güçlü bir direnç konumunda. Aşağıda 101 ise güçlü bir destek oluşturdu, bu destek üstü yükselişler hız kazanacaktır. Kısa vadede 99.7 üstü yükseliş bölgesi. Şu an için dolar endeksi aşırı alım bölgesinde olduğundan kısa vadede güçlü bir düzeltme de söz konusu olabilir. Ama hâkim beklenti düzeltme olsa da bir süre daha yükselişine devam edeceği yönünde.

Fed kararları geldiğinde biz bayram nedeniyle kapalı olacağız. Bu nedenle etkilerini bayram dönüşü görebileceğiz. Bu noktada Fed kararlarının ağırlıklı olarak fiyatlandığını söylebiliriz. Ama buna rağmen özellikle Powell’dan gelen mesajlar fiyatlamalar için önemli olabilir. Fed kararı öncesinde şimdilik geri çekilmiş ve toplantı öncesi gardını alarak beklemede olan ABD tahvil getirilerinde bir miktar yükseliş söz konusu olabilir. Yine dolar endeksi de geri çekilmeler olsa da güçlü duruşuna ve hatta yükselmeye devam edeceği beklentisi hâkim. Bu gelişmeler söz konusu olsa da bizdeki fiyatlamalarda çok ciddi volatilite yaratacağını düşünmüyorum. Bugün bayram öncesi son gün olduğu için piyasada bizde Fed öncesi kar satışlarının gündeme gelebileceğini ve bunun da özellikle borsa tarafında fiyatlamaları etkileyebileceğini düşünüyorum.