2021 yılının Eylül ayında ‘faiz neden enflasyon sonuçtur’ söylemine dayanılarak para politikası tamamen yanlış bir yöne döndürüldü. Ağustos ayı gerçekleşmesine göre 12 aylık enflasyon yüzde 19,25 idi. TCMB, Temmuz ayında yayınladığı Enflasyon Raporunda yılsonu enflasyon beklentisini yüzde 14,1 olarak açıklamıştı. Bu tahmine göre enflasyonun ilerleyen aylarda düşeceğini bekleyen TCMB politika faizini yüzde 19’dan 18’e indirdi. Ardından Ekim ayında yayınladığı Enflasyon Raporunda yılsonu enflasyon tahminini yüzde 18,4’e yükseltti. Buna karşın 22 Ekimde politika faizini yüzde 16’ya düşürdü. Enflasyon düşmüyor tam tersine yükseliyordu. Eylül ayı enflasyonu yüzde 19,58 olarak açıklandı. Enflasyondaki düşüş beklentisi tutmamasına karşın TCMB, Kasım ayında faizi yüzde 15’e düşürdü. Enflasyon Ekim ayında düşmek bir yana yine yükselmişti: Yüzde 19,89. TCMB, tahminlerinde yanıldığı halde yanlışında ısrar ederek politika faizini Aralık ayında yüzde 14’e düşürdü. Ardından açıklanan Kasım ve Aralık aylarında enflasyon daha hızlı yükselmeye devam etti ve yılı yüzde 36,08 ile tamamladı. Böylece yılsonundaki enflasyon oranı TCMB’nin Ekim ayında revize ederek yüzde 18,4’e yükselttiği enflasyon tahmininin iki katı daha yüksek bir düzeyde gerçekleşmiş oldu.

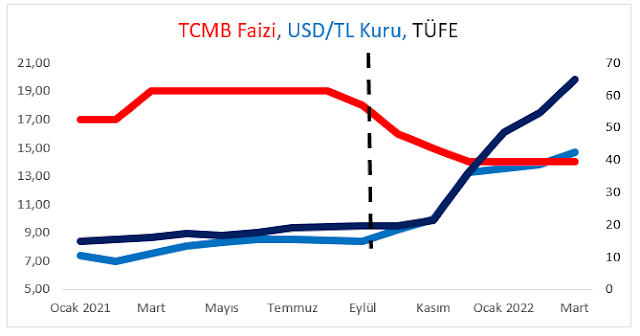

Uygulanan yanlış politikayı daha açık bir şekilde gösterebilmek için aşağıdaki grafiğe bakılabilir (grafikte kullanılan veriler için kaynaklar: TCMB, Bloomberg HT ve TÜİK istatistikleri, Mart 2022 tahmini bana aittir):

Grafikten açıkça görüleceği gibi ekonomideki kopma 2021 yılı Eylül ayında TCMB’nin faizi indirmesiyle başlıyor ve aynı yoldaki ısrarıyla da devam ediyor.

Bu yanlış uygulamanın faturası karşımıza birkaç şekilde çıkıyor: (1) Türkiye’nin risklerinde artış olduğu için CDS primi yükselmiş bulunuyor. (2) CDS primiyle birlikte döviz kurları da yükselmiş ve daha da kötüsü kontrolden tamamen çıkmış görünüyor. (3) TCMB, kamu bankalarıyla birlikte kurdaki hızlı yükselişi bir yerlerde tutabilmek için milyarlarca dolar tutarında döviz harcamış bulunuyor ve harcamaya devam ediyor. (4) Faizi artırmama ısrarının bir yansıması olarak oluşturulmuş bulunan Kur Korumalı Mevduat Hesabı, bütün çabalara karşın yükselen kur nedeniyle Hazine üzerinde giderek artan bir yük oluşturmaya devam ediyor. (5) Bu hesabı şirketler açısından çekici hal getirmek için milyarlarca liralık vergi gelirlerinden vaz geçilmiş bulunuluyor. (6) İnsanlar, kurdaki ve enflasyondaki durdurulamaz yükseliş nedeniyle ellerine geçen parayı hemen harcamaya yöneliyorlar. İleride almayı düşündükleri her şeyi bugünden alarak enflasyonun etkisinden korunmaya çalışıyorlar. Bu ‘öne çekilmiş talep’ talep enflasyonunu tetikleyerek kur artışı nedeniyle zaten var olan maliyet enflasyonunun yanına talep enflasyonunu da katarak tam bir ‘enflasyon kısır döngüsüne’ yol açıyor. (7) Kamu kurumları, ülkenin kalkınması için çaba harcamak yerine kuru tutmak, fiyatları denetlemek, faiz politikasındaki yanlışı başka yerlerde aramak gibi gereksiz çabalarla zaman kaybediyorlar. Çin atasözünün vurguladığı gibi: ‘Yitirdiğin parayı belki bulursun ama yitirdiğin zamanı asla bulamazsın.'

Bütün bu saydığımız sonuçların tek bir nedeni var: Yanlış faiz politikası. Faiz çözüm değildir ama yanlış belirlendiğinde finans piyasalarının, beklentilerin ve sonuçta bütün ekonominin bozulmasına yol açacak kadar önemlidir. İşin kötüsü bir süre sonra düzeltilse de kayıpların kısa sürede karşılanması ve ekonominin eski görüntüsüne dönmesi o kadar kolay değildir.