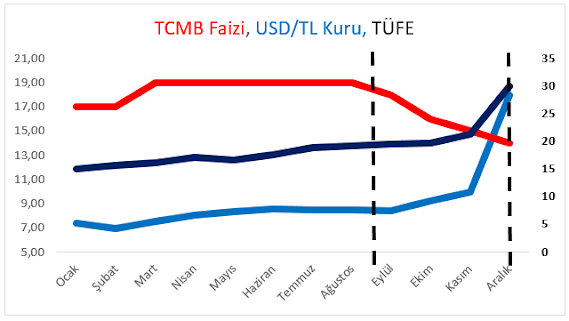

Aşağıdaki grafik sol eksende Merkez Bankası (TCMB) faizi, USD/TL kuru ve sağ eksende enflasyon (TÜFE) arasında 2021 yılı boyunca yaşanan ilişkileri gösteriyor (Veriler için kaynaklar: TCMB her ayın ortalama döviz kuru, TCMB haftalık repo faizi oranları, TÜİK ay sonları TÜFE verileri).

Faiz İndiriminin Dış Borçlara Etkisi

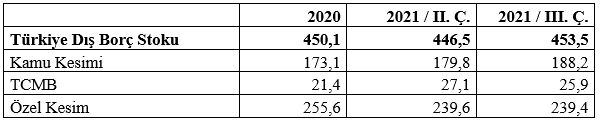

Aşağıdaki tablo Türkiye’nin dış borçlarını gösteriyor (Veriler için kaynak: Hazine ve Maliye Bakanlığı Kamu Borç Yönetimi Raporları.)

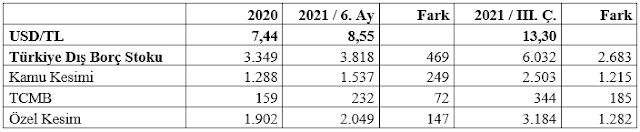

Şimdi bu tablodaki verileri dönem sonu kurlarıyla TL’ye çevirelim ve bu dış borçların TL karşılıklarını hesaplayalım:

Bütün bu hesaplamalar gösteriyor ki (2.683 – 805 =) 1.878 milyar (1 trilyon 878 milyar) liralık (TL cinsinden) borç yükü artışı faiz indiriminin ülke ekonomisine maliyetidir.

Bu borç yükü artışı kamu kesimini yeni vergiler almaya, yeni borçlanmalar yapmaya, Merkez Bankası’nı zorunlu karşılık oranlarını artırmaya ve yeni swap anlaşmaları yapmaya, özel kesimi ise varlıklarını satmaya zorluyor.

Faiz İndiriminin Rezervlere Etkisi

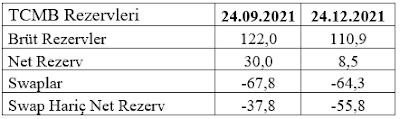

Faiz indiriminin iddia edildiği gibi enflasyonu düşürücü etki yaratması için kurlarda artış ortaya çıkmaması gerekiyordu. Çünkü Türkiye’deki enflasyon ağırlıklı olarak malişyet enflasyonu idi ve onun da nedeni büyük ölçüde kur artışı idi. Faiz indirimlerinin ardından kurlarda ciddi sıçramalar yaşanınca bu kez TCMB’nin rezervleri kullanılarak döviz satışı yapıldı ve kurlar denetlenmeye çalışıldı. Ortaya çıkan durum aşağıdaki tabloda gösterilmektedir (kaynak: https://mb-reserves.github.io/)

Bu tabloya göre faiz indirimlerinin başladığı Eylül ayı ile 24 Aralık 2021 arasındaki üç aylık dönemde Merkez Bankasının swap işlemleri hariç net rezervleri 18 milyar dolar erimiştir.

Faiz indiriminin doğru bir eylem olduğunu kanıtlamaya çalışmanın bedeli bu üç ayda 18 milyar dolar olarak gerçekleşmiş olmakla birlikte aynı işlem devam ettiği için önümüzdeki dönemde rezervlerdeki erimenin daha yüksek tutarlara çıkması beklenmektedir.

Sonuç

Bir sorunu çözebilmek için üç aşamadan geçmek gerekiyor: (1) Sorunu doğru tanımlamak ve gerçeği kabul etmek. (2) O soruna yol açan nedenleri belirlemek. (3) Nedenleri ortadan kaldırmaya çalışmak.

Bizim olayımızda sorun enflasyondur ve gerçek enflasyon bizim açıkladığımızdan yüksektir. Enflasyona yol açan nedenler ülkenin risklerindeki artıştır (CDS priminin yüksekliği). Sorunun çözümü bu risklerin ortadan kaldırılmasındadır. 2021 yılının son dört ayında riskleri düşürecek yerde TCMB’nin faizini düşürdük. Enflasyonda düşüş olmadan faizi düşürmekle riskleri daha da artırdık (CDS primi) ve önce kurun sonra enflasyonun sonra da işin tuhafı tahvil ve kredi faizlerinin yükselmesine neden olduk. Üstelik faiz indirimi hamlesini haklı göstermek için milyarlarca dolarlık rezerv harcadık.

TCMB faizi indirmeseydi USD/TL kuru yılı muhtemelen 9 dolayında tamamlayacak, enflasyon yüzde 16 – 18 düzeyinde olacak, kredi faizleri daha düşük kalacak, kur korumalı mevduat ve enflasyona endeksli borçlanmaya gitmek gibi tuhaf uygulamalara gerek kalmayacak ve TCMB’nin rezervleri de yerli yerinde duruyor olacaktı.

Yaşamın kanıtladığı tezleri tersine çevirmek için gerçekleri değiştirmeye çalışmanın maliyeti her zaman yüksek olmuştur.