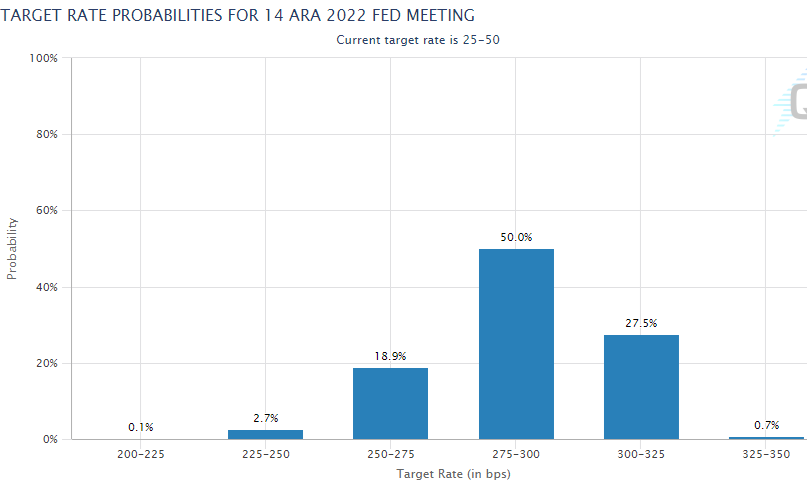

Geçtiğimiz hafta Powell’ın IMF panelindeki şahin konuşmasının ardından piyasalar Fed’in bu senenin son toplantısı olan 14 Aralık’ta ağırlıklı olarak (%50 olasılıkla) politika faizini %2,75 - %3 seviyesine çıkaracağını fiyatlıyor. Mart ayındaki projeksiyonlarda üyelerin hedef faiz oranının %1,9 olduğunu düşündüğümüzde “beklenenden daha şahin bir Fed geliyor” fiyatlamasının olduğu çok açık.

Geçtiğimiz hafta Powell sonrası, endekslerden emtialara birçok varlıkta sert satış gördük ve görmeye de devam ediyoruz. Bu fiyatlamanın en temel sebebi Fed’den gelecek agresif faiz artışları beklentisi olmasına rağmen tek sebebi de bu değil. Bir diğer nedeni de Fed’in agresif faiz artışlarıyla ekonomik büyümeye zarar vererek resesyon yaratacağı beklentisi de geçtiğimiz haftadan bu yana piyasaları bozan önemli bir unsur.

Hatırlarsak geçtiğimiz hafta başta IMF olmak üzere birçok kurum hem küresel büyüme hem de ülkeler bazında büyüme rakamlarını aşağı yönlü revize etmişti. Öte yandan Çin’den son gelen makroekonomik verilerin iç açıcı olmaması ve aynı zamanda Çin’de artan vaka ve ölüm sayıları nedeniyle karantinaların da daha sert uygulamalarla devam edeceği beklentisi de dünyanın ikinci büyük ekonomisinde beklenenden erken yavaşlama emareleri olarak yorumlanıyor. E Avrupa’nın işi zaten zor. Savaş Avrupa’da bir yandan enflasyonu artırmaya devam ederken bir yandan da ekonomik büyümeyi baskılamaya devam ediyor. Lagarde tam da bu nedenle faiz artışını ağırdan almıyor mu zaten. Hatta geçtiğimiz Cuma günü İngiltere’den gelen beklentinin oldukça altında kalan perakende satış verileri Avrupa’da savaş nedeniyle büyümenin de bir hayli olumsuz etkileneceğinin öncü sinyallerini çoktan verdi bile.

Geriye kaldı ABD. ABD pandemiden çıkışta ekonomik anlamda en iyi toparlanan ülke. Powell’ın da sürekli dile getirdiği gibi işgücü piyasası bir hayli sıkı ve iyi durumda, Nisan ayında işsizlik %3,6’ya geriledi. Pandemi dönemi öncesi işsizliğin %3,5 olduğunu düşündüğümüzde istihdam piyasasının oldukça iyi durumda olduğu anlaşılıyor. Bildiğimiz gibi Fed’in iki hedefi var; biri işsizlik bir diğeri de enflasyon. E işsizlik hedefi sağlandığına göre geriye kaldı enflasyon. İşte bu nedenle Fed kelimenin tam anlamıyla Mayıs ayı itibariyle gaza basacak. Fed’e göre enflasyonla mücadelede faiz artışları ekonomik büyümeye zarar vermeyecek, yani Fed yumuşak bir iniş yapabilecek. Burada yumuşak inişten kasıt enflasyonu düşürmek için artırılacak faizlerin ekonomik büyümeyi yavaşlatmayacağı varsayımı. Fed yumuşak iniş yapacağını düşünüyor çünkü Fed ekonominin talep tarafının çok güçlü olduğuna inanıyor. Haliyle Fed arz yönlü enflasyonu azaltmak için bir yavaşlamaya gitsek bile pandemi döneminde çok güçlendirdiğimiz talep tarafı resesyonu önleyecek önemli bir unsur diye varsayıyor.

Peki gerçekten böyle mi olacak; yani Fed yumuşak iniş yapabilecek mi?

İlk olarak şunu söyleyerek başlayayım, piyasadaki fiyatlamalara baktığımızda piyasa özellikle geçtiğimiz hafta Powell’ın konuşmasından sonra Fed’in yumuşak bir iniş yapamayacağını daha güçlü fiyatlıyor. 1 Nisan’da 10 yıllık-2 Yıllık getiri farkı negatif olmuştu yani getiri eğrisi terse dönmüştü. Ardından 5 Nisan’dan itibaren fark giderek artmaya başlamıştı hatta geçtiğimiz hafta Powell öncesi fark 41 puana kadar da yükselmişti. Fakat Powell’ın konuşması sonrasında getiri farkının yeniden azalmaya başladığını görüyoruz. Haliyle getiri farkının azalması ve hatta negatife dönmesi resesyon olasılığının giderek arttığı olarak yorumlanabilir.

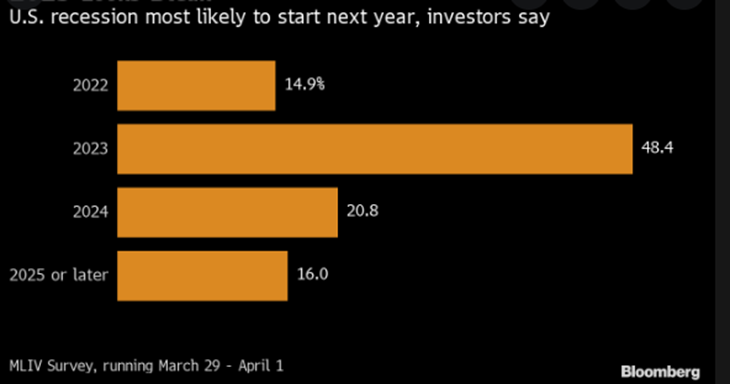

Piyasada son dönemde yapılan araştırmalarda sıkı bir Fed sonrasında bu yıldan ziyade özellikle 2023 yılında ABD’nin resesyona girme ihtimalinin daha yüksek olasılıkta olduğu. Örneğin Bloomberg’in yaklaşık bir ay önce yaptığı bir araştırmaya göre yatırımcılar ABD’de önümüzdeki yıl %48.4 olasılıkla resesyon olabileceğini düşünüyor.

Yine Goldman Sachs’da geçen hafta yayınladığı bir raporda ABD’nin önümüzdeki yıl resesyon yaşama olasılığının %35 civarında olduğunu dile getirdi. Goldman Sachs baş ekonomisti Jan Hatzius’e göre ABD ekonomisi için yumuşak inişteki asıl zorluk şurada; Fed’in bir yandan yüksek olan açık iş pozisyonları ile daha düşük olan çalışanlar arasındaki farkı azaltması gerekirken bir yandan da enflasyonu %2 seviyesine indirmek için ücretleri azaltması gerekecek. Fakat öyle görünüyor ki böyle bir durumda ücretlerdeki azalmanın işsizlik yaratmaması çok mümkün görünmüyor. Bu nedenle yumuşak iniş zor olabilir. Yine Goldman Sachs’ a göre ikinci dünya savaşından bu yana ABD’de yapılan 14 sıkılaşma döngüsünden 11’ini iki yıl içinde bir durgunluk izledi. Bu 11 sıkılaşmanın 8’i Fed tarafından yapılan sıkılaşma döngüsünün ta kendisi olduğundan Fed’in bu kez bir resesyon yaratmaması için atalarından çok çok daha usta ve becerikli olması gerekeceği çok açık. Kaldı ki resesyon yaşanmayan 3 sıkılaşma döngüsü olan 1965, 1984 ve 1994 dönemlerini incelediğimizde de o dönemlerin koşulları ile şimdiki koşulların da çok farklı olduğu anlaşılıyor. Haliyle Fed’in işinin sırf bu bağlam farklılığından dolayı bile şimdi çok daha zor olduğu kesin. Sırf bu nedenle bile yumuşak iniş ihtimali bir kere daha zor bir olasılık gibi duruyor.

Şimdi cevaplarından emin olunması gereken iki önemli soru karşımıza çıkıyor;

1- Fed durgunluğu önlemek ve enflasyonun yükselmesine izin vermek yerine bir durgunluğu ve enflasyonu düşürmeyi mi tercih ediyor?

2- 2022'nin ikinci yarısında büyümenin yavaşladığı görülürse Fed ekonomideki yavaşlama nedeniyle daha güvercin davranır mı?

Ben kendi cevaplarımı sizinle paylaşayım;

-

Fed durgunluk riskine rağmen en azından bu yılın ilk yarısı için agresif gitmek zorunda. Enflasyon için olmasa bile kredibilite kaybını önlemek adına bunu yapmak zorundalar. Kaldı ki eğer agresif gitmezler ve de enflasyon iki haneleri görürse işleri daha da zorlaşacak.

-

Benin beklentim yılın ikinci yarısında beklenenden daha az şahin olabileceği yönünde. Birkaç toplantı çok sıkı gitmek uzun vadeli enflasyon beklentilerini de aşağı çekeceğinden ve yılın ikinci yarısından itibaren enflasyonda düşmeye başlayabileceğinden tüm bu gelişmeler Fed’i de yılın ikinci yarısında rahatlacaktır diye düşünüyorum. Tabi burada savaşın nasıl devam edeceği ve yine Çin’de uzayan karantina sebebiyle tedarik zinciri bozulmalarının da ne yönde ilerleyeceği de belirleyici olacaktır diye düşünüyorum.