14.02.2020 Alan Yatırım - EUR/USD Analiz

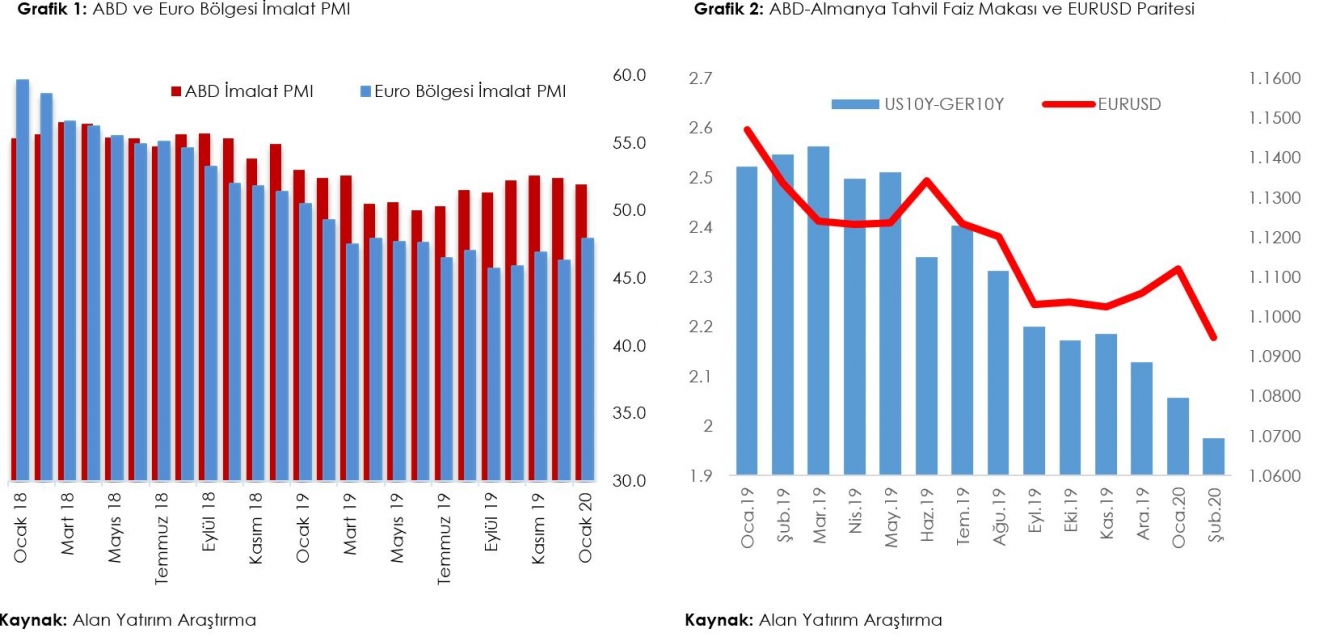

Euro Dolar paritesi yılbaşından bu yana 1.12’li seviyelerden 1.09’lu seviyelere gerilemiş durumda. Son dönemde açıklanan makroekonomik veriler paritedeki bu fiyatlamayı teknik açıdan destekler nitelikte. ABD istihdam piyasası genel olarak güçlü bir görünüm ortaya koyarken, Avrupa ekonomisinden yavaşlama sinyalleri gelmeye devam ediyor. Cuma günü açıklanan tarım dışı istihdam verisi ABD’nin Ocak ayında 225 bin iş yarattığını ortaya koyarken, işsizlik oranının %3,5’ten %3,6’ya yükselmesi güçlü gelen veriyi gölgelemeye yetmedi. Geçtiğimiz hafta gelen makroekonomik veriler dünyanın en büyük ekonomisinde istihdam piyasasının güçlü kalmaya devam ettiğini teyit etti. Euro bölgesi ve lokomotifi Almanya’nın imalat PMI verileri kritik eşik olarak kabul edilen 50 seviyesini bir türlü geçmeyi başaramıyor. Almanya’da sanayi üretimi Aralık ayında %3,5 gerileyerek hayal kırıklığı yarattı. Euro bölgesinin sanayi üretimindeki gerileme ise %2.3 olarak öngörülen piyasa beklentilerinin bir hayli üzerinde geldi. Aralık ayı sanayi üretimi bir önceki yılın aynı dönemine göre %4.1 daraldı. Büyük resime bakıldığı zaman makroekonomik verilerin büyük çoğunluğu ABD’nin lehine, Euro bölgesinin ise aleyhine olacak şekilde ilerliyor. Son dönemde gelen güçlü makroekonomik verilerden destek bulan Dolar Endeksi 98,68’e çıkarak son 3.5 ayın zirvesini görürken güçlü Dolar ve zayıf Euro bileşimiyle birlikte parite 2 yılın en düşük seviyelerine gerileyerek 1,09 seviyesinin altına sarktı.

ABD tahvilleri Corona virüs salgınının yayılma sürecinde güvenli liman talebinden destek buldu. Tahvil piyasasında dengeler değişti ve yaşanan bu süreçte ABD ve Almanya’nın tahvil faizleri arasındaki makas gitgide kapanmaya başladı. ABD 10 Yıllık vadeli tahvil faizleri %1,65’lerden %1.50’li seviyelere kadar geri çekildi. ABD ve Almanya tahvil faizleri arasındaki makas kapandıkça puan farkı 350’den 200 baz puana kadar düştü. Bu süreçte Almanya tahvil faizleri de gerileme eğilimindeydi fakat ABD tahvillerindekine benzer bir hacim olmadığı için ABD tahvil faizlerindeki gerilemenin boyutu daha baskın bir şekilde hissedildi. Faiz makasının kapanması Euro Dolar paritesini baskı altında bırakırken, Dolar Euro karşısında güç kazandı.

EURUSD Paritesi Gerilemeye Devam Edecek mi?

Piyasa beklentilerinden kötü gelen makroekonomik verilerin kur üzerinde yarattığı şoku ifade eden Sürpriz Endeksi Euro Dolar paritesinde son dönemde Euro aleyhine fiyatlamaların tetiklendiğini ortaya koyuyor. Euro Dolar paritesi fiyatlamasında sadece makroekonomik veriler değil merkez bankalarının faiz politikaları ve para politikalarına yönelik sözlü yönlendirmeleri de belirleyici oluyor. FED ve Avrupa Merkez Bankası’nın bilançoları arasındaki farka baktığımızda Euro bölgesinde TLTRO gibi miktarsal genişleme programlarının devam etmesi bilançolar arasındaki farkın açılmaya devam edeceğine işaret ediyor. TLTRO programının 2021 yılının Mart ayına kadar devam etmesi bekleniyor. Şubat ayı itibarıyla ECB 5.10 trilyon dolar bilanço büyüklüğüne sahipken, FED’in bilanço büyüklüğü 4.16 trilyon dolar seviyelerinde bulunuyor.

FED Başkanı Powell bu hafta Kongre’de yaptığı yarıyıl değerlendirmesinde enflasyonun birkaç ay içerisinde %2 seviyesine yükseleceği değerlendirmesinde bulundu. Görünüme ilişkin risklerin belirgin olduğunu Corona virüsün etkilerini yakından takip ettiklerini ifade etti. Yeni bir faiz indirimine işaret etmese de FED para politikasında güvercin tarafta kalmaya devam edecektir. Aynı gün Avrupa Parlamentosuna bir sunum yapan ECB Başkanı Lagarde ise enflasyonun orta vadeli hedeflerinin altında olduğunu ve para politikasının tek seçenek olmadığına işaret etti. Faiz oranları düşük seviyelerdeyken genişlemeci maliyer politikalarının etkili olacağına dikkat çekti. Son dönemde Merkez Bankası başkanlarından gelen açıklamalar önümüzdeki süreçte Euro Bölgesinin daha güvercin olacağı şeklinde değerlendirilebilir.

Global ekonomide aşağı yönlü riskler canlılığını koruyor. ABD ve Çin arasında birinci faz anlaşma imzalansa bile, ticaret savaşı riski tam anlamıyla ortadan kalkmış değil. Trump’ın Çin’den sonra ABD’nin dış ticaret açığını azaltabilmek için Avrupa’yı da bir ticaret anlaşması imzalamak için masaya oturmaya zorlaması ayrı bir risk unsuru olarak karşımıza çıkıyor. Bu süreçte tarife artışları ve ek vergi tehditlerinin gündeme gelmesi beklenebilir. Avrupa’daki siyasi istikrarsızlık, önümüzdeki yılda gerçekleştirilecek Merkel’in aday olmayacağı Almanya genel seçimleri, İngiltere ile AB arasındaki uyum süreci anlaşmaları hep Euro bölgesinin risk primini yükselten nedenler arasında yer alıyor. Öte yandan korona virüs salgını nedeniyle global tedarik zincirindeki bir aksamanın meydana gelmesi ilk etapta ABD’den çok Almanya’yı etkilemesi bekleniyor. Global ekonomide olası bir yavaşlamanın net ihracatçı konumda bulunduğu için Avrupa ekonomisine daha fazla zarar vermesi beklenebilir.

Spekülatif net dolar pozisyonlarına baktığımızda dolar lehine hareket pek gözükmüyor fakat Euro aleyhine açılan kısa pozisyonlar ise son 7 ayın zirvelerinde. Global ekonomik gelişmeleri ve Euro bölgesindeki riskleri göz önünde bulundurduğumuzda önümüzdeki süreçte paritede düşüş trendinin devam etmesini beklemekteyiz. EURUSD paritesinde aşağı yönlü trendin devam etmesi halinde 1.0770 seviyelerine kadar bir hareket alanı oluşabilir. Doların küresel bazda değer kazanmaya devam etmesi halinde Trump’ın başkan seçildiğindeki 1.0350 seviyeleri orta vadede hedef fiyat olarak gündeme gelecektir. Ancak ABD’den olumsuz verilerin gelmesi halinde kısa dönemli yukarı yönlü hareketlerde 1.0950-1.10 bandı izlenecektir. Stratejik olarak EURUSD paritesindeki düşüşleri alım fırsatı olarak değerlendirmek yerine, yükselişleri satış fırsatı olarak değerlendirmek daha rasyonel bir hamle olacaktır.