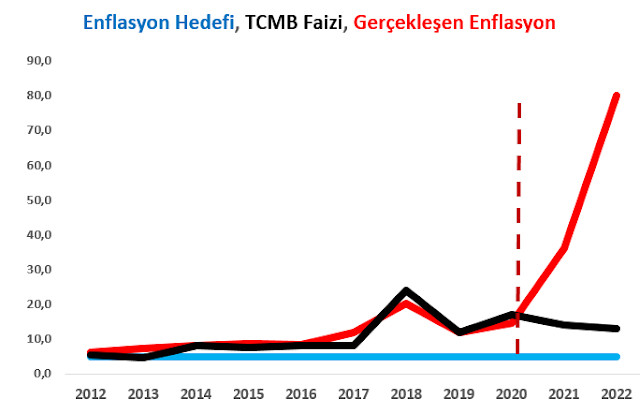

Aşağıda sunduğum grafikte enflasyon hedefi, TCMB politika faizi ve gerçekleşen enflasyon birlikte gösteriliyor (2022 yılı için gerçekleşen enflasyon olarak eldeki son veri olan Eylül ayı 12 aylık enflasyonu alındı. Enflasyon Hedefleri ve TCMB Faizi TCMB sitesinden, gerçekleşen enflasyon verileri TÜİK sitesinden alınarak tarafımdan hazırlandı).

Grafikten de görüleceği gibi TCMB’nin hükümetle birlikte belirttiği enflasyon hedefi on bir yıldır hiç değişmiyor: Yüzde 5. 2012 ile 2016 yılları arasında gerçekleşen enflasyon faiz politikasının da doğru uygulanmasıyla hedefe yakın seyretmiş. 2017 yılında kopma başlamış ama faizin artırılmasıyla enflasyon yeniden biraz daha yüksek düzeyde olsa da denetim altına alınmış. Asıl kopma 2021 yılında başlıyor. 2021 yılının Ağustos ayından başlayarak TCMB’nin politika faizini 19’dan günümüzde geçerli olan 13’e kadar indiren bir yaklaşım izlemesinin yarattığı faciayı grafikten net bir biçimde görmek mümkün. 2022 yılının Eylül ayına geldiğimizde sapma maksimum düzeye tırmanmış görünüyor. Enflasyon hedefi yüzde 5, TCMB faizi yüzde 13, gerçekleşen enflasyon yüzde 80.

Bu grafik bize çok önemli bir şeyi gösteriyor: Enflasyon yükselme eğilimindeyken (2019’dan 2020’ye geçiş) politika faizini düşürürseniz enflasyon fırlar gider. Bu her ülkede böyle olmayabilir. Tek para düzeni içinde olan bir ülkede (ABD, Almanya gibi) maliyet enflasyonu varsa, fiyatlar üzerinde talep yönünden kaynaklanan bir baskı yoksa ve bu enflasyon daha çok finansman maliyetlerinin yüksekliğinden kaynaklanıyorsa o zaman merkez bankasının bir süreliğine faizi düşürmesi doğru bir yaklaşım olabilir. Buna karşılık bizim gibi çift para düzeni (dolarizasyon) içinde bulunan bir ekonomi söz konusuysa ve maliyet enflasyon yüksek risklerin yarattığı kur artışında kaynaklanıyorsa o zaman merkez bankasının faizi düşürmesi önce kurları ve ardından da enflasyonu tırmandırır. Türkiye’de son bir yıldır yaşanan yüksek enflasyon faciasının nedeni, yukarıdaki grafikten açıkça görüldüğü gibi, yükselen risklere ve dolayısıyla yükselen kurlara aldırmadan faizi düşürmekle başlamış olan bilim dışı yolculuktur.

İşin en kötü tarafı da böyle bir hatada uzunca bir süre ısrar edince enflasyon kalıcı hale geliyor. İnsanlar, fiyatların gelecekte daha yüksek olacağına inanmaya başlamalarıyla birlikte anlık olarak ihtiyaç duymasalar bile ileride ihtiyaç duyacaklarını düşündükleri malları bir an önce almaya çalışmaları talebi yükseltiyor. Böylece risk artışından kaynaklanan kurlardaki yükselişin yarattığı maliyet enflasyonu bu kez talep enflasyonuna yol açıyor (öne çekilmiş talep.) Sonuçta enflasyon kendi kendini besleyen bir mekanizma halini alıyor ve yerleşiyor.

Açıklanan programa, bütçenin ve KİT’lerin açıklarına, yapılması planlanan harcamalara, risk priminin gidişine, faizlerle enflasyon arasındaki negatif ilişkiye baktığımda önümüzdeki dönemde enflasyonda düşüş sağlayacak tek durumun Aralık ayında yaşanacak baz etkisi olduğunu görüyorum. 2021 yılının Aralık ayında aylık enflasyon yüzde 13,58 çıkmıştı. Bu yılın Aralık ayında enflasyon 3,58 çıksa yaklaşık 10 puanlık bir düşüş olacak demektir. Bundan başka da enflasyonun düşeceğine ilişkin bir görünüm, en azından şimdilik yok. Buna karşılık riskler ve kur artışından kaynaklanan maliyet enflasyonuna talep yönlü katkıların artacağına ilişkin birçok belirti var.

Böyle bir enflasyonist yapıyı tersine çevirmek sanıldığı kadar kolay ve kısa süreli bir iş değil. Bu, harcamaların kısılmasını, faizin artırılmasını, büyümeden fedakârlık edilmesini gerektirecek uzun ve zahmetli bir yol. Türkiye bu tür bir yapıyı 1980’ler ve 90’lar süresince yaşadı. Ancak 2001 krizinden sonra uygulanan IMF programıyla ve AB’ye tam üyelik müzakerelerin başlamasıyla enflasyonist beklentiler kırıldı ve enflasyon düşürülebildi.