Bu hafta FOMC toplantısı, bir dizi ekonomik veri ve yayımlanacak kazanç raporlarıyla birlikte piyasalar için büyük bir hafta olacak. Gösteriyi durduracak olan ise Fed'in faiz artırım hızını 25 baz puana kadar yavaşlatmasının beklendiği FOMC toplantısı olacak.

Fed'in finansal koşulların çok fazla gevşemesine izin verdiğini düşünüyorum ve emtia fiyatlarının çok hızlı yükseldiğini görüyorsunuz. Bu durum küresel ekonomi genelinde enflasyonist dürtüleri yeniden alevlendirebilir. Dolayısıyla Fed 1970'lerdeki hataları tekrarlamak istemiyorsa, finansal koşulların tekrar sıkılaşmaya başlamasını nasıl sağlayacağını bulması gerekiyor. Bu da Fed'in çok şahin bir mesaj vermesini gerektirecektir.

Ayrıca Salı günü istihdam maliyeti ve konut fiyat endeksleri ile başlayacak bir dizi ekonomik veri noktası olacak. Ardından Çarşamba günü ISM imalat raporu ile Ocak ayı için ilk enflasyon okumamızı, öğleden sonra ise JOLTS ve FOMC toplantısı var. Veriler Cuma günü istihdam raporu ve ISM hizmetler endeksi ile sona erecek.

Bakır fiyatlarındaki mevcut artışa bağlı olarak, önümüzdeki birkaç ISM raporunda ödenen ISM imalat fiyatlarının tekrar yükselmeye başladığını görebiliriz.

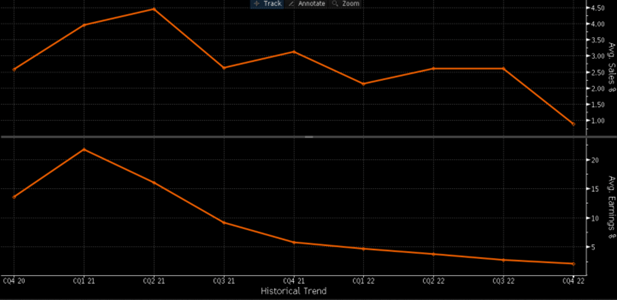

Perşembe öğleden sonra Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN) ve Apple'ın (NASDAQ:AAPL) kazançları açıklanacak. Bu çeyrek sonuçları son iki yılın en az sayıda gelir ve kâr sürprizine sahne oldu.

Kaynak: Bloomberg

Bu durum, 2023 yılı için kazanç tahminlerinin neden bu kadar dramatik bir şekilde düştüğünü açıklıyor. Mesele kazançların kötü gelmesi değil; sadece artık eskisi gibi yukarı yönlü sürprizler yapmıyorlar, bu da bize 2023 beklentilerinin ılımlı olması gerektiğini söylüyor.

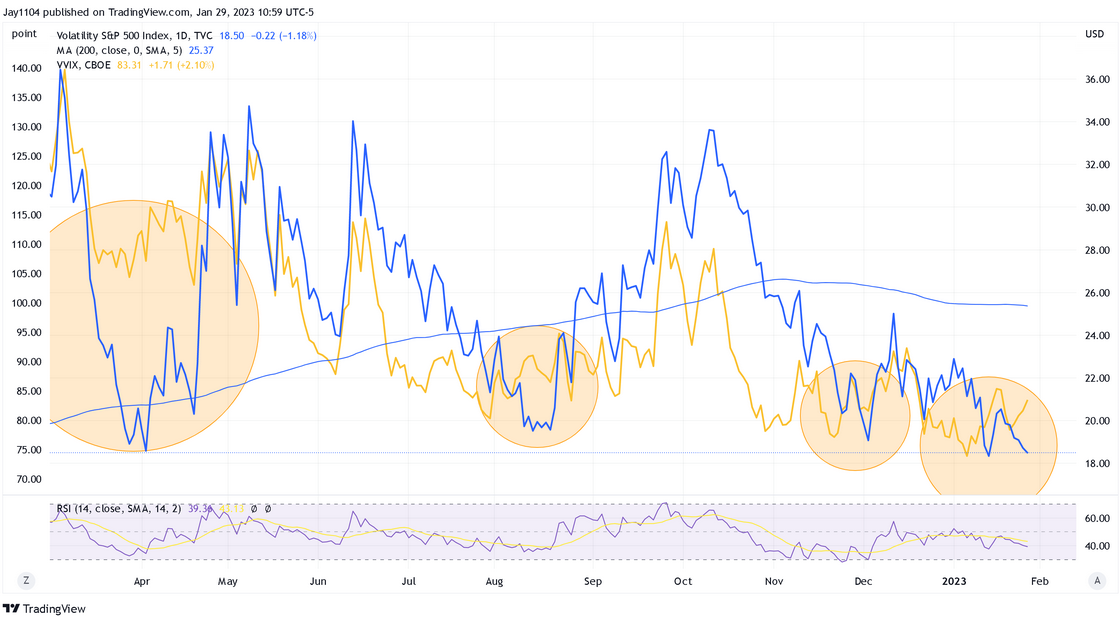

Hisse senetleri bence her şeyden çok opsiyon piyasasının etkileri nedeniyle yükseliyor ve ana endekslerde bir gamma sıkışması yaşanıyor gibi görünüyor. Bir haftalık 50-delta S&P 500 opsiyonunun zımni oynaklığı S&P 500 ile birlikte yükseliyor ki genellikle birbirlerine zıt hareket ederler. Tipik olarak, her ikisi birlikte arttığında, çılgınca alım opsiyonu alımları daha yüksek zımni oynaklığa yol açtığından, bu bir gama sıkışmasına işaret eder.

S&P 500

Tipik olarak bu gama sıkışmaları, alım opsiyonu satın almak çok pahalı hale geldiğinde ve ticaret yapmak artık kârlı olmadığında sona erer. Bu durum Cuma günü piyasanın işlem seansının sonuna doğru oldukça sert bir şekilde düşmesinde gerçekleşmiş olabilir. S&P 500 adresindeki formasyon, atma formasyonu ile biten bir diyagonal gibi görünüyor. Eğer bu doğru formasyonsa, endeks bu hafta düşmeye devam etmeli ve ralli kendini tükettiğinden 4.000'e doğru geri dönmelidir.

VIX/VVIX

Buna ek olarak, VIX'in zımni oynaklığını ölçen VVIX'in yükselmeye başladığını görüyoruz. VVIX, VIX'in önünde yükselmeye başladığında, VIX'in yükselmesinin öncü bir göstergesi olabilir.

Dow

Buna ek olarak, Dow Jones'ta hâlâ bir elmas dönüş formasyonumuz var ve bu da 34.200'ün ötesine geçmekte zorlanırken daha düşük bir hareketin gerçekleşebileceğini gösteriyor.

Oranlar

Ayrıca, Fed yapması gerekeni yaparak finansal koşulların gevşetilmesine karşı çıkarsa, daha yüksek faizler görmeye başlamalıyız. 10 yıllık tahvil getirisi 200 günlük hareketli ortalamasından başarılı bir şekilde sıçradı ve bir boğa flaması oluşturuyor gibi görünüyor, bu da oranların kırılmasına ve% 3,7'nin üzerine çıkmasına yol açabilir.

Apple

Apple'ın ilk çeyreğinin parlak geçmesi beklenmiyor; analistlerin tahmini kazançların yıllık bazda %7,3 ve gelirlerin %1,9 düşeceği yönünde. Bunun da ötesinde, RSI 70'e yaklaşırken hisse tırmanışı aşırıya kaçırmış görünüyor. Bu durum son birkaç seferde hisselerde kısa vadeli bir tepeye işaret etmişti.

Amazon

Microsoft’s (NASDAQ:MSFT) Azure için sunduğu zayıf yönlendirme göz önüne alındığında, Amazon'un yayımlayacağı sonuçlar için en önemli şey AWS olacaktır. AWS'nin dördüncü çeyrekte %23,8'lik bir büyüme ile 21,7 milyar dolar gelir elde etmesi bekleniyor. Şirketin ilk çeyrek genel gelir beklentisi için analistler 116,4 milyar dolar gelir tahmininde bulunuyor. Şu anda Amazon için en büyük sorun, 103,50 dolar civarında dirençle birlikte aşırı alım seviyelerine yaklaşıyor olması.

İyi bir hafta geçirin!