Geçen hafta gelen Eylül ayı imalat sektörü PMI öncü verilerine göre ABD, Euro Bölgesi, İngiltere ve Japonya’da bir önceki aya göre üretimde daralma sürdü. İhracat siparişleri düşmeye devam etti. Girdi maliyetleri artış hızı ABD ve İngiltere’de yavaşladı, Euro Bölgesi ve Japonya’da hızlandı. Talepteki azalmanın etkisiyle girdi maliyetleri çıktı fiyatlarına sınırlı yansıtılabildi. İstihdamda düşüş sinyalleri var. Maliyet baskı unsurları olarak ücret, malzeme, petrol, nakliye, kimyasallar ve plastikteki fiyat artışlarına vurgu yapılırken talep daralmasına bağlı olarak emtia fiyatlarındaki düşüşe işaret edildi.

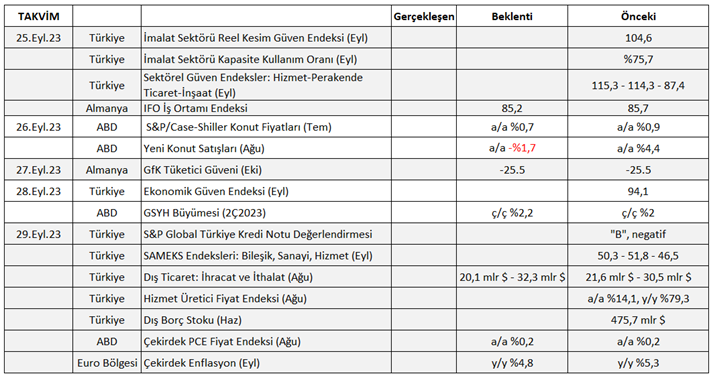

25-29 Eylül haftasında açıklanacak olan Eylül ayı öncü imalat, hizmet ve perakende sektörlerine ilişkin verilerde küresel yavaşlamanın ve girdi maliyetlerindeki artışın yurt içindeki izdüşümlerine odaklanacağız. Haftanın genelinde Fed Başkanı Powell ve Guvernörleri ile Avrupa Merkez Başkanı Lagarde’ın konuşmaları takip edilecek. S&P Global’in yeni ekonomi yönetiminin aksiyonlarına ilişkin görüşleri not görünümüne olumlu yansımayabilir zira cari açıktaki görünüm parlak değil.

25 EYLÜL 2023, PAZARTESİ

EYLÜL AYI REEL KESİM GÜVEN ENDEKSİ (RKGE) – TCMB

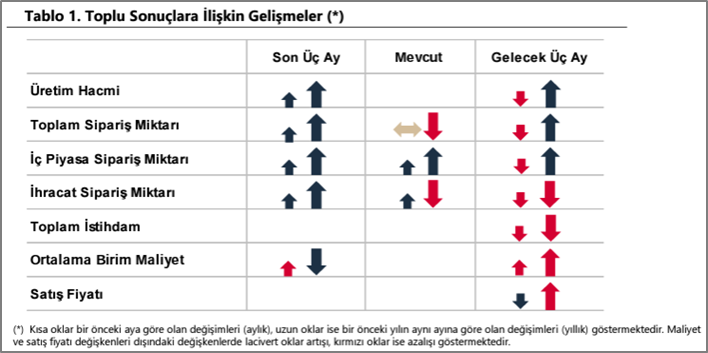

2023 yılı Ağustos ayında RKGE aylık 0,3 puan düşüşle 104,6 seviyesine gerilemişti. Endeksin 100’den büyük olması sektöre ilişkin iyimserliği gösteriyor. Eylül ayı verisinde; ihracat ve iç piyasa siparişleri imalat sektörü üretimini desteklemeye devam edecek mi, maliyet baskıları artıyor mu, istihdamda artış eğilimi korunuyor mu sorularına cevap bulacağız.

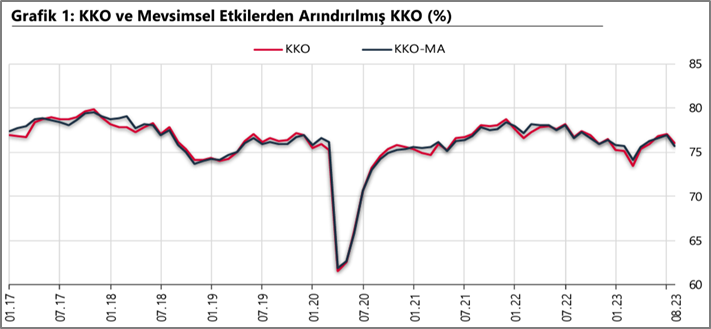

EYLÜL AYI İMALAT SEKTÖRÜ KAPASİTE KULLANIM ORANI (KKO) – TCMB

2023 yılı Ağustos ayında mevsimsel etkilerden arındırılmış KKO aylık 1,2 puan düşüşle %75,7 seviyesine gerilemişti. Temmuz-Ağustos döneminde imalat sektörü kapasite kullanımındaki zayıflığın Eylülde sürmesi halinde 2023 yılı üçüncü çeyreğinde de imalat sektörü üretiminin GSYH büyümesine katkısı olmayacak.

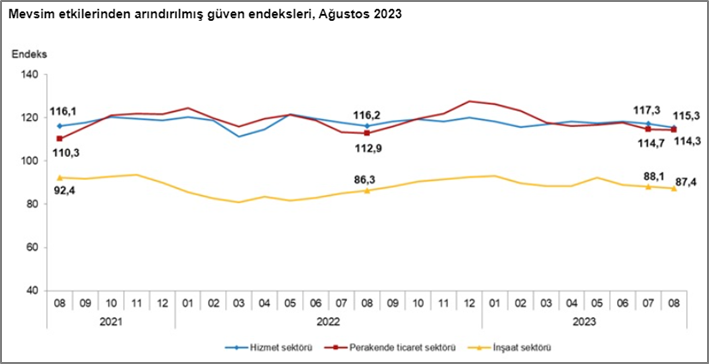

EYLÜL AYI SEKTÖREL GÜVEN ENDEKSLERİ – TÜİK

2023 yılı Ağustos ayında mevsim etkilerinden arındırılmış güven endeksi bir önceki aya göre; hizmet sektöründe %1,7, perakende ticaret sektöründe %0,4, inşaat sektöründe %0,7 azalarak sırasıyla 115,3, 114,3 ve 87,4 seviyelerine gerilemişti. Endeksin 100’den büyük olması sektörün mevcut ve gelecek döneme ilişkin iyimserliğini, 100’den küçük olması ise kötümserliğini gösteriyor. Eylülde okulların açılması perakende ticaret ve hizmet sektörlerini olumlu etkileyebilir.

28 EYLÜL 2023, PERŞEMBE

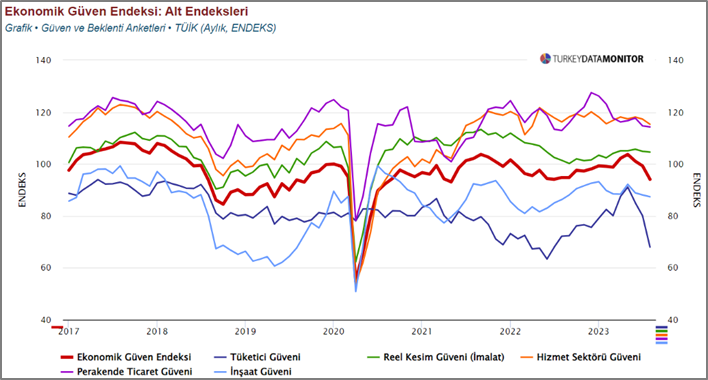

EYLÜL AYI EKONOMİK GÜVEN ENDEKSİ – TÜİK

Ekonomik güven endeksi Ağustosta aylık %5,2 düşüşle 94,1 seviyesine gerilemişti. Endeksin 100’den büyük olması genel ekonomik duruma ilişkin iyimserliği, 100’den küçük olması ise kötümserliği gösteriyor. Endeks, beş alt endeksten oluşuyor: Tüketici güven endeksi, reel kesim güven endeksi, hizmet sektörü güven endeksi, perakende ticaret sektörü güven endeksi ve inşaat sektörü güven endeksi. Eylül ayında tüketici güven endeksinin %5,1 artışla 71,5 seviyesine yükselmesi ekonomik güven endeksini yukarı çekecektir. Ancak bu hafta Eylül ayına ilişkin açıklanacak reel kesim güven endeksi ve sektör güven endekslerindeki gelişmeler tabloyu netleştirecek.

29 EYLÜL 2023, CUMA

S&P GLOBAL TÜRKİYE KREDİ NOTU DEĞERLENDİRMESİ – S&P GLOBAL

S&P Global Şubat 2023 depreminin sonrasında Nisan ayında olağan Türkiye değerlendirmesinde “B” olan uzun vadeli kredi notu teyit edilmiş, “durağan” olan kredi notu görünümü “negatif” olarak revize edilmişti. Deprem sonrasında bölgenin yeniden inşası için GSYH’nin %12’si kadar iç ve dış finansman gerekeceğine dikkat çekilmişti. Para ve finans politikalarının öngörülebilirliği ve etkinliğinin artması ve net döviz rezervleri ile ödemeler dengesinin güçlenmesi halinde kredi notunun yükselebileceğine işaret edilmişti. Rezervlerde iyileşme olsa da cari açıktaki olumsuz görünüm devam ediyor. Dolayısıyla S&P Global’in Türkiye’nin “negatif” olan kredi notu görünümünü iyileştirip iyileştirmeyeceği Kurum’un yeni ekonomi yönetiminin aldığı aksiyonları ne derece öngörülebilir ve etkin gördüğüne bağlı olacak.

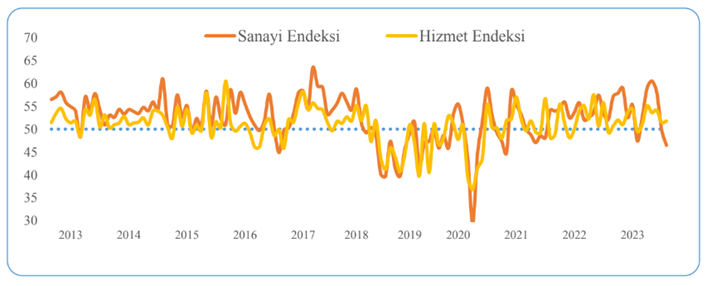

EYLÜL AYI SAMEKS SANAYİ VE HİZMET SEKTÖRLERİ ENDEKSLERİ – MÜSİAD

Ağustosta mevsim ve takvim etkisinden arındırılmış hizmet ve sanayi sektöründen oluşan SAMEKS Bileşik Endeksi, aylık 0,6 puan düşüşle 50,3 seviyesine geriledi. Endeksin 50 üzerindeki değerler bir önceki aya göre büyümeyi gösteriyor. Dolayısıyla ekonomik aktivitedeki iyileşmenin Ağustosta zayıflamaya devam ettiğini söyleyebiliriz. Alt endeksler olarak Hizmet Sektörü SAMEKS Endeksi aylık 0,3 puan artışla 51,8 seviyesine yükselirken, Sanayi Sektörü SAMEKS Endeksi aylık 3,5 puanlık düşüşle 46,5 seviyesine geriledi. Böylece Ağustos ayında da ekonomik büyümeyi hizmet sektörü sırtladı. Okulların açılması Eylül ayında hizmet sektöründeki iyileşmeyi destekleyebilir.

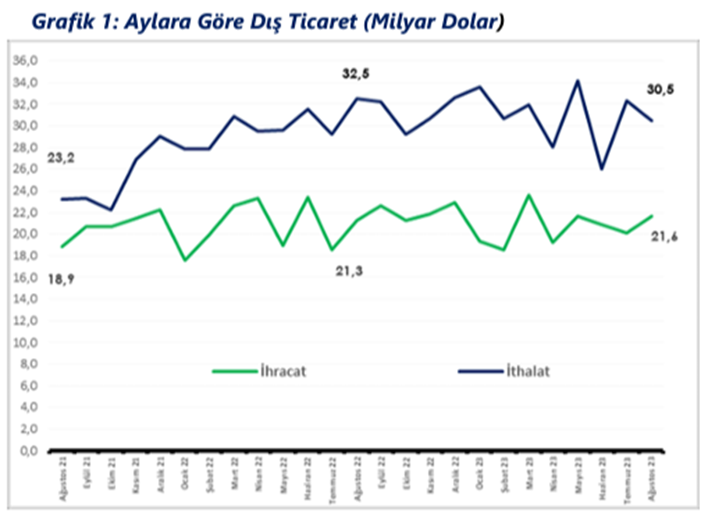

AĞUSTOS AYI DIŞ TİCARET VERİLERİ – TÜİK

Eylül ayı başında yayınlanan Ticaret Bakanlığı Ağustos ayı verilerine göre 21,6 milyar dolarlık ihracat, 30,5 milyar dolarlık ithalat, 8,9 milyar dolarlık dış ticaret açığı kaydedildi. Ocak-Ağustos döneminde toplam ihracat 164,9 milyar dolar, toplam ithalat 247,3 milyar dolar, toplam dış ticaret açığı 82,4 milyar dolar oldu. Avrupa ve ABD ilk iki ihracat ortaklarımız. Bu ekonomilerdeki aktivitenin yavaşlamaya devam etmesi -ki 2024 yılı görünümü olumsuz- Türkiye’nin ihracat performansını aşağı çekecektir. İhracat iklimindeki olumsuz tablonun sürmesi halinde istihdam piyasasında zayıflığa ve dolayısıyla bütçe dengesindeki kötüleşmeye odaklanacağız. OVP’de 2024 yılı için işsizlik oranında artış bekleniyor ancak “yeşil dönüşüm ve dijitalleşme alanlarında gerekli düzenlemeler” yapılması halinde Türkiye’nin “dünya ihracatındaki payının” artacağı öngörülüyor.

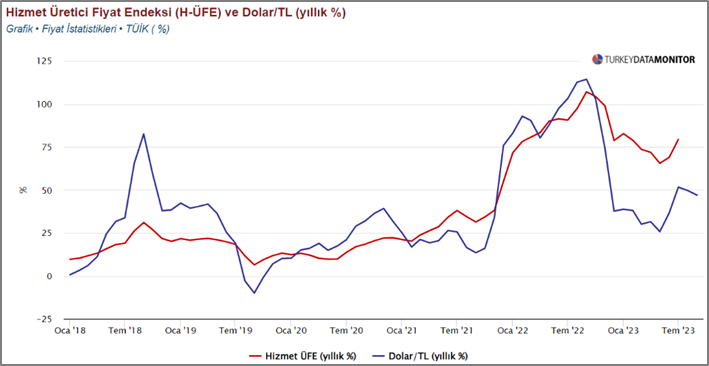

AĞUSTOS AYI HİZMET ÜRETİCİ FİYAT ENDEKSİ (H-ÜFE) – TÜİK

Temmuz ayında H-ÜFE aylık %14,06, yıllık %79,33 artış kaydetmişti. Ağustos ayında aylık döviz kuru artışının (%1,75) Temmuz ayına (%14,06) göre yavaşlamasının hizmetler alt kalemlerindeki maliyet artışlarını hafifletecek mi, Ağustos ayında akaryakıta yapılan zamlar hizmet üretici maliyetlerini ne kadar yukarı baskılayacak izleyeceğiz.

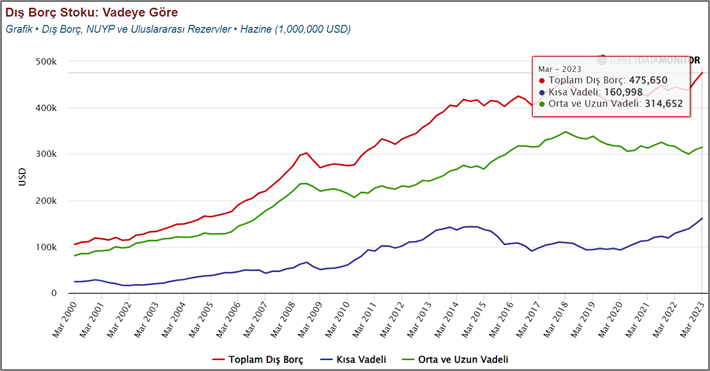

2023 YILI 2. ÇEYREK DIŞ BORÇ İSTATİSTİKLERİ – HAZİNE VE MALİYE BAKANLIĞI

2023 yılı ilk çeyreğinde dış borç stoku bir önceki çeyreğe göre 17 milyar dolar artışla 475,7 milyar dolara yükseldi. Dış borcun 161 milyar doları kısa vadeli, 314,7 milyar doları orta ve uzun vadeli. Toplam borcun 238,3 milyar doları özel sektöre, 198,1 milyar doları kamu sektörüne, 39,3 milyar doları TCMB’ye aittir. Özel sektörde finansalların dış borcu 63,6 milyar dolar, finans dışı sektörün borcu 68 milyar dolardır.