BK Asset Management Forex Stratejisi Genel Müdürü Kathy Lien

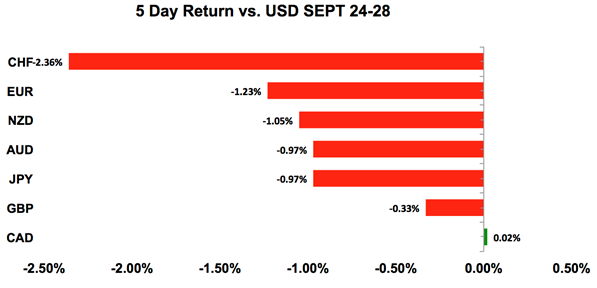

Dolar, Japon Yeni'ne karşı son 13 ayın en yüksek seviyesine ulaşırken; İsviçre Frangı, Euro, Yeni Zelanda ve Avustralya dolarlarına karşı da yükselişine yeniden başladı. FED'in bu yıl içinde faiz oranlarında üçüncü kez artışa gitmesiyle faiz oranı farklılıkları Dolar'ın yükselişinde önemli bir rol oynadı. Bu ay ticaret savaşları, Brexit ve İtalya'nın borç krizi gibi dövizleri etkileyen birçok gelişme yaşandı. Eylül'de en büyük kaybı Japon Yeni ve Avustralya Doları yaşadı ancak geçen haftanın en büyük kaybedenleri Euro ve İsviçre Frangı oldu. Sterlin en dirençi döviz oldu ve bunun tek sebebi tacirlerin pozisyonlarıydı. Önümüze baktığımızda, Eylül ayında döviz ticaretini etkileyen olayların birçoğunun Ekim'de de döviz piyasasını karıştıracağını görüyoruz. İngiltere'de bu haftasonu Muhafazakar Parti Konferansı var, İtalya Ekonomi Bakanı Giovanni Tria'nın hala istifa etme ihtimali bulunuyor ve ABD-Kanada ticaret müzakereleri devam ediyor. Bu demek oluyor ki, başlıca dövizlerin bazıları Ağustos sonu ya da Eylül başı gibi dip noktaya gelmiş olsalar da, üçüncü çeyrekte de kayıp yaşama riskleri hala bulunuyor.

ABD Doları

Veri İncelemesi

- FOMC (Federal Açık Piyasa Komitesi) Beklendiği Gibi Faiz Oranlarını 25 Baz Puan Artırdı

- Ev Fiyatları Endeksi %0,2 Beklenen %0,3

- Tüketici Güveni 138,4 Beklenen 132,1

- Yeni Ev Satışları %3,5 Beklenen %0,5

- Emtia Ticaret Dengesi -75,8 milyar Beklenen -70,6 milyar

- Toptan Stokları %0,8 Beklenen %0,3

- GSYİH Yıllık (çeyrekten çeyreğe) %4,2 Beklenen %4,2

- Dayanıklı Mal Siparişleri %4,5 Beklenen %2,0

- Ulaştırma Hariç Dayanıklı Mallar %0,1 Beklenen %0,4

- Bekleyen Ev Satışları %-1,8 Beklenen %-0,5

- Çekirdek KTH %0,0 Beklenen %0,1

- KTH Fiyat Endeksi %0,1 Beklenen %0,1

- Kişisel Gelir %0,3 Beklenen %0,4

- Kişisel Harcamalar %0,3 Beklenen %0,3

- Chicago PMI Endeksi 60,4 Beklenen 62,0

- Michigan Uni. Duyarlılık 100,1 Beklenen 100,6

- Michigan Uni. Mevcut Şartlar 115,2 Bir Önceki 116,1

- Michigan Uni. Beklenti 90,5 Bir Önceki 91,1

Veri Önizleme

- ISM İmalat Endeksi - Zayıf Empire ve Chicago PMI Endeksleri ve güçlü Philly Endeksi sebebiyle aşağı yönde sürpriz mümkün

- ISM İmalat Dışı Endeks - ISM İmalat Endeksi'nin performansını görmek gerekecek

- Fabrika ve Dayanıklı Mal Siparişleri - İmalat verilerini öngörmek zor ancak Temmuz'daki düşüşün ardından toparlanma bekleniyor

- Tarım Dışı İstihdam ve Ticaret Dengesi - Tarım Dışı İstihdam çok dalgalı olsa da geçen ayki güçlü değerlerin ardından verilerin daha yumuşak olması muhtemel

Kilit Seviyeler

- Destek 112,00

- Direnç 114,00

Ekim'de değişebilecek tek şey piyasanın ABD para politikasının yönüne yönelik odağı. Son toplantıda faiz oranlarının 25 baz puan artırmanın ardından Merkez Bankası'nın önümüzdeki 2,5 ayda politikasını değiştirmesi beklenmiyor. Dolar'ın güçlü olmasının başlıca nedenlerinden biri FED'in noktasal grafiğinin Aralık'ta bir faiz artırımına daha gidileceğini desteklemesi oldu. Haziran'da FED Başkanları'nın sadece yarısı bu yıl için 4 faiz oran artırımı öngörürken, bugün %75'i yıl bitmeden bir oran artırımını daha destekliyor. Bunun sonucu olarak, yatırımcılar yıl biltmeden bir 25 baz puanlık faiz oran artırımı için %72 ihtimal veriyor. Ancak, o zamana kadar çok şey değişebilir ve 19 Aralık'taki toplantı öncesindeki veriler Ekim verilerinden çok daha önemli olacak. Diğer bir deyişle, bu ayki ekonomik raporlar Dolar üzerinde daha az bir etki yaratabilir. Eylül ISM değerleri ve tarım dışı istihdam raporları önümüzdeki hafta yayınlanacak. İş ve maaşlardaki büyüme Ağustos'ta güçlü olduğu için bu ay daha düşük bir rakam muhtemel. Ancak öyle olsa bile, sadece bu rapor FED'in Aralık'ta faiz oranı artışına gitmesini engelleyemeyecek. Teknik açıdan, Dolar hala yükselmeye devam edebilir ve USD/JPY için kilit direnç seviyesi 114,75.

Euro

Veri İncelemesi

- ALM IFO İş Ortamı103,7 Beklenen 103,2

- ALM IFO Beklenti 101,0 Beklenen 100,5

- ALM IFO Mevcut Beklenti 106,4 Beklenen 106

- ALM Toptan Fiyat Endeksi %0,3 Bir Önceki %0,0

- Euro Bölgesi GfK Tüketici Güveni 10,6 Beklenen 10,5

- Euro Bölgesi Tüketici Güveni -2,9 Beklenen 2,9

- ALM TFE %0,4 Beklenen %0,1

- ALM İşsizlikte Değişim 23 bin Beklenen -9 bin

- ALM İşsizlik Maaşı Başvuru Oranı %5,1 Beklenen %5,2

- Euro Bölgesi Çekirdek TFE (yıldan yıla) %0,9 Beklenen %1,1

Veri Önizleme

- ALM ve Euro Bölgesi İmalat PMI Endeksi - Revizyonları tahmin etmek güç ancak değişimler piyasaları önemli şekilde etkileyebilir

- Euro Bölgesi ÜFE - Almanya'daki güçlü fiyatlar Fransa'daki zayıf ÜFE tarafından dengeleniyor

- Euro Bölgesi Hizmet ve Bileşik PMI Endeksi, ALM Hizmet ve Bileşik PMI Endeksi - Revizyonları tahmin etmek güç ancak değişimler piyasaları önemli şekilde etkileyebilir

- Euro Bölgesi Perakende Satışları - Almanya perakende satışlarını görmek gerekecek ancak Fransa'daki harcamalar güçlüydü

Kilit Seviyeler

- Destek 1,1550

- Direnç 1,1700

Euro için en büyük sorun İtalya. Yeni seçilen popülist hükümetin 2019 için %2,4'lük açık hedefine karar vermesinin ardından Cuma günü Euro büyük bir darbe aldı. Hem AB, hem de İtalyan Ekonomi Bakanı bütçenin GSYİH'in %1,6 - %%2'si arasında tutulmasını umuyordu ancak koalisyon çok daha yüksek bir bütçe açığında anlaşarak bu beklentilere karşı geldi. Buna karşılık olarak İtalyan hisseleri büyük bir düşüş yaşadı ve tahvil gelirleri sıçrayışa geçti. Euro da bunlardan zarar gördü çünkü yatırımcılar bu kararın İtalya için daha büyük sorunlar yaratacağını düşünüyor. Yeni açık hedefi AB'nin limiti olan %3'ün altında olsa da, Ekonomi Bakanı Tria'nın önerisinin yoksayılması istifa etmesi beklentilerine yol açabilir. Bağımsız bir ekonomist olarak Ekonomi Bakanlığı'na atanması piyasalara güven sağlamak için bir adımdı, bu yüzden istifası hükümeti büyük ölçüde zayıflatabilir. İtalya Başkanı, istikrarı sürdürmek için Tria'dan istifa etmemesini istedi ve Tria muhtemelen görevine devam edecek, ancak resmi bir açıklama yapmadıkça bu belirsizlik Euro'ya baskı yapmayı sürdürecek. İtalya'nın sıkıntılarının ötesine baktığımızda, Almanya'da iş güveni yükseldi, bu da Eylül ayında düşük işsizlik rakamlarını sağladı. ECB (Avrupa Merkez Bankası) yetkilileri de fiyat baskıları konusunda daha çok konuşmaya başladı. Hafta Başında ECB Başkanı Draghi, altta yatan enflasyonda göreceli olarak dinç bir yükseliş gördüğünü söylerken, Cuma günü ECB Üyesi Lane maaş verilerinin giderek iyileştiğini belirtti. Bu da demek oluyor ki; Ekim sonunda ECB tarafından enflasyon konusunda yapılan açıklamalar daha sert olacak. Temel bazda, Euro'nun nasıl bir yol izleyeceğini risk iştahı, İtalya ile ilgili başlıklar ve ABD Doları belirleyecek çünkü önümüzdeki hafta içinde piyasaları etkileyecek önemde bir Euro Bölgesi verisi yayınlanmayacak. Teknik açıdan, EUR/USD 1,1650'nin altında kaldığı sürece, en az direnç yolu düşük kalmalı.

İngiliz Sterlini

Veri İncelemesi

- CBI (İngiliz Endüstri Konfederasyonu) Trendleri Toplam Siparişler -1 Beklenen 4

- CBI Trendleri Satış Fiyatları 13 Bir Önceki 15

- CBI Bildirilen Satışlar 23 Beklenen 17

- CBI Toplam Dağıtım Bildirilen Satışlar 26 Bir Önceki 24

- GfK Tüketici Güveni -9 Beklenen -8

- Cari Denge -20,32 milyar Beklenen -19,4 milyar

- GSYİH %0,4 Beklenen %0,4

Veri Önizleme

- İmalat PMI Endeksi - CBI Endeksi'ndeki ani düşüşün ardından aşağı yönde bir sürpriz mümkün

- Hizmet ve Bileşik PMI Endeksleri - İmalat PMI Endeksi'ni beklemek gerekecek ancak güven zayıfladı

Kilit Seviyeler

- Destek 1,2900

- Direnç 1,3200

Bütün başlıca dövizler içinde, geçen hafta hareketi en kısıtlı olan Sterlin oldu. Veri eksikliği ve Brexit'te olumlu ya da olumsuz bir gelişme yaşanmaması GBP/USD çiftini küçük bir alana sınırladı. Bununla beraber, GBP olumsuz bir önyargıyla işlem gördü çünkü ikinci çeyrek GSYİH değerleri biraz düşürüldü. Sterlin'in EUR ve AUD ile beraber düşüş yaşamamasının başlıca nedenlerinden biri kısa vade Sterlin pozisyonlarının Mayıs 2017'den beri en yüksek seviyede olmaları. Önümüzdeki hafta İngiltere için önemli bir hafta olacak çünkü Muhafazakar Parti Konferası gerçekleşecek ve Konferans Başbakan May'in konuşmasıyla kapanacak. İngiliz hükümeti AB'nin sınır önerilerini reddederken, sınır konusunda hiç taviz göstermemeleri müzakereleri zorlaştırdı. Bununla birlikte, bu hafta Sterlin için Brexit başlıkları ve PMI endeksleri büyük önem taşıyor. Bize göre, Başbakan May'in sert tutumunu sürdürmesiyle ve imalat aktivitesinin Eylül içinde zayıflamasının beklenmesiyle Sterlin için olumsuz yönde bir etki olacak.

AUD, NZD, CAD

Veri İncelemesi

Avustralya

- Çin Endüstri Karları %9,2 Bir Önceki %16,2

Yeni Zelanda

- Merkez Bankası Faiz Oranlarını %1,75'te Sabit Tuttu

- Ticaret Dengesi - -1,484 milyar Beklenen -0,925 milyar

- İş Güveni - -38,3 Bir Önceki -50,3

- ANZ Tüketici Güven Endeksi %0,0 Bir Önceki %0,7

- İnşaat İzinleri %7,8 Bir Önceki %10,8

Kanada

- Toptan Satışlar %1,5 Beklenen %0,5

- GSYİH %0,2 Beklenen %0,1

Veri Önizleme

Avustralya

- Merkez Bankası Nakit Oran Hedefi - Merkez Bankası faiz oranlarında bir değişikliğe gitmeyecek ve manzara nötr kalmaya devam edecek

- İmalat PMI Endeksi - NAB iş şartlarında iyileşme var ancak güven düştü

- Hizmet PMI Endeksi - İmalat PMI Endeksi'nin ardından güncellenecek

- Ticaret Dengesi - İmalat PMI Endeksi'nin ardından güncellenecek

- Perakende Satışları - PSI'ın nasıl olacağını beklemek gerek

Yeni Zelanda

- Veri yok

Kanada

- IVEY PMI Endeksi - önemli ancak öngörmesi zor

- İstihdam Raporu ve Uluslararası Eşya Ticareti - IVEY'i görmek gerek ancak toparlanma bekleniyor

Kilit Seviyeler

- Destek AUD 0,7200 NZD 0,6600 CAD 1,2800

- Direnç AUD 0,7300 NZD 0,6700 CAD 1,3100

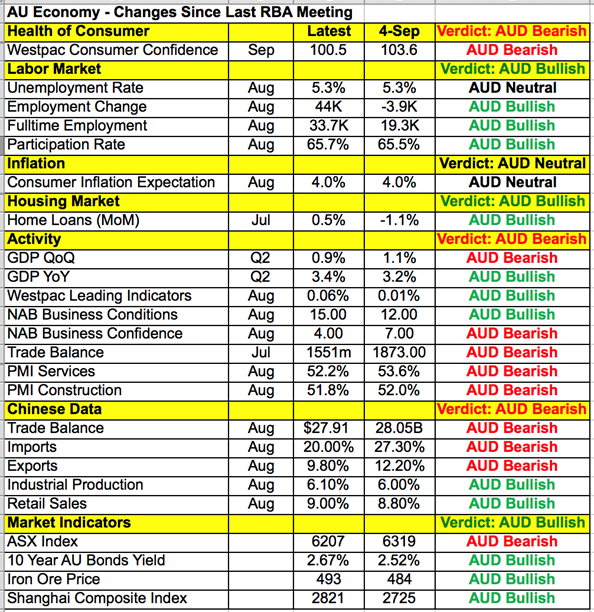

Gerçekleşecek RBA (Avustralya Merkez Bankası) toplantısıyla beraber Avustralya Doları bu haftanın gündeminde olacak. ABD'nin Çin'e yeni gümrük vergileri uygulamasının ardından AUD/USD yükselişe geçemedi ve RBA da yardımcı olabileceğinden emin değiliz. Geçen ay RBA'nın iyimserliğine rağmen, AUD/USD son 20 ayın en düşük seviyesine geriledi. RBA artan mortgage oranlarını görmezden gelip istihdam piyasasındaki ve enflasyondaki iyileşmeye odaklansa da, döviz tacirleri sabit oranlar için onların görüşlerine tutundu. RBA nakit oranında yakın zamanda bir değişiklik olmayacağını net bir şekilde belirtirken, ekonomideki gelişmelere rağmen bu görüşün Ekim'de de değişmesi beklenmiyor. Son toplantıdan beri, Avustralya ekonomisinde hem iyi hem de kötü gelişmeler yaşandı. GSYİH büyümesi, istihdam piyasası hareketliliği ve iş şartlarında gelişmeler görülürken, tüketici güveni, ticaret dengesi ve PMI endekslerinde düşüş yaşandı. ABD ve Çin arasındaki ticaret savaşının hararetlenmesiyle beraber dış çevre de kötüleşti. Bu yüzden RBA'nın görüşünü değiştirmek için bir sebebi yok. RBA'nın tepkisi ne olursa olsun, önemli olan şey bu yıl sonuna kadar Avustralya para politikasının sabit bir şekilde devam edeceği ve FED'in bir faiz artırımına daha gitmesi de muhtemelken, AUD/USD'nin aşağı yöndeki trendi aynı şekilde sürecek. Perakende satışları, imalat ve hizmet PMI endeksleri de yakın dönemde yayınlanacak.

Bu arada RBNZ'nin (Yeni Zelanda Merkez Bankası) faiz oranlarında bir değişikliğe gitmemesinin ardından Yeni Zelanda Doları bir tasfiye yaşadı. RBNZ çekirdek enflasyondaki yükselişin erken işaretlerini gördüklerini ve önümüzdeki yıl büyümenin artmasını beklediklerini söylese de, aşağı yönde risklerin hala varolduğunu ve bu yüzden para politikasının uzun bir süre daha genişlemeci bir şekilde devam etmesi gerektiğini belirtti. Yeni Zelanda'da pek bir değişim yaşanmadı ve bunun sonucu olarak da USD lehine hareketine devam eden faiz oranı farklılıkları NZD/USD çiftini daha da aşağıya çekti. Önümüzdeki haftada yayınlanacak önemli bir ekonomik rapor olmadığı için NZD'nin çizeceği yolu risk iştahı ve piyasaların ABD Doları'na olan talebi belirleyecek.

Kanada geçen hafta içinde ABD ile bir ticaret anlaşması sağlamayı başaramadı ve bütün işaretler Başkan Trump'ın yola sadece Meksika ile devam etme niyetinde olduğunu gösteriyor. Ancak Kanada Doları düşmek yerine, Cuma günü bir sıçrayış gösterdi çünkü yatırımcılar ticaret anlaşmasının ötesine bakarak bu ay içinde BoC'un (Kanada Merkez Bankası) yapacağı olası bir faiz oranı artırımı kararına yöneldi. Yaygın inanca göre Kanada eninde sonunda ABD ile bir ticaret anlaşması yapacak, ve bu sürede, temeller sıkılaşmaya duyulan ihtiyacı gösteriyor. Gümrük vergilerine rağmen Kanada ekonomisi iyi bir durumda ve GSYİH büyümesi Temmuz ayında beklenenden daha yüksekti. Hatta BoC Başkanı Poloz belirsizliklerin faiz oran artırımlarını engellememesi gerektiğini söyledi. Önümüzdeki hafta yayınlanacak olan IVEY PMI Endeksi ve istihdam piyasası raporları, geçen ayki düşüşün ardından bu ay istihdam büyümesinde bir toparlanma beklenmesi sebebiyle sıkılaşmayı destekleyecek nitelikte olacaklar.