Bu yazı Investing.com için özel olarak kaleme alınmıştır.

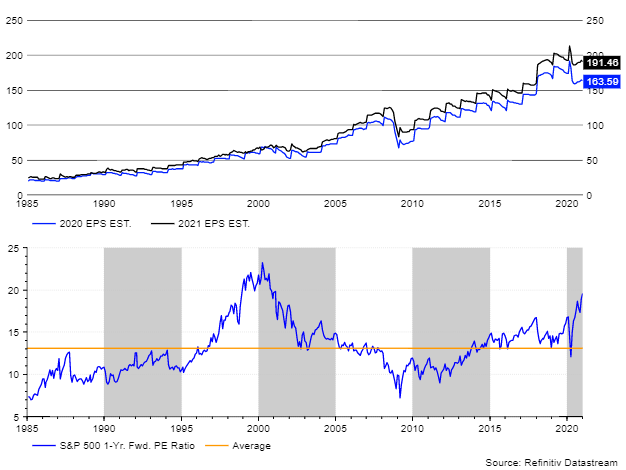

Hisse değerlemeleri dot.com döneminden beri en yüksek seviyesinde; Refinitiv verilerine göre S&P 500 191,40 dolarlık 2022 kâr tahminlerinin 19,6 katından işlem görüyor. Bu aynı zamanda 1985'ten bu yana ortalama olan 13,1 seviyesinin de çok üzerinde ve endeksi aşırı pahalı bir noktaya koyuyor.

Kim ne düşünürse düşünsün, şu an bir balondayız. Ancak 2000'deki değerlemeye gelmemiz çok daha uzun sürecek. 2000 yılında, S&P 500 23,5 civarında bir fiyat-kazanç oranına sahipti. Şu anki hisse başına 191,40 dolar kâr tahminlerini buna uygularsak, endeksin 4.497 seviyesine yükselmesi gerekir. Bu da 7 Ocak'taki 3.803'lük kapanış fiyatından ek %15'lik bir artış demek.

S&P 500 Mart diplerinden itibaren ciddi bir yükseliş kaydetti ve 4.500'e doğru bir tırmanış o zamandan beri iki katının üzerinde değer kazanması anlamına gelir. Hisse piyasasında bu yıl elde edilen yüksek kazanımların arkasında birden fazla genişleme vardı. FED'in uyguladığı, daha önce benzeri görülmemiş bir para politikasıyla birlikte düşen faiz oranları mali teşvik, fiyat-kazanç oranını yükseltti.

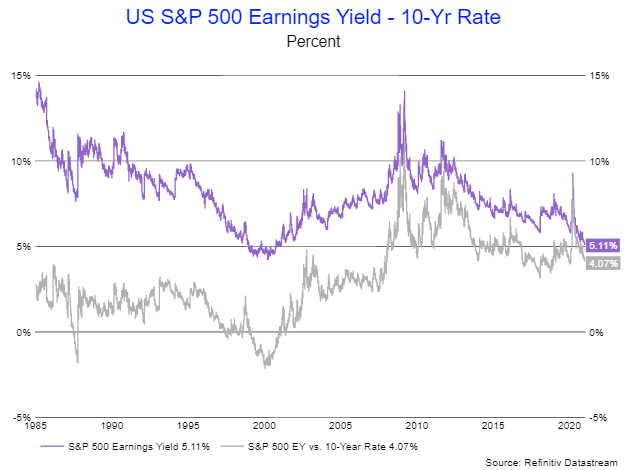

Bu da yatırımcıların getiri bulmak adına risk eğrisinde daha da ilerlemelerine yol açtı. S&P 500'ün fiyat-kazanç oranı yükselişe geçerek kâr getirisini 2000 yılının başlarından bu yana en düşük seviyesine indirdi. Bu getiri şu an %5,1 seviyesinde. 2000 yılında, %4,25 civarında bir düşük seviyeye ulaşmıştı.

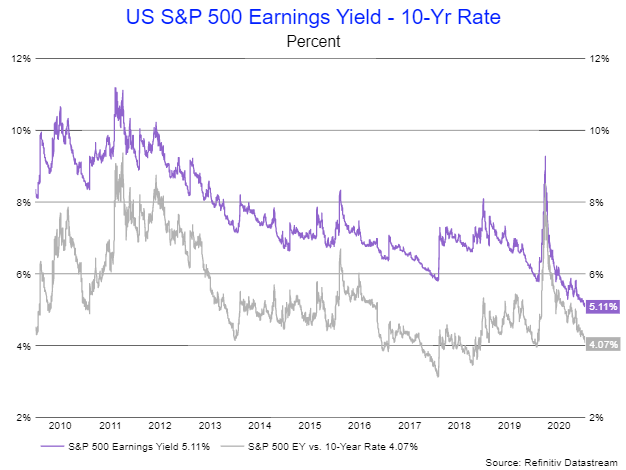

Mevcut yükselişin belki de en korkutucu yanı, bunun devam etmesi olabilir. Çünkü bu oranlar teoride daha da büyüyebilir. S&P 500 kâr getirisini 10 yıllık Hazine tahvil geliriyle kıyasladığımızda, %4,1'lik bir premiumdan işlem görüyor. 2000 yılında, kâr getirisi 10 yıllık Hazine tahvil gelirinin %2 altında işlem görüyordu. Bu da 1990'ların sonunda ne kadar coştuğunu gösteriyor.

3. parti reklam. Investing.com'un sunduğu veya önerdiği bir teklif değildir. Feragat detaylarına buradan bakın veya reklamları kaldırın

Ancak bazı açılardan, koşullar 1990'ların sonunda daha farklıydı çünkü 10 yıllık Hazine tahvil geliri %4, %5, hatta %6 seviyelerinde çok daha yüksekti. 2010'dan bu yana oranlar %4'ün üzerine çıkmadı.

Piyasaya bugünün oranlarıyla baktığımızda, hisselerin artık ucuz olmadığını iddia edebiliriz. En azından 2010'dan bu yana, 10 yıllık Hazine tahvil gelirinin %4 üzerinde olan bir kâr getirisi, en yüksek değerleme oldu.

2010'dan bu yana premium sadece iki kez %4'ün altına indi; Ocak 2018 ve Ekim 2018'de. Bunların hemen ardından nelerin yaşandığını herkes hatırlamalı; sırasıyla yaklaşık %12'lik ve %20'lik iki görece hızlı düzeltme.

1990'ların sonuyla bir karşılaştırma yapmak kolay. Eğer piyasa gerçekten bir balondaysa, bu yükselişin devam etmesi de muhtemel. Piyasanın yükselişinin önünde durabilecek faktörler sadece yeni hisse listelemeleri ve yükselecek faiz oranları. Bu gerçekleşirse, birden fazla genişleme bir anda birden fazla daralmaya dönüşebilir ve bu da kimse için iyi olmaz.

Sonraki İşleminiz İçin Yatırım Fikrine mi İhtiyacınız Var?

Şirket değerlemelerinin 2024’te yaptığı sıçramayla birlikte, birçok yatırımcı hisselerdeki pozisyonlarını artırmak konusunda endişeli. Nereye yatırım yapacağınızdan emin değil misiniz? Başarısını kanıtlamış portföylerimize erişim sağlayın ve yüksek potansiyele sahip fırsatları keşfedin.

Sadece 2024 yılı içinde, ProPicks AI tarafından seçilen 2 hisse %150, 4 hisse %30 ve 3 hisse %25 değer kazandı.

Bu etkileyici bir performans. Dow, S&P ve Teknoloji sektörü gibi farklı odaklara sahip portföylerle kazandıracak çeşitli stratejileri inceleyebilirsiniz.