ABD'de piyasalar bugün Anma Günü sebebiyle kapalı, dolayısıyla nispeten kısa bir işlem haftası olacak. Cuma günü, hafif işlem hacimleri ve üç günlük bir tatil öncesinde görmeye eğilimli olduğunuz tipik zımni volatilite satışı ile tatil döneminde görülene benzer tipik bir fiyat hareketi yaşadık.

Yarın S&P Corelogic konut fiyatları okumasıyla başlayıp PCE raporuyla sona erecek çok sayıda veri olacak. Ayrıca 2 yıllık, 5 yıllık ve 7 yıllık Hazine ihaleleri ile birlikte Fed’den yetkililerin konuşmaları olacak.

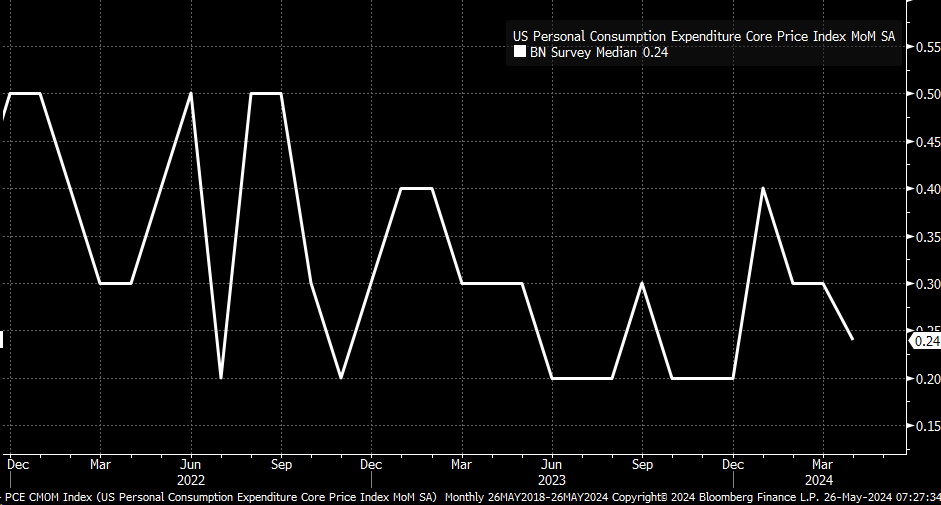

Çekirdek PCE’nin Mart ayındaki %0,3'lük seviyesinden aylık bazda %0,2 artması ve Mart ayına paralel olarak yıllık %2,8 yükselmesi bekleniyor. Şu anda tahminler %0,2 ve %0,3 aylık artış arasında oldukça karışık görünse de medyanı iki ondalık basamağa taşıdığınızda tahminin %0,24 olduğunu görüyoruz.

Yani %0,01, Cuma günü ekranlarda yanıp sönen %0,2 ile %0,3'ü birbirinden ayırıyor ve beklenenden daha yüksek bir sonuçla uyumlu bir rakam ortaya çıkıyor. Elbette geçen ayki verilere ilişkin revizyonlar da devreye girecek, dolayısıyla bunlar yakından izlenmeli.

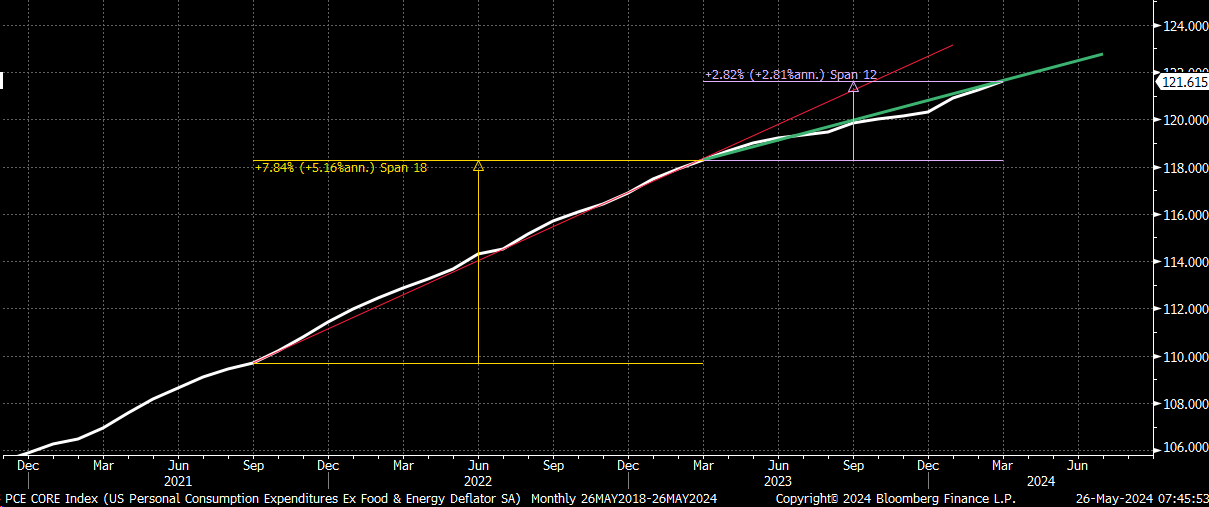

Rakam, %0,24 ya da anket ortalaması olan %0,25 olarak gerçekleşse bile çekirdek PCE'nin 3 aylık yıllıklandırılmış değişim oranı %4,4'ten %3,4'e gerileyecek ancak Haziran'dan Eylül'e kadar olan %2,2'lik ve Eylül'den Aralık'a kadar olan %1,5'lik yıllıklandırılmış orandan daha yüksek olacaktır.

Mart 2023 civarında Çekirdek PCE eğiliminde kayda değer bir değişiklik olsa da yeni eğilimin bu hızda devam edip etmeyeceği veya daha da hızlanıp hızlanmayacağı net değil: Son 12 ayın mevcut eğilimi yıllık %2,8 civarında. Bu durum Nisan ayı verilerini önemli kılacaktır.

Dalgalı bir ortamda hisse piyasalarını etkileyebilecek bilgilere ulaşmak çok önemlidir. TÜFE gibi verilerin, piyasalar için yaratabileceği makro riskleri göz önüne alarak yatırım yapabilmek, profesyoneller gibi kazanabilmek için InvestingPro’dan faydalanın.

Şimdi %20’ye varan indirimi değerlendirmek için kupon kodu: FIRSAT

Kodu nasıl kullanacağınızdan emin değil misiniz? Adım adım gösterdiğimiz videoyu izleyebilirsiniz.

Sorularınız için destek birimimize buradan ulaşın.

S&P 500 ve Nasdaq 100 Yükselebilir mi?

Cuma günü piyasadaki fiyat hareketleri tatil havasında geçti ve uzun hafta sonu tatillerinde gördüğümüz olağan volatilite satışları göz önüne alındığında bu beklenmedik bir durum değildi. Buna ek olarak S&P 500 Cuma günü yükselirken Perşembe günkü düşüşün yalnızca %61,8'ini tersine çevirmeyi başardı ve tüm gün buralarda tutundu.

Cuma günü %78,6 geri çekilme seviyesinde direnç bulan Nasdaq 100 için de benzer bir durum söz konusuydu.

Dolayısıyla, yarın, Cuma günkü trendlerin devam etmesi için her iki endeksin de yükselmesi ve bu direnç seviyelerini başlangıçtan itibaren aşması gerekiyor. Aksi takdirde Cuma günkü fiyat hareketleri, muhtemelen tatilden kaynaklanan volatilite satışlarına ve Perşembe günkü düşüşün geri çekilmesine bağlanacak ve daha düşük seviyelere doğru bir yol açacaktır.

ABD Doları, Getiriler ve Petrol Dirençle Karşı Karşıya

Dolar da Cuma günü zayıfladı. Amerikan doları/Kanada doları 50 günlük hareketli ortalamaya düştü, ardından bir miktar yükseldi. Cuma sabahı Kanada'da beklenenden daha zayıf gelen perakende satışlar göz önüne alındığında USD/CAD'deki düşüş biraz şaşırtıcı oldu. Ancak şimdilik USD/CAD'deki eğilimler yukarı yönlü olmaya devam edecek gibi görünüyor.

2 yıllık tahvil getirileri biraz yükseldi ancak hâlâ bir süredir bulundukları yer olan %4,95 aralığında. Zayıf iş ve TÜFE raporlarının ardından 2 yıllıklar aşağı yönlü hareket ederek 50 günlük hareketli ortalamayı iki kez test etti. Şimdilik, bu hareketli ortalama destekleyici oldu ve geçmişte, 2 yıllık tahvil getirisi 50 günden yükseldiğinde daha yüksek bir tepe yapmasıyla sonuçlanmıştı. Bu nedenle belki de bu noktada 2 yıllık getiri oranı, %5 seviyesinin üzerine geri dönmeyi düşünüyor.

Petrol, geçen hafta desteği test ettikten ve 76 dolardan sıçradıktan sonra bu hafta takip edilecek. Ayrıca RSI, RSI'da daha yüksek bir dip ve fiyatta daha düşük bir dip ile boğa sapması oluşturdu. Trendde bir değişiklik olduğuna dair güvenin artması için muhtemelen 80 doları aştığını görmemiz gerekiyor.

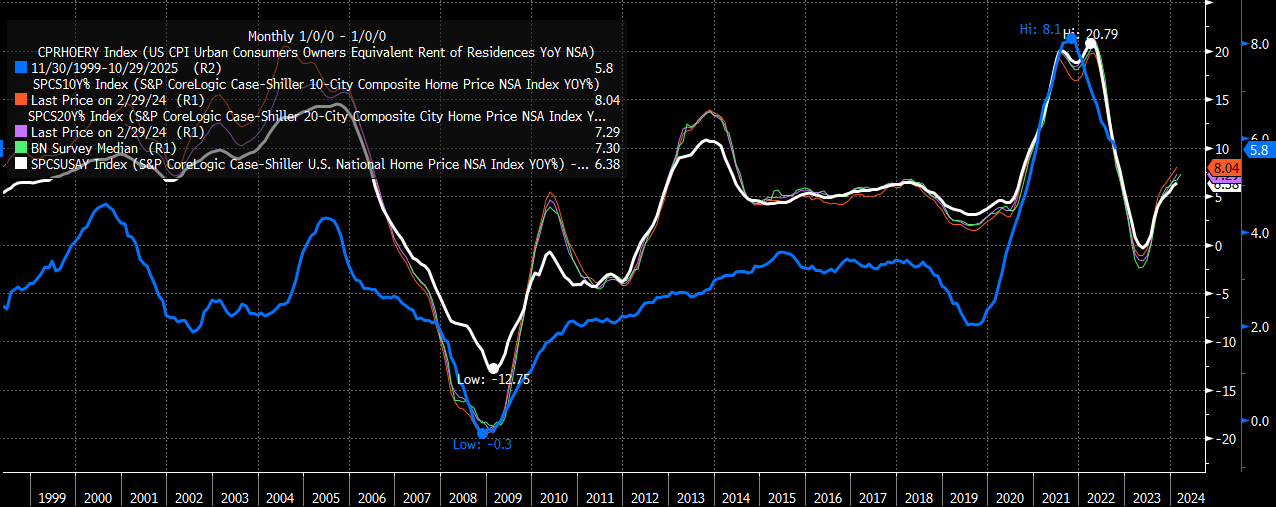

Son olarak bu hafta S&P Core Logic/Case Shiller konut fiyatları verilerini de alacağız ki bu, önemli çünkü CPI OER endeksine yaklaşık 18 ay liderlik etme eğiliminde. Case Shiller verileri son aylarda ciddi bir şekilde yükseldi ve burada önemli olan, CPI OER verilerinin Case Shiller verileri bazında yükselmeye başlaması gereken bir noktaya gelmesi.