- ABBV 2023 itibarıyla Humira'ya biyobenzer ilaçların piyasaya girmesiyle birlikte ciddi bir gelir kaybıyla karşı karşıya

- Şirket şimdilik istikrarlı bir kâr büyümesi sağlıyor

- Wall Street konsensüs görünümü boğa, ancak önümüzdeki 12 ayda yalnızca %3'lük bir fiyat artışı bekleniyor

- Piyasanın ima ettiği görünüm hafif boğa eğilimli

Biyofarmasötik ilaç devi AbbVie (NYSE:ABBV) 2023'te ciddi bir sorunla karşı karşıya. Şirketin popüler ilacı Humira'nın patent süresi doluyor ve bazı alternatif biyobenzer ilaçlar piyasaya sunulacak.

Şirketin diğer iki ürünü olan Skyrizi and Rinvoq'un, Humira satışlarındaki düşüş sebebiyle yaşanacak gelir kaybını dengeleyecek bir satış büyümesi kaydetmesi bekleniyor. AbbVie yönetimi Ocak ortasında bu iki ilaca yönelik güçlü bir gelir beklentisi sundu.

ABBV hisseleri Kasım başından bu yana yükselişteydi ve dördüncü çeyrekteki güçlü kazançlar ile FDA'nın verdiği onaylar sayesinde hisse üç ayda toplam %23,8'lik bir getiri sağladı. 12 aylık toplam getiri ise %44,04 seviyesindeydi.

Kaynak: Investing.com

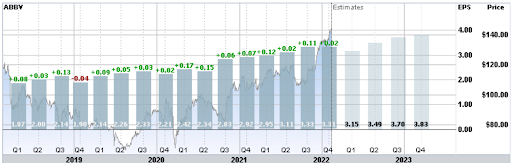

ABBV son yıllarda çok istikrarlı bir hisse başına kâr büyümesi kaydetti. Son dört yılda, şirket yalnızca 2018'in son çeyreği hariç olmak üzere tüm çeyreklerde konsensüs beklentilerini aştı. Bu sonuçlar, yönetimin sunduğu yönlendirmeye yönelik güveni artırıyor.

Yeşil (kırmızı) değerler, çeyreklik hisse başına kârın konsensüs beklentisinin ne kadar üzerine çıktığını (altında kaldığını) gösteriyor.

Kaynak: E-Trade

ABBV'yi en son, hisselerin yaklaşık 107 dolardan işlem gördüğü 13 Eylül 2021 tarihinde inceledim. Hisseler büyük oranda, Rinvoq ilacı için yeni bir uyarı etiketi gerekeceğine dair açıklama konusundaki endişeler sebebiyle düşüş yaşadı.

Hisseler düşerken bile, kayda değer iki boğa indikatörü mevcuttu. İlk olarak, ABBV için Wall Street konsensüs görünümü hisselerin ciddi bir yükseliş potansiyeline sahip olduğunu gösteriyordu. İkincisi ise, opsiyon alıcıları ve satıcıları arasındaki konsensüsü yansıtan, olasılığa dayalı bir tahmin olan piyasanın ima ettiği görünümdü.

Bu iki boğa görünümü, o dönemdeki %4,85'lik temettü verimi ve makul değerleme seviyesi sebebiyle, ABBV'ye yönelik pozitif derecemi korumuştum. Wall Street konsensüs görünümüne dair endişelerden biri, analistlerin yeni gelişmeleri değerlendirmesinin zaman alması ve bu yüzden görüşlerinin güncelliğini yitirme ihtimali. Piyasa ise gelişmelere anlık tepki verir ve bu yüzden piyasanın ima ettiği görünüme daha çok önem veririm.

ABBV bugün 144 dolar civarından işlem görüyor ve 13 Eylül'den bu yana temettüler de dahil olmak üzere toplam %37,6'lık bir getiri sağlamış durumda.

Okuyucularımızın çoğu Wall Street konsensüs görünümüne aşina olsa da, piyasanın ima ettiği görünüme yabancı olabilir. Bir hisseye yönelik bir opsiyonun fiyatı, piyasanın hisse fiyatının günümüzden opsiyonun vade sonuna kadar olan dönemde belli bir seviyenin (kullanım fiyatı) üzerine çıkma (alım opsiyonu) ya da altına inme (satım opsiyonu) olasılığına yönelik piyasanın konsensüs tahminini yansıtır. Aynı vade sonuna, ancak farklı kullanım fiyatlarına sahip alım ve satım opsiyonlarının fiyatlarının analiziyle, olasılığa dayalı bir fiyat tahmini hesaplamak mümkündür. Buna piyasanın ima ettiği görünüm denir ve arkasında ciddi bir araştırma literatürü mevcuttur. Ben araştırmalarımda hem Wall Street konsensüs görünümü, hem de piyasanın ima ettiği görünümü kullanıyorum.

ABBV şu an %4,1'lik bir temettü verimine ve son 12 ay için 34,4'lük bir fiyat-kazanç oranına sahip. Temettü verimi hâlâ cazip olsa da, diğer büyük ilaç şirketlerine kıyasla çok yüksek bir seviyede değil.

Karşılaştırma açısından, Amgen (NASDAQ:AMGN), Gilead (NASDAQ:GILD) ve Merck (NYSE:MRK) sırasıyla %3,4, %4,8 ve %3,6'lık temettü verimlerine sahip. ABBV'nin 3 ve 5 yıllık temettü büyüme oranları sırasıyla %10,4 ve %17,7.

AbbVie İçin Wall Street Konsensüs Görünümü

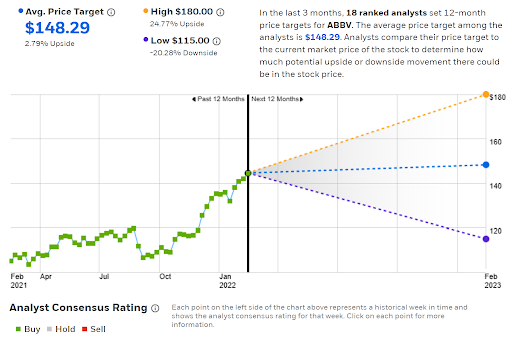

E-Trade ABBV hissesi için Wall Street konsensüs görünümünü son 90 gün içinde görüşlerini yayınlayan 18 analistin derecelerini ve fiyat hedeflerini kullanarak hesaplıyor. Konsensüs derecesi boğa, ancak konsensüs 12 aylık fiyat hedefi mevcut fiyatın yalnızca %2,8 üzerinde.

Kaynak: E-Trade

Investing.com'un Wall Street konsensüs görünümü ise 25 analistin derece ve fiyat hedeflerine dayalı. E-Trade'e benzer şekilde, konsensüs derecesi boğa ve 12 aylık fiyat hedefi mevcut fiyatın %2,8 üzerinde.

Kaynak: Investing.com

Wall Street konsensüs görünümünde iki farklı versiyona bakıyorum çünkü seçilen analistlere bağlı olarak versiyonlar arasında ciddi farklar olabiliyor. Burada ise sonuçlar neredeyse aynı. ABBV hissesi son aylarda ciddi bir yükseliş kaydettiği için, Wall Street şu an kayda değer bir yükseliş potansiyeli görmüyor.

ABBV'yi Eylül ayında incelediğimde, Wall Street konsensüs derecesi yine boğaydı ancak 12 aylık fiyat hedefi o dönemdeki fiyatın %19 üzerindeydi.

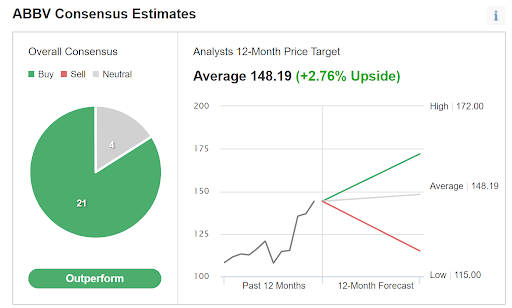

ABBV İçin Piyasanın İma Ettiği Görünüm

ABBV için 17 Haziran'a kadar olan 4 aylık döneme ve 20 Ocak 2023'e kadar olan 11,2 aylık döneme yönelik olarak, bu tarihlerde dolan opsiyonları kullanarak iki farklı görünüm hesapladım. Bu iki tarihi hem 2022 ortasına, hem de yıl geneline yönelik bir manzara sunmak amacıyla seçtim.

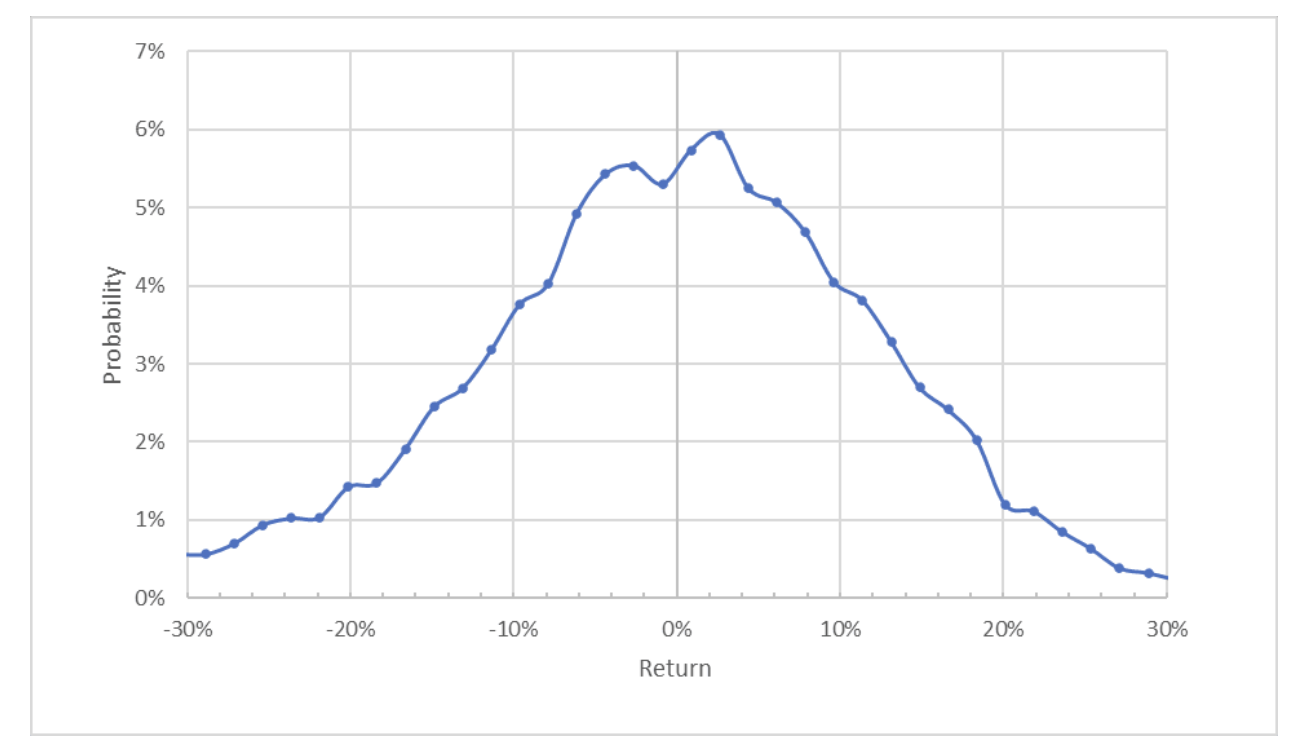

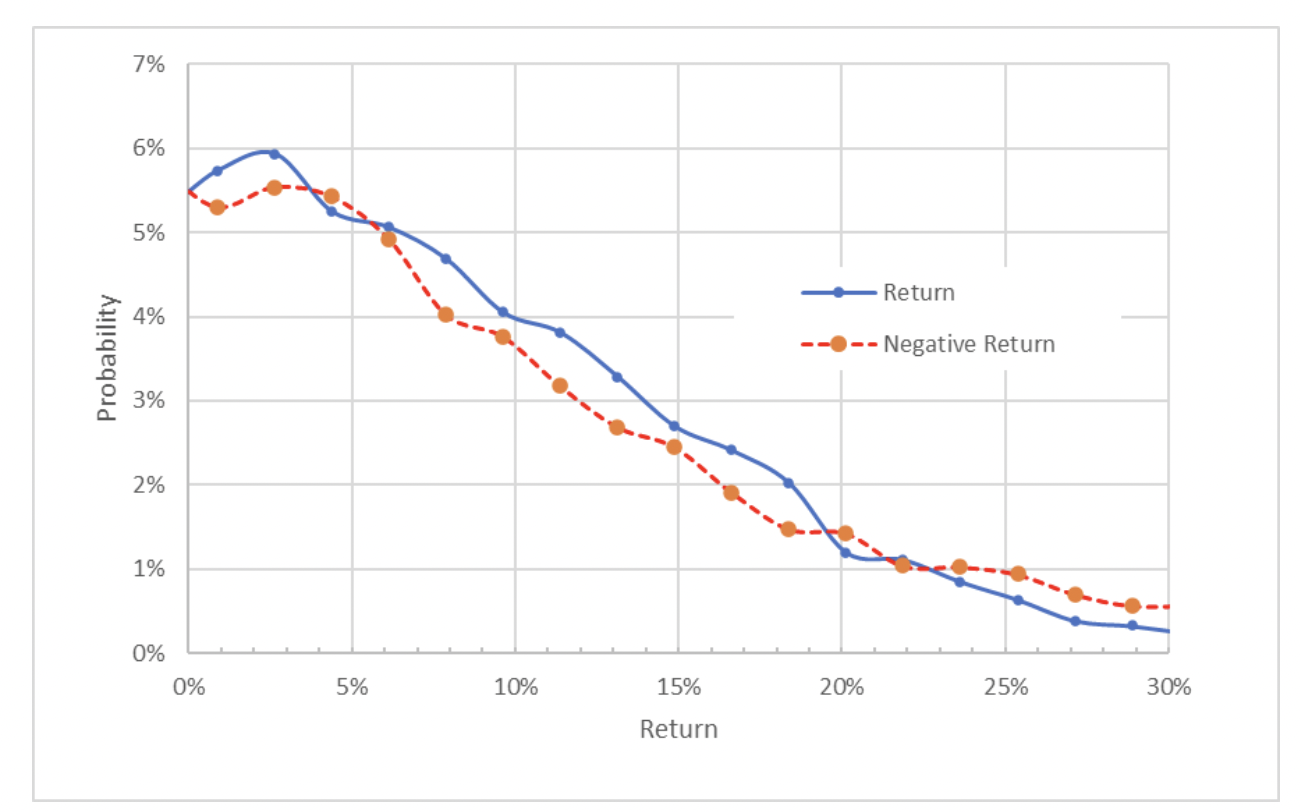

Piyasanın ima ettiği görünümün standart sunumu; olasılığın dikey, getirinin ise yatay eksende olduğu bir fiyat getirisi olasılığı dağılımıdır.

Kaynak: Yazarın E-Trade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar

Haziran ortasına kadar olan görünüm genel olarak simetrik; pozitif ve negatif getirilerin olasılıkları birbirine yakın. Ancak en yüksek olasılıklar pozitif getirilere doğru eğilimli ve 4 aylık dönemde %2,5'lik bir getiriye denk geliyor. Bu görünümden hesaplanan yıllık oynaklık %25 seviyesinde.

Pozitif ve negatif getirilerin olasılıklarını direkt olarak karşılaştırmayı daha kolay hale getirmek adına, dağılımın negatif kısmını dikey eksene göre döndürüyorum (aşağıdaki grafik).

Kaynak: Yazarın E-Trade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar. Dağılımın negatif kısmı dikey eksene göre döndürülmüştür.

Bu görünümde, en yüksek olasılıkların çoğunda pozitif getirilerin olasılıklarının aynı boyuttaki negatif getirilere kıyasla biraz daha yüksek olduğunu görüyoruz. Olasılıklardaki bu eğilim de hafif bir boğa eğilimi olarak yorumlanabilir.

Piyasanın ima ettiği görünümün bir miktar negatif eğilime sahip olması beklenir, çünkü riskten kaçınan yatırımcılar aşağı yönde koruma için adil değerin üzerinde ödeme yapmayı göze alır. Bu eğilim direkt olarak hesaplanamasa da, önümüzdeki dört aya yönelik pozitif görünümü güçlendiriyor.

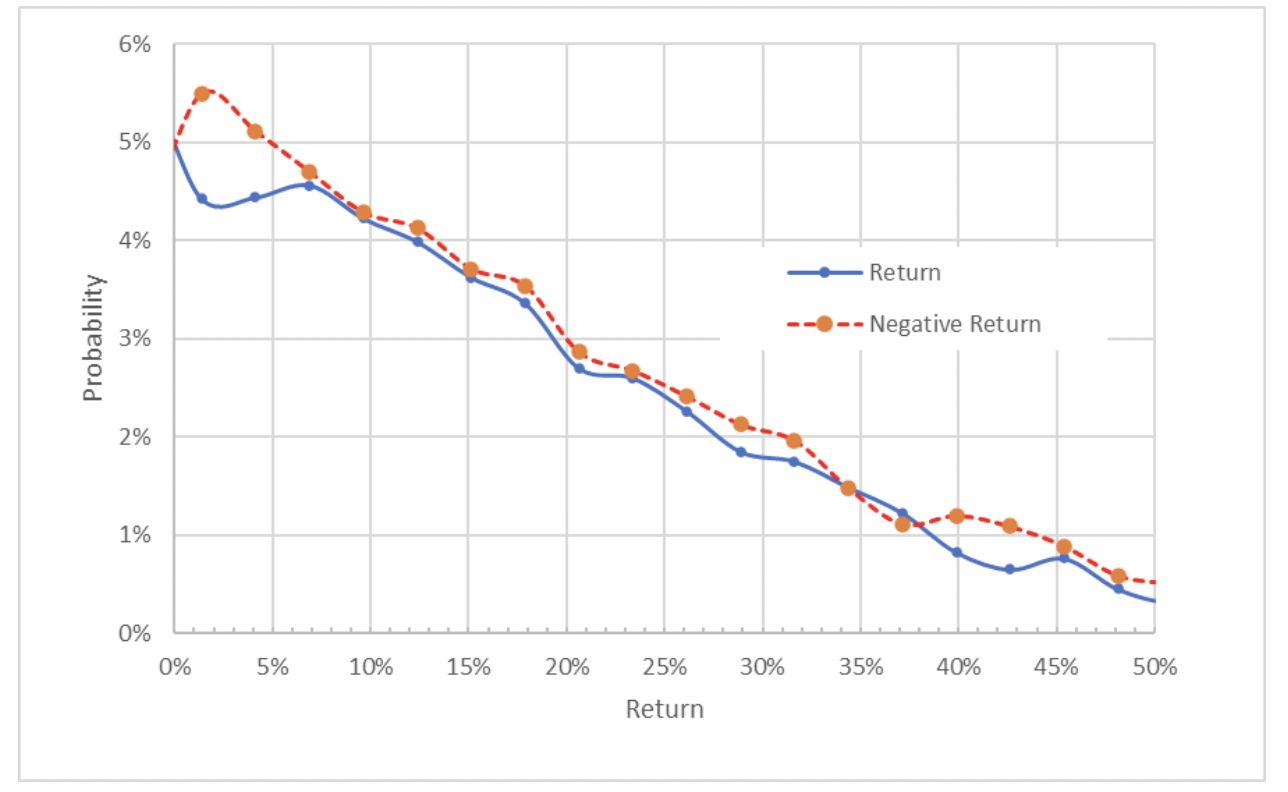

20 Ocak 2023'e kadar 11,2 aylık döneme yönelik piyasanın ima ettiği görünüm ise, iki sonuç hariç olmak üzere aynı boyuttaki pozitif ve negatif getiriler için neredeyse aynı olasılıkları gösteriyor. +/-%5 aralığındaki getirilerde, negatif getirilerin olasılıkları daha yüksek. Aynı zamanda çok yüksek negatif getirilerin olasılıkları da biraz daha yüksek, ancak bu sonuçların olasılıkları çok düşük seviyede. Bu dağılımdan hesaplanan yıllık oynaklık %27 seviyesinde.

Var olması beklenen negatif eğilimi de hesaba kattığımızda, dört aylık görünüm kadar olmasa da bu görünümde de hafif pozitif bir eğilim görüyoruz.

Kaynak: Yazarın E-Trade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar. Dağılımın negatif kısmı dikey eksene göre döndürülmüştür.

Genel olarak, piyasanın ima ettiği görünüm yıl ortasına kadar hafif boğa eğilimli ve yıl sonuna doğru nötrleşiyor. Beklenen oynaklık ise 2022'nin ilk yarısında %25, tam yılda ise biraz daha yüksek. Piyasanın ima ettiği görünümlerde endişeye neden olabilecek hiçbir sinyal yok. Eylül'deki yazımda, 4,3 aylık bir piyasa görünümü sunmuştum. 17 Haziran'a kadar olan 4 aylık görünüm, Eylül'deki 4,3 aylık görünüme kıyasla daha güçlü bir boğa eğilimine sahip.

Özet

ABBV'nin Humira sebebiyle 2023'te ciddi bir gelir kaybı yaşaması beklense de, bu risk anlaşılmış ve belki de fiyatlara çoktan yansımış durumda.

Wall Street konsensüs görünümü boğa, ancak son dönemdeki artış hisse fiyatını 12 aylık fiyat hedefine çok yaklaştırdı. Beklenen %2,8'lik fiyat artışıyla %4,1'lik temettü verimini toplarsak, önümüzdeki yıl için toplam%6,9'luk bir getiri beklentisi elde ediyoruz.

Beklenen oynaklığa kıyasla bu yeterli bir getiri değil. Piyasanın 2022 ortasına kadar ima ettiği görünüm hafif boğa ve 2023 başına doğru nötre doğru kayıyor.

ABBV için pozitif derecemi şimdilik koruyorum ancak ufuta bazı endişeler var. Hisseyi 2022 ortasında yeniden değerlendirmeyi planlıyorum. ABBV'de uzun pozisyonda olanlar ve özellikle vergiler sebebiyle kâr realizasyonu yapmamış yatırımcılar, korunmalı alım opsiyonu satışlarını düşünebilir.