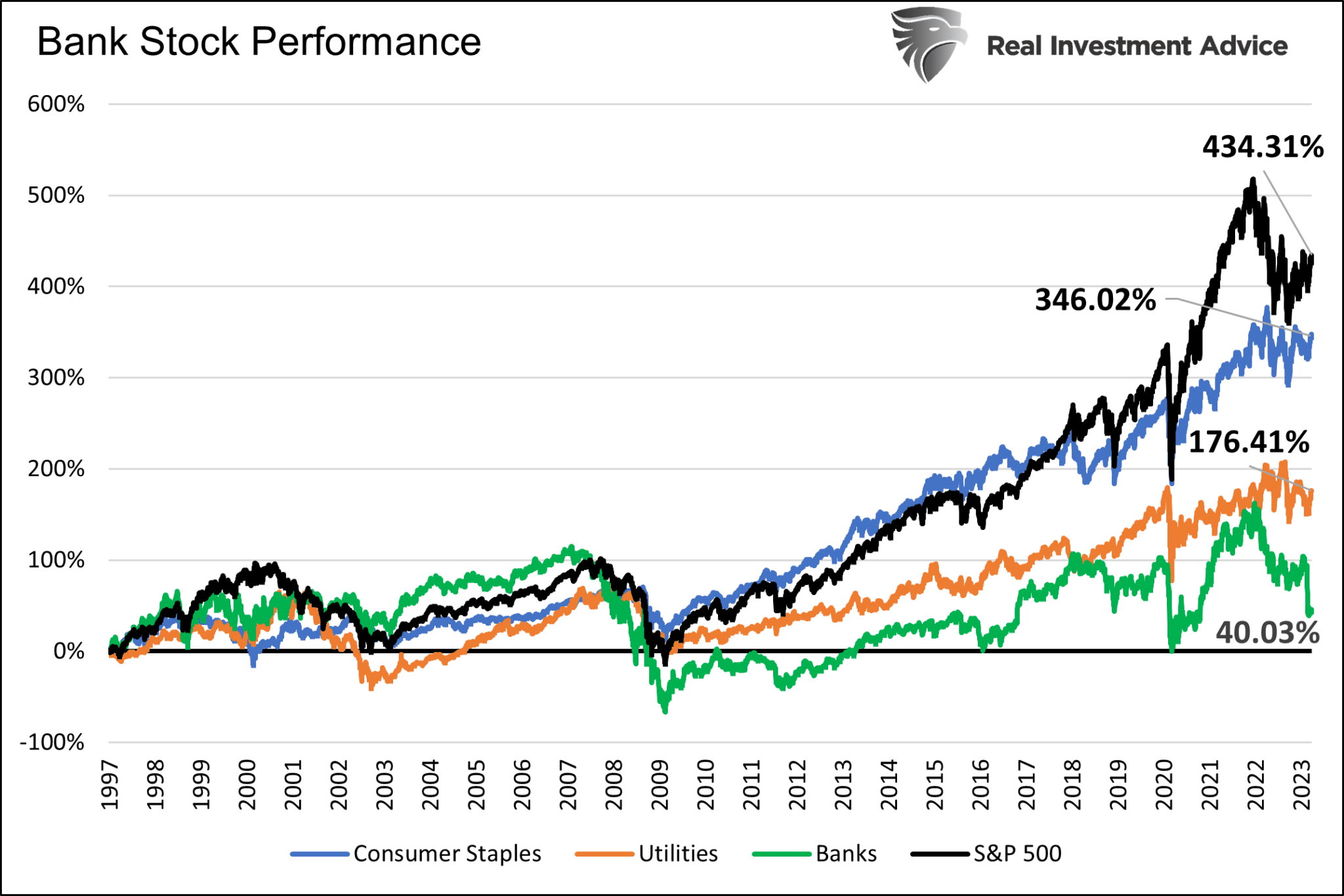

- Bankacılık hisseleri, defansif sektörlerin ve daha geniş S&P 500'ün altında performans gösterdi.

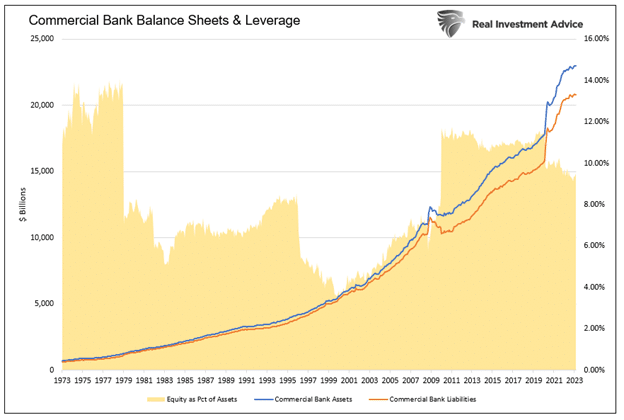

- Bankalar tipik olarak varlıklarını destekleyen yaklaşık %10'luk bir özsermaye tamponuna sahiptir.

- Bu tür bir kaldıraç, bankaların faiz oranı ve kredi riski için uygun şekilde korunmaması halinde iflas riski yaratır.

- Genel risklere rağmen, yatırıma değer olabilecek iyi bankalar da var.

- Bir bankaya 1.000 dolar yatırıyorsunuz.

- Komşunuz Costco'dan bir televizyon almak için aynı bankadan 900 dolar borç alır.

- Banka kalan 100 doları rezerv olarak tutar.

- Costco 900 doları aynı bankadaki hesabına yatırır.

- Banka geri döner ve Costco'nun 900 dolarlık mevduatının 810 dolarını borç verir.

- Döngü, finansal sistemdeki gerçek nakit 1.000 dolarda kalmasına rağmen para çoğaldıkça devam eder.

Silicon Valley Bank, Signature Bank ve First Republic'in yakın zamandaki iflasları ve diğer bölgesel bankaların zayıf performansı, banka hisselerine yatırım yapmanın yeterince takdir edilmeyen risklerini hatırlatıyor. Yatırımcıları banka hisselerini satın alma konusunda seçici kılması gereken sadece bankacılığın doğasında var olan riskler değil. Banka hisselerinin tarihsel göreceli performansı da yatırımcılar için endişe yaratmalıdır.

Kısmi Rezerv Bankacılığı

Tüm para borçla yaratılır.

Bu cümleyi kavramak için gerektiği kadar okuyun. Bu cümlenin anlaşılması, ABD bankacılık sisteminin anlaşılması açısından kritik önem taşıyor.

Medyanın ya da finans uzmanlarının söylediklerinin aksine, parayı Fed ya da hükümet değil, bankalar yaratır!

Amerika'nın finansal sisteminin işlediği kısmi rezerv bankacılık sistemi altında para, krediler yoluyla "yaratılır". İşte basit bir örnek:

Komşunuz 900 doları geri ödese de ödemese de, sizin ve Costco'nun hesaplarınızda toplam 1.900 dolarınız var. Bu durumda, bankanın komşunuza verdiği kredi yoluyla yarattığı 900 dolar havadan gelen yeni bir paradır.

Kısmi rezerv bankacılığı, şemada gördüğümüz gibi, bir bankaya hücum olana ya da yeterli kredi temerrüde düşene veya yeterli değer kaybedene kadar iyi çalışır.

Banka Bilançoları

Kısmi rezerv bankacılığını çalışma seviyesine getirmek ve küçük ve orta ölçekli bankaların neden zorlandığını anlamak için ABD'li tüm ticari bankalarının toplam bilançosunu inceleyelim.

Grafikte görüldüğü üzere, ticari bankalar 20,8 trilyon dolarlık yükümlülüklerine karşılık yaklaşık 23 trilyon dolarlık varlığa sahip. Aradaki 2.2 trilyon dolarlık fark, bankacılık sektörünün özkaynaklarıdır. Sarı gölgelendirme, zımni kaldıraç oranını temsil ediyor. Görüldüğü üzere, bankalar toplu olarak varlıklarına karşılık %10'dan daha az özkaynağa sahip. Bu kadar yüksek kaldıracın neden sorunlu olabileceğini anlamak için aşağıdaki pasta grafiklerde varlıkları ve yükümlülükleri ayrıştırıyoruz.

Varlık ve Yükümlülüklerin Ayrıştırılması

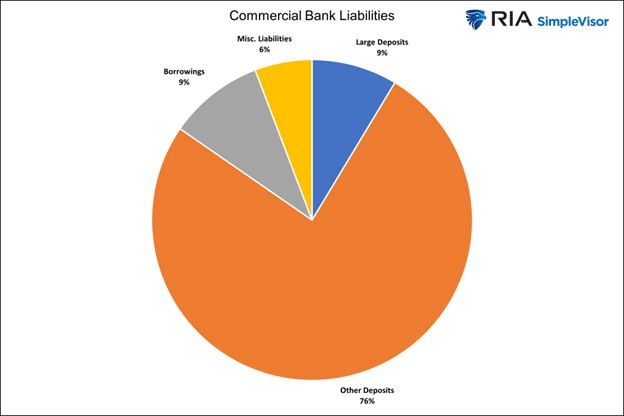

Ticari banka yükümlülükleri çoğunlukla küçük ve büyük mevduatlardan oluşmaktadır. Fonlamanın geri kalanı borç piyasalarından, diğer bankalardan ve zaman zaman Fed'den gelir.

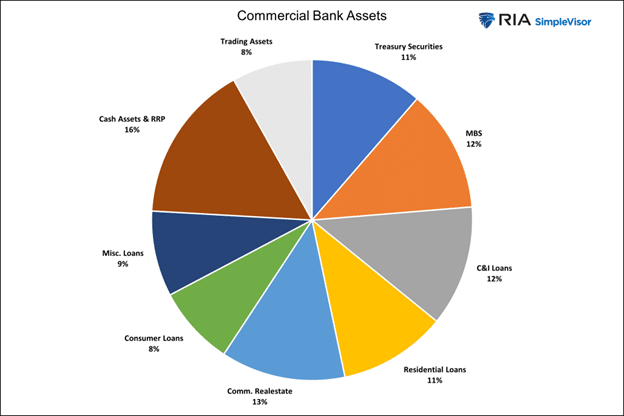

Banka varlıkları genellikle çok sayıda kredi ve menkul kıymet türü arasında çeşitlendirilmiştir. Hazine menkul kıymetleri ve MBS (ipoteğe dayalı menkul kıymetler) gibi bazı varlıkları son derece likittir. Öte yandan, bazı krediler ve gayrimenkul borçları likit değildir.

Likidite, bir bankanın gerektiğinde varlıklarını ne kadar hızlı ve maliyetli bir şekilde satabileceğini değerlendirmemizi sağlar. Toplam varlıkların yaklaşık yarısı likittir ve hızlı ve az maliyetle satılabilir. Kalan varlıkların büyük bir kısmı satılabilir veya menkul kıymetleştirilerek satılabilir, ancak bu süreç biraz zaman alabilir ve maliyetli olabilir. Bazı varlıklar hiç likit değildir ve satılmaları oldukça uzun sürebilir.

Bir bankanın varlıklarının veya yükümlülüklerinin değeri değiştiğinde, özsermaye bir tampon sağlar. Bugün, banka hissedarları bazı bankaların yeterli tampona sahip olup olmadığını sorguluyor. Eğer kayıplar bir bankanın özkaynaklarını aşarsa, banka esasen iflas etmiş demektir. Daha önce de belirttiğimiz gibi, ortalama bir banka için bu, varlıklarında %10'un üzerinde bir kayıp anlamına gelir.

Kaldıraç Tehlikelidir

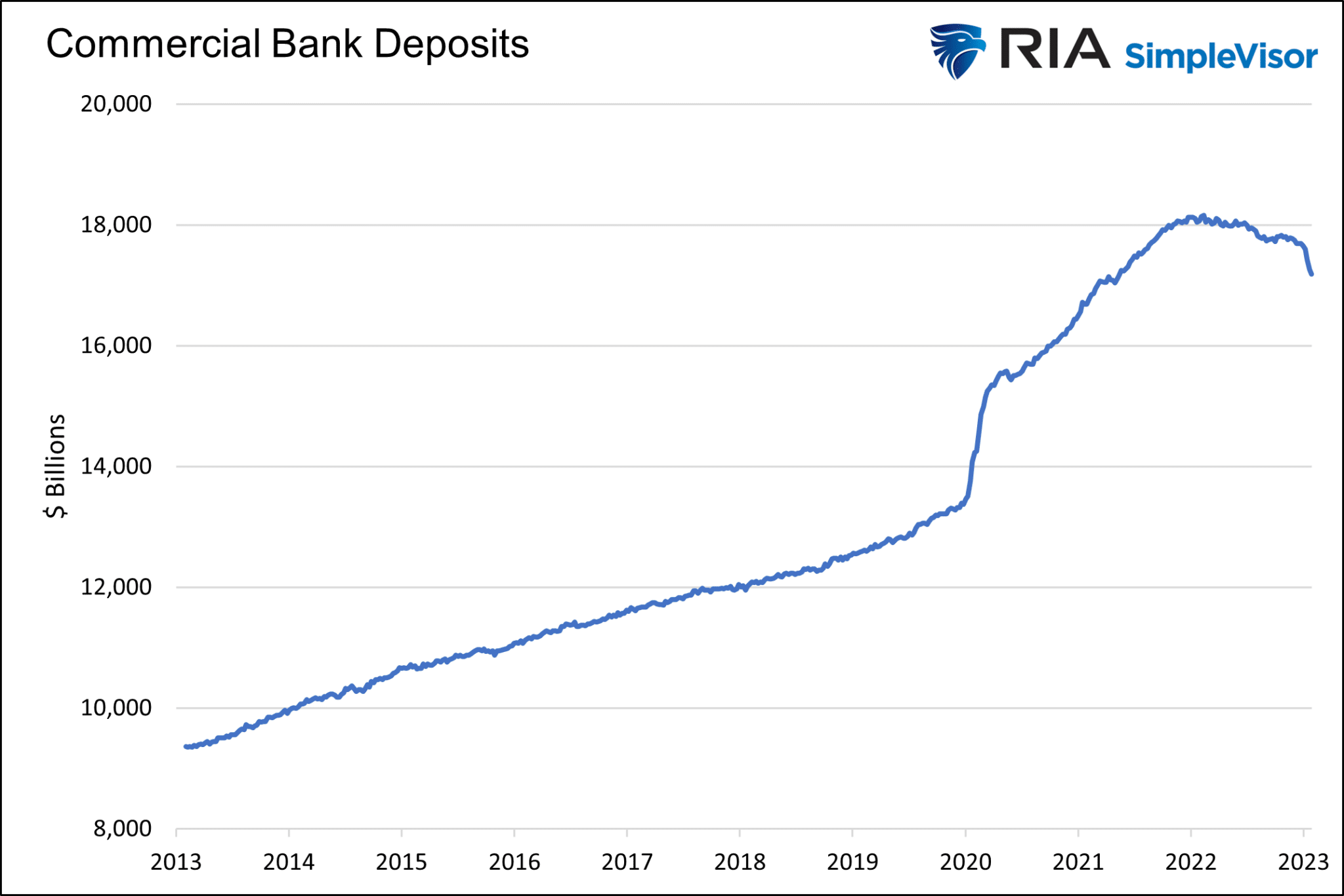

Aşağıdaki grafik, ticari banka mevduatlarının geçen yıl yaklaşık 1 trilyon dolar azaldığını göstermektedir. Dolayısıyla, bankalar bunu telafi etmek için yeni mevduat bulmak, borç almak ve varlık satmak zorunda kalmıştır.

Silicon Valley Bank ve diğerleri için mevduat kaçışı sorunları başlattı. Ayrıca ikinci bir soruna da yol açtılar. Birçok banka, bilançosundaki varlıkları satın aldıkları fiyattan fiyatlandırıyor. Yüksek faiz oranları nedeniyle, hemen hemen tüm durumlarda mevcut değer ödediklerinden daha azdır.

Birçok bankanın mevduatların yerini alması için nakit paraya ihtiyacı vardır. Bu nedenle, seçenekleri vardır. Yeni mevduat toplayabilirler ki bu da şu anda mevduat sahiplerine ödedikleri %0'a yakın cüzi miktara karşılık müşterilere %4'ün üzerinde ödeme yapmayı gerektirir. Ya da varlıklarını satabilirler. Kolektif kaldıraç oranının 10'a 1 olması, bir bankanın varlıklarında meydana gelecek %10'luk bir kaybın özsermayesini yok etmesi anlamına gelir.

Risksiz ABD Hazine bonoları ve ipotekler 2022'de değerlerinin yaklaşık %20'sini kaybetti. Silicon Valley Bank için yeni mevduat toplamak mümkün olmadığından, varlıklarını satmak ve öz sermaye tamponundan daha büyük kayıpları kabul etmek zorunda kaldı.

Dijital Bankaya Hücumlar

Bankaya hücumlar, yüksek kaldıraçlı bankacılık sektörü için tehlikelidir. Fed de bu yüzden bankaları desteklemek için hızla harekete geçti. Ayrıca, bankaya hücumlar genellikle psikolojik olaylardır ve rasyonel olmaları gerekmez. Temel açıdan sağlam olan First Republic'i bu kampa koyuyoruz.

Bir bankanın gelece4ğine ilişkin endişeler hızla çığ gibi büyüyerek temerrüde dönüşebilir. Önceki bankaya hücumların aksine, mevduat sahipleri saniyeler içinde bir bankadan 7/24 para transfer edebilirler. Dijital bir bankaya hücumun sonucu olarak, müşterilerinin günler içinde mevduatlarının dörtte birini temsil eden yaklaşık 42 milyar doları çekmesiyle Silicon Valley Bank çöktü.

Finansal krizin aksine, bugünün banka sorunları kredi kayıplarının değil, daha yüksek faiz oranlarının/düşük tahvil fiyatlarının bir sonucu. Fed, banka düzenleyicileri ve birçok banka, 2008 yılında yürürlüğe giren hatalı muhasebe kurallarının bir sonucu olarak, yüksek faiz oranları nedeniyle düşen tahvil fiyatlarını yeterince dikkate almamıştır. Faiz oranı riskinden korunmak muhasebe açısından maliyetliydi ve bu nedenle birçok bankanın yönetimi tarafından tam olarak teşvik edilmedi.

Buradan çıkarılacak en önemli sonuç, bankaya hücumların ve kaldıracın tüm bankaların ve dolayısıyla banka hissedarlarının üstlendiği riskler olduğudur. Bankaya hücumlar her zaman rasyonel değildir. Görünüşe göre mevduat sahiplerini bazı bankalardan para çekmeye iten banka temelleri değil, düşen hisse senedi fiyatları.

Geçmiş Performans

Yatırım her zaman bir risk-ödül önermesidir. Neredeyse her risk alınmaya değerdir, ancak yalnızca doğru fiyatta. Dolayısıyla banka risklerinin daha iyi anlaşılmasıyla birlikte, banka sektörünün tarihsel performansı risk almayı gerektiriyor mu?

Aşağıdaki grafik KBW Bank Hisse Senedi Endeksi ile S&P 500 ve defnasif S&P Kamu Hizmetleri (NYSE:XLU) ve Temel Tüketim (NYSE:XLP) Endeksi'nin fiyat getirilerini karşılaştırmaktadır. 1997 yılından bu yana KBW banka hisse senedi endeksi %40,03 veya yıllık %1,47 getiri sağlayarak piyasanın ve yukarıda bahsedilen defansif sektörlerin oldukça altında kalmıştır. Daha da çarpıcı olanı, 1997'den bu yana risksiz ABD 2 Yıllık Hazine bonosunun ortalama getirisi %4,98 ile riskli banka hisse senetlerinin getirisinin üç katından fazla olmuştur.

Özet

Bankacılık risklidir ve rasyonel ve irrasyonel bankaya hücumlara maruz kalabilir. Bu, yatırımcıların banka hisselerinden kaçınması gerektiği anlamına gelmez. Bunun yerine, potansiyel banka hissedarları, beklenen getirilerin bir bankanın kaldıracını, risk alma derecesini ve riskten korunmayı hesaba katıp katmadığını ve mevduatlarının gerçekten ne kadar yapışkan olduğunu dikkatlice değerlendirmelidir.

Her işte olduğu gibi, iyi bankalar ve kötü bankalar vardır. Örneğin JP Morgan çok iyi yönetildiğini kanıtlamıştır. Finansal kriz sırasında kredi kayıplarına karşı iyi bir koruma sağladılar. Bu risk farkındalığı ve riskten korunma çevikliği, sorunlu kurumlardan yüksek iskontolarla varlık satın almalarını sağladı. Benzer şekilde, son bankacılık krizinden de faydalanıyorlar. JP Morgan hisseleri 1997'den bu yana %700'ün üzerinde artış gösterdi. Bu performans hem bankacılık endeksinin, hem de S&P 500'ün performansını geride bırakıyor.