2021'deki güçlü rallinin ardından, Advanced Micro Devices (NASDAQ:AMD) hisseleri enerjilerini kaybetmiş gibi görünüyor. California merkezli çip üreticisi bu yıl şimdiye kadar piyasa değerinin yaklaşık %22'sini kaybetti.

Ancak bu keskin düşüş akıllara şu soruyu getiriyor: Bu gerileme artık aşırıya mı kaçtı?

AMD'nin, makro ekonomik koşulların yüksek büyümeli hisseler için giderek zorlaştığı dönemlerde alınacak en iyi hisselerden biri olmadığı kesin.

Fed, enflasyonun son 40 yılın zirvesine ulaştığı bu dönemde parasal gevşeme politikasını tersine çevirmeye hazırlanıyor. Ek olarak, Rusya'nın Ukrayna'yı işgali ve bunun küresel emtia arzı üzerindeki etkisi, küresel ekonomiyi bir resesyona iterek tüm ürünlere yönelik talebi baskılayabilecek bir şok faktörü.

Ancak AMD yatırımcıları için iyi haber şu ki; bu makro riskler dışında şirket büyüme çizgisini koruyor ve istikrarlı bir şekilde en büyük rakibi Intel'den (NASDAQ:INTC) pazar payı kapmayı sürdürüyor.

Çip üreticisinin yayımladığı ilk çeyrek sonuçları oldukça güçlüydü ve AMD'nin Intel'in kârlılık seviyelerine ulaşmaya çok yakın olduğunu gösterdi ki bu yalnızca birkaç sene önce hayal bile edilemeyen bir şeydi.

AMD Şubat ayında yatırımcılara, üretim maliyetlerinin çıkarılması sonrasında gelirlerin kalan yüzdelik kısmını ifade eden brüt marjının bu yıl yaklaşık %51 civarında olacağını söyledi. Bu da neredeyse Intel'in %53'lük beklentisine denk. Beş yıl önce Intel %63'ün üzerinde, AMD ise yalnızca %31'lik bir marja sahipti.

Ek olarak, AMD için çip üretimi yapan Taiwan Semiconductor Manufacturing'in (NYSE:TSM) kaydettiği ilerlemeler şirketin bilgisayar, oyun konsolu ve veri merkezi alanlarındaki rekabetçi gücünü artırarak, Intel'in uzun süredir sahip olduğu lider pozisyonu daha da zorluyor.

Veri Merkezlerinden Güçlü Talep

Intel'in üretim sürecinde art arda hatalar yaparak piyasaya yeni çipler sunmada geriye düştüğü bir dönemde, üretimi TSM'ye aktarma stratejisi AMD'ye yardımcı oldu. Geçtiğimiz ay paylaşılan çeyreklik sonuçların ardından, AMD CEO'su Lisa Su analistlere yeni ürünlerin giderek popülerleşmesiyle birlikte AMD'nin pazar payını artırma yolunda devam ettiğini söyledi.

AMD'nin, Alphabet (NASDAQ:GOOGL) ve Amazon (NASDAQ:AMZN) gibi şirketlerin kullandığı çipleri de içeren veri merkezi satışları, geçtiğimiz yıl 2020'ye kıyasla ikiye katlandı. Son kazanç raporunda, AMD veri merkezlerinde Epyc sunucu çiplerini kullanan bulut müşterilerinden gelen talebin artışta olduğunu belirtti.

AMD aynı zamanda, oyun bilgisayarlarındaki harici ekran kartlarının en büyük ikinci üreticisi konumunda. Şirket aynı zamanda Microsoft'un (NASDAQ:MSFT) Xbox ve Sony'nin (NYSE:SONY) PlayStation konsollarında kullanılan ekran kartlarının da tedariğini yapıyor. Rapor sunumunda, AMD iki oyun konsoluna yönelik talebin "diğer tüm nesilleri geride bıraktığını" söyledi.

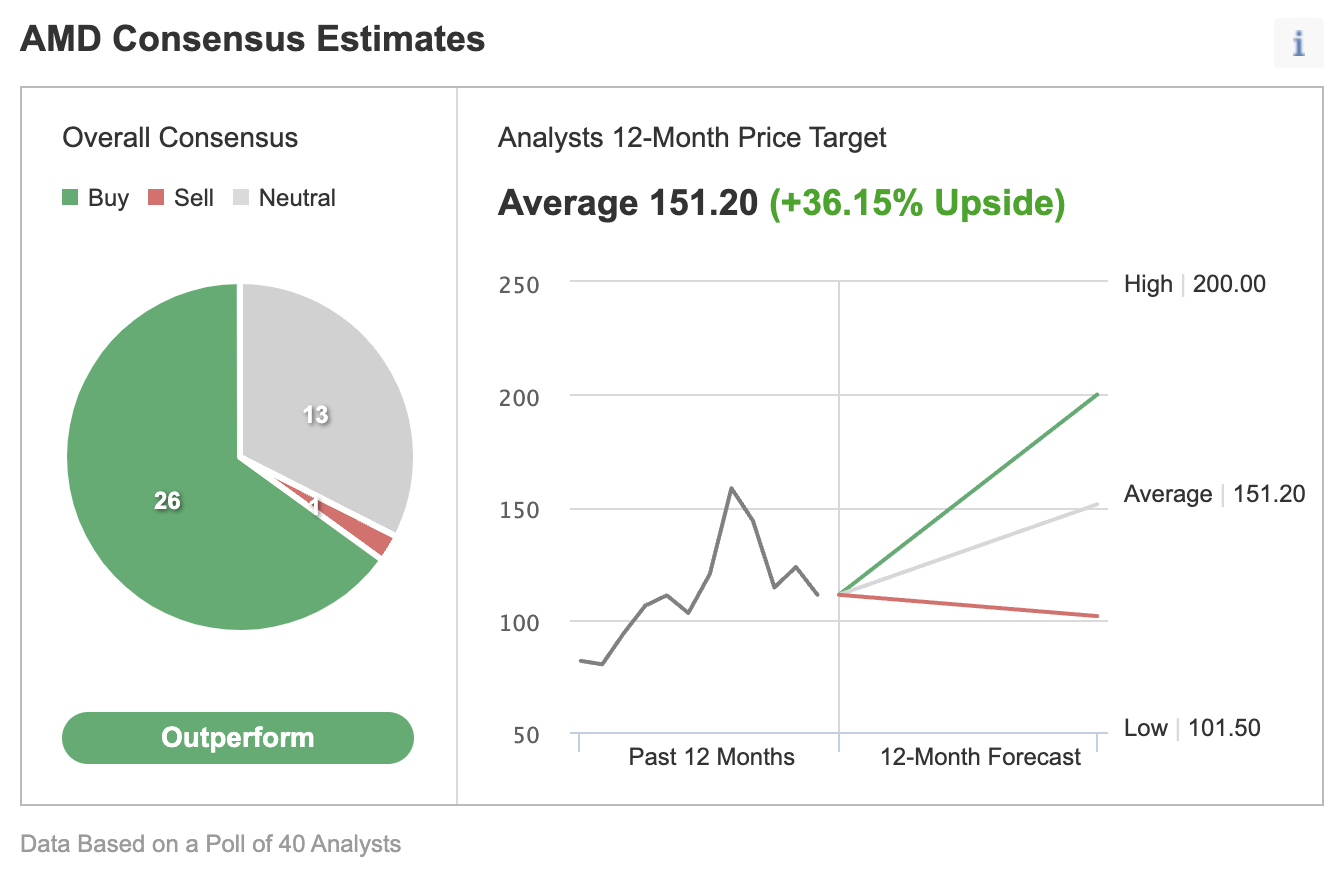

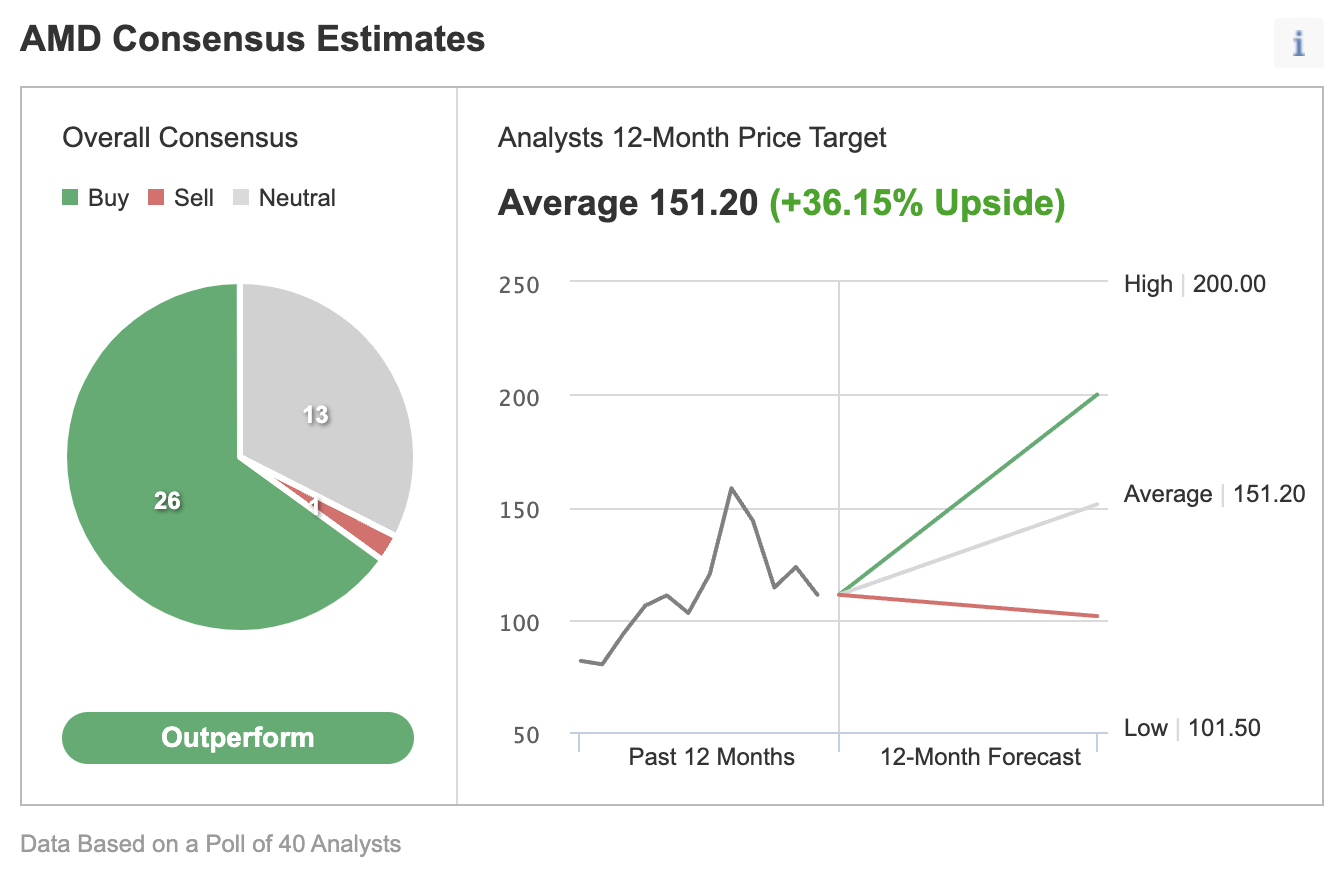

Bu güçlülük sebebiyle, birçok analist son haftalarda AMD hissesine yönelik tahminlerini yükseltti. Investing.com'un anketine katılan 40 analistin 26'sı hisse için 'yüksek performans' derecesi verirken, 12 aylık fiyat hedefi mevcut seviyeden %36,15'lik bir artışa işaret ediyor.

Kaynak: Investing.com

Yatırım şirketi Bernstein da çip üreticisine yönelik derecesini 'piyasa performansı'ndan 'piyasa üzeri performans'a yükseltti ve hissenin reddedilemeyecek kadar cazip olabileceğini söyledi:

"Yönetimde başarılı adımların atılması, kâr gücünün artması ve son dönemdeki gerilemenin değerlemeyi cazip hale getirmesiyle birlikte, neredeyse 10 yıldan sonra ilk kez tetiği çekiyoruz."

Bernstein AMD hissesine yönelik fiyat hedefini 150 dolarda tuttu ki bu da hissenin Salı seansını kapattığı seviyenin neredeyse %43 üzerinde:

"Müthiş bir şekilde, şirketin uygulama süreci yalnızca iyileştirmeler sağladı. İleriye dönük hisse başına kâr tahminleri, birkaç ay önceki zirveden bu yana neredeyse %30 yükseldi hissedeki düşüşün %100'ünden fazlası için gerekçe olarak ileriye dönük fiyat-kazanç oranının neredeyse %50 düşüşü gösterilebilir."

Sonuç

Mevcut makro riskler dışında, diğer tüm faktörler AMD için iyi gidiyor gibi görünüyor. Bize göre, hissedeki mevcut zayıflık uzun vadeli yatırımcılara pozisyonlarını oluşturmaları için bir fırsat sunuyor. Bununla birlikte, hissenin yatırımcılara küresel ekonominin farklı bir yol izlediği geçtiğimiz yıldakine benzer aşırı yüksek getiriler sunma ihtimali düşük.