Yarı İletken endüstrisi 2023 yılında yapay zeka sektörünün hızlı büyümesine paralel olarak çip talebine bağlı olarak dikkate değer bir ilerleme kaydetti. Bu durum yüksek performanslı çip üretimi gerçekleştiren Nvidia ve AMD’nin sık sık yan yana anılmasını sağladı.

Yapay zeka hayatımızın her alanına çok hızlı bir şekilde kanalize olurken sistemin çalışmasını sağlayan çipleri üreten şirketler de gelirlerini önemli ölçüde artırıdı. Çip üreticisi şirketlerin hisseleri de artan taleple birlikte yıl boyunca dikkate değer kazançlar elde etti.

Çip üretiminde pazar payı hakimi olan Nvidia’nın hisseleri yılbaşından bu yana %230’u aşan değer artışı kaydetti. Advanced Micro Devices (AMD) payları ise 2023 yılı sonu yaklaşırken %112 değer artışına sahip. Pazar lideri olan Nvidia, GPU işindeki tecrübesinin vermiş olduğu avantajla yapay zeka sektörüne çok daha hızlı hakim olarak bir adım öne geçmeyi başardı. Bunun yanında daha küçük çaplı rakibi AMD ise 2023 yılında kurduğu önemli iş birlikleriyle adından söz ettirken önümüzdeki yıl pazar payını artırma potansiyeli olan daha güçlü bir çip setini piyasaya sürmeye hazırlanıyor.

Yapay zeka sektörünün önümüzdeki yıllarda daha rekabetçi hale geleceği aşikarken çip üreticilerinin bu alandaki talebi karşılamak adına benzer bir rekabete girmesi olası gözüküyor. Bu rekabet yarı iletken endüstrisinin büyümesine katkı sağlayacak olup uzun vadeli yatırımcıların portföylerinde çip üretici şirketlere daha fazla pay ayıracağını görmek şaşırtıcı olmayacaktır. Peki, 2024 yılında AMD, iddialı ürünüyle pazar payı artırmaya devam edebilecek mi?

Nvidia’nın şu an yapay zeka tarafından kullanılan çip pazarında %80’in üzerinde büyük bir pazar payına sahip olduğu biliniyor. Ancak yapay zeka şirketleri büyümeye devam ediyor ve kendi ürünlerini geliştirmeye başlayan şirket sayısı artmaya devam ettikçe çip pazarındaki büyümeye bağlı olarak Nvidia’nın pazar payını koruma konusunda zorlanacağı görülebilir. Öyle ki AMD, son birkaç ayda elde ettiği başarılarla 2024 yılında adından daha fazla bahsettireceğinin sinyallerini verdi.

Son olarak Meta ve Microsoft gibi teknoloji devleri AMD’nin Instinct MI300X yapay zeka çipini kullanma niyetlerini açıklarken bu alanda Nvidia’ya olan bağımlılığı azaltmak adına kritik bir hamle yaptılar. AMD, bu avantajı iyi kullanabilir ve Nvidia’ya alternatif olabilecek ideal performansta ve daha uygun maliyetli teklifler sunabilirse 2024 yılında güçlü bir büyüme performansıyla karşımıza çıkabilir. AMD, önümüzdeki yıl MI300X çip serisinin son modeli ve şimdiye kadarki en güçlü GPU olarak iddia ettiği ürününü piyasaya sürecek.

AMD’nin pazarını büyütme konusunda bir diğer avantajı ise ürün çeşitliliği. Geniş bir ürün yelpazesine sahip olan AMD, yapay zekaya odaklı faaliyet gösteren büyük rakibine kıyasla sektörde bir sorun olması durumunda daha dirençli kalabilecek gelir kollarına sahip.

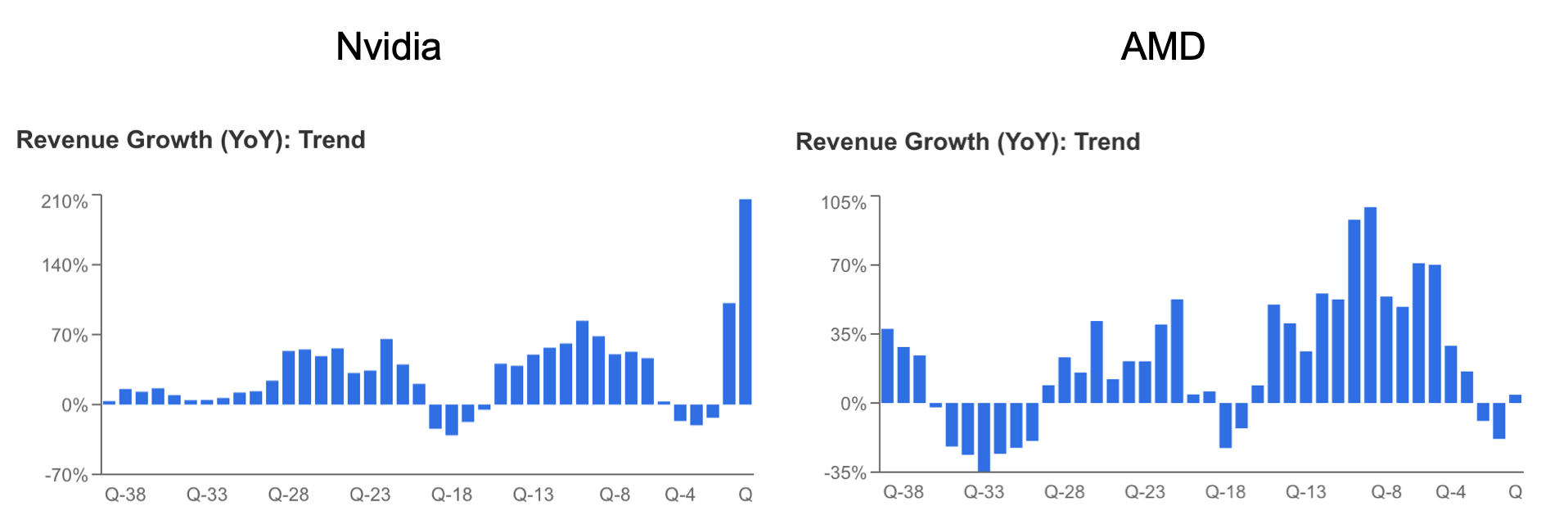

Yine de Nvidia, AMD’nin yaklaşık 4 katı olan 1,2 trilyon dolar piyasa değeriyle ve güçlü finansallarıyla piyasada oluşabilecek dalgalanmalara karşı sağlam bir yapıya sahip. Nvidia, ayrıca son çeyrek finansal raporunda 18,1 milyar dolar ile gelirini yıllık bazda %205,5 oranında artırmayı başardı. Gelir büyümesindeki ana faktör ise tahmin edileceği üzere yapay zeka çip satışlarındaki %280’i bulan artış oldu.

Buna kıyasla AMD, 5,8 milyar dolar çeyreklik gelir elde ederken yıldan yıla %4,2 gibi çok daha mütevazı bir gelir büyümesi kaydetti. Diğer yandan AMD’nin yapay zeka hissesi alanında gelişmekte olan bir şirket olarak daha ucuz olması beklenirken Nvidia, pazardaki büyüklüğüne karşılık finansal açıdan daha cazip olduğunu gösteren bazı verilere sahip.

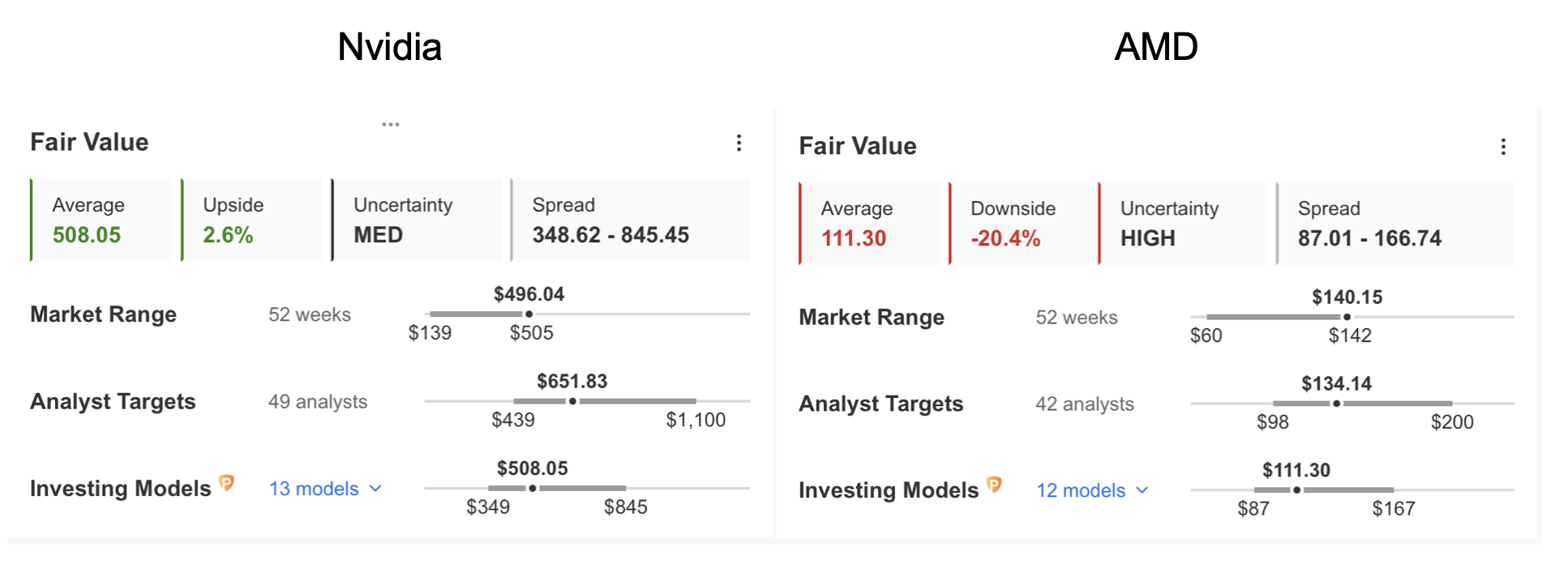

Örneğin InvestingPro adil değer analiziyle iki şirketin finansal modellemeye göre fiyat tahmini karşılaştırıldığında Nvidia’nın adil değerine yakın seyrettiği görülüyor. AMD payı ise %20 oranında aşırı değerli olarak gözükürken bir yıl içinde 110 dolar seviyesine doğru bir düzeltme yapabileceği tahmini ortaya çıkıyor.

Bu arada InvestingPro platformunda adil değer analiziyle önemli finansal modeller fiyat bazında hesaplanarak şirketlerin finansal yapısına göre karşılaştırılabilir bir fiyat tahmini sunulur. Bu şekilde şirketlerin rasyolarını tek tek inceleyerek analiz etme zahmetin de kurtulmuş olursunuz.

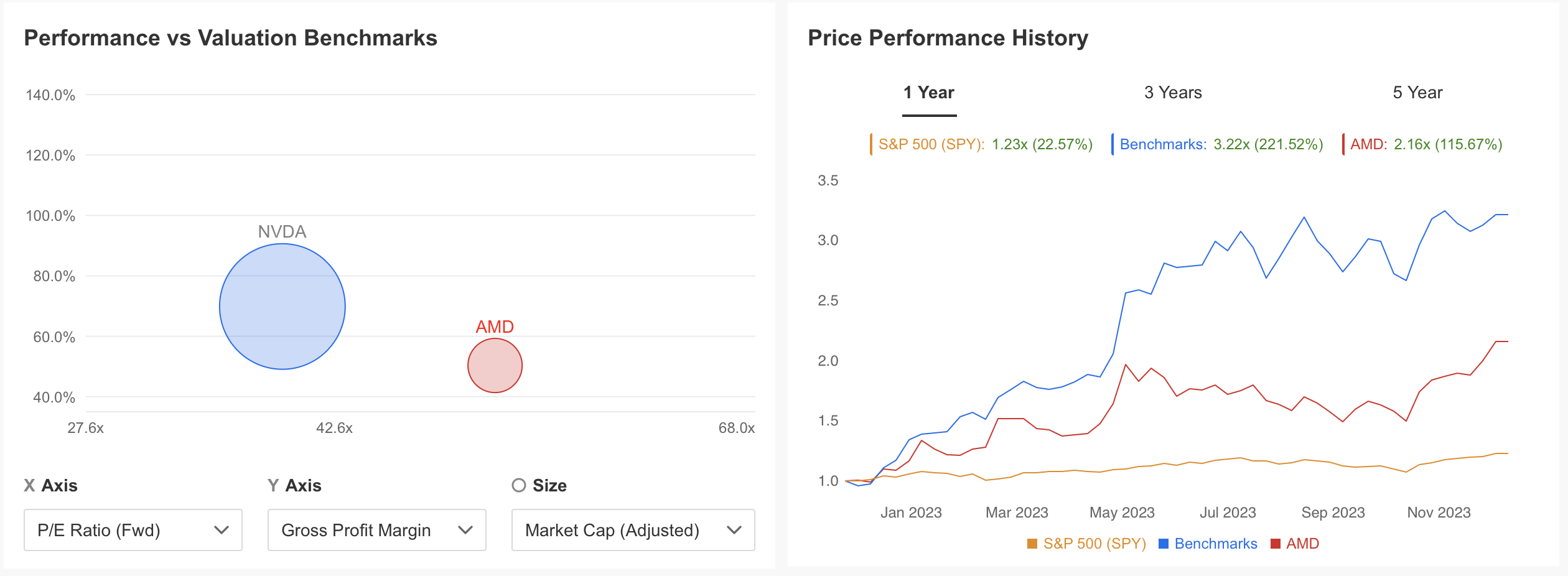

Her iki çip üreticisini de brüt kâr ve fiyat/kazanç oranına göre kıyaslarsak adil değer analizine benzer bir görünümle karşılaşıyoruz. Nvidia brüt kâr marjıyla daha iyi bir konumda bulunurken piyasa değeri büyüklüğüne rağmen fiyat/kazanç oranına göre AMD’den daha ucuz görünüyor.

Bunun yanında her iki hissenin de S&P 500’ün oldukça üzerinde bir getiri sağladığı da grafikte görülebilir.

Son olarak mevcut finansal durumu göre InvestingPro’nun şirket özetine göz attığımızda AMD’nin avantajlı görülen yanları;

- Serbest nakit akışının net kârın üzerinde olması

- 2023 yılında net kâr artışı beklentisi

- Likit varlıkların kısa vadeli yükümlülüklerin üzerinde olması

öne çıkıyor.

Şirketin dezavantajlı olduğu kalemler ise;

- Hisse başına kârının düşüş eğiliminde olması

- Yüksek fiyat/kazanç oranı

- Son 3 aydaki yükselişe göre aşırı alım bölgesine ulaşması

- Hisse volatilitesinin yüksek seyretmesi

olarak görülüyor.

NVDA payı için ise volatil hareket etmesi tek olumsuz yön olarak dururken şirketin öne çıkan özellikleri şu şekilde özetleyebiliriz:

- Gelir büyümesinin ivme kazanması

- Güçlü kazançları ile yüksek temettü ödeme potansiyeli

- Net kârda yıllık büyüme

- Kısa vadedeki kâr büyümesine göre düşük fiyat/kazanç oranı

- Sektör lideri olması

Sonuç olarak yapay zeka sektörünün itici güç olduğu yarı iletken endüstrisinde Nvidia ve AMD yıllar boyunca yüksek potansiyellerini koruyacak şirketler olarak karşımıza çıkıyor. Temel analiz baz alındığında Nvidia, AMD’ye göre bariz şekilde öne çıkan şirket konumunu koruyor. Ancak AMD, bu yılki hazırlık aşamasının ardından önümüzdeki yıl büyüme politikasını etkin şekilde yönetebilirse Nvidia’nın 2023 yılı performansına benzer bir hamle yapma potansiyeline sahip gibi duruyor.

Hisse senetlerinin borsa verileri, adil değeri, sağlık durumu ve profesyonel grafikler başta olmak üzere yatırımlarınızdan kazançlı çıkmanıza yardımcı olacak tüm araçlar InvestingPro’da. Katılmak için tıklayın.

Feragat: Yazarımız bu hisselerden herhangi birine sahip değildir. Tamamen eğitim amaçlı hazırlanan bu içerikler, yatırım tavsiyesi kapsamında değerlendirilemez.