- Perşembe günü açıklanacak olan Eylül ayı TÜFE raporunun, Ağustos ayındaki %3,7'lik orana kıyasla yıllık enflasyonun %3,6 arttığını göstermesi bekleniyor.

- Genel olarak trend daha düşük olsa da verilerin enflasyonda yeni bir artış riskini vurgulayacağına inanıyorum.

- Bu nedenle TÜFE'nin yükseldiği dönemlerde sahip olunabilecek en iyi hisse senetlerinden bazılarını belirlemek için InvestingPro hisse senedi tarayıcısını kullandım.

- Mevcut piyasa oynaklığını yönetmek için uygulanabilir yeni ticari fikirler mi arıyorsunuz? InvestingPro üyeleri her türlü iklimde yollarını bulmak için özel fikirlere ve rehberliğe sahip olur.

ABD hisse senedi yatırımcıları, son haftalarda yalpalayan rallinin kısa vadeli yolunu belirleyebilecek olup merakla beklenen enflasyon verileri̇ne odaklanıyor.

Yaz aylarında bir ara Ocak 2022'deki tüm zamanların en yüksek seviyesine %4 yaklaşan gösterge tahvil S&P 500, kısıtlayıcı faiz oranlarının beklenenden daha uzun süre yürürlükte kalacağı endişeleriyle baskı altına girdi.

Veriler öncesinde Investing.com'un Fed Faiz Görüntüleme Aracına göre finansal piyasalar, Fed'in Kasım ayında faiz oranlarını mevcut seviyelerde tutma olasılığını %88, çeyrek puanlık bir faiz artırımı olasılığını ise %12 olarak görüyor.

Aralık ayı için ise duraklama ihtimali %70, faiz artırımı ihtimali %30 olarak fiyatlanıyor.

ABD Merkez Bankasının verilere bağımlı olması nedeniyle yatırımcılar, Fed'in bundan sonra ne yapacağını değerlendirmeye çalışırken TÜFE verileri ekstra önem kazanıyor.

Ne Bekleniyor?

ABD hükümeti, Eylül ayı TÜFE raporunu paylaşacak ve rakamlar büyük olasılıkla fiyatların Fed'in %2'lik hedef aralığıyla tutarlı olduğunu düşündüğünden çok daha hızlı artmaya devam ettiğini gösterecek.

Investing.com'a göre tüketici fiyat endeksinin, Ağustos ayında %0,6 arttıktan sonra aylık bazda %0,3 artması bekleniyor. Manşet yıllık enflasyon oranının bir önceki ayki %3,7'lik yıllık hızından yavaşlayarak %3,6'ya yükseldiği görülüyor.

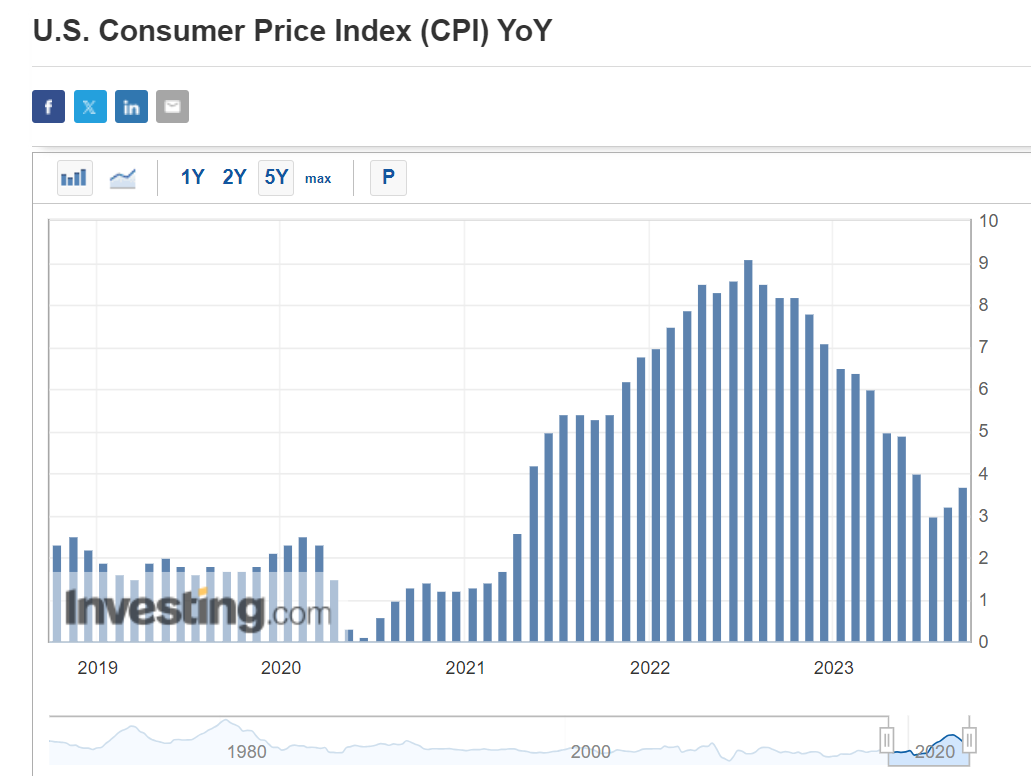

TÜFE geçen yaz %9,1 ile son 40 yılın en yüksek seviyesine ulaşmış ve o zamandan bu yana istikrarlı bir düşüş trendi izlemiştir. Yine de rakamlar, Fed'in sağlıklı olarak değerlendirdiği tempoya göre çok daha hızlı bir şekilde yükselmeye devam ediyor.

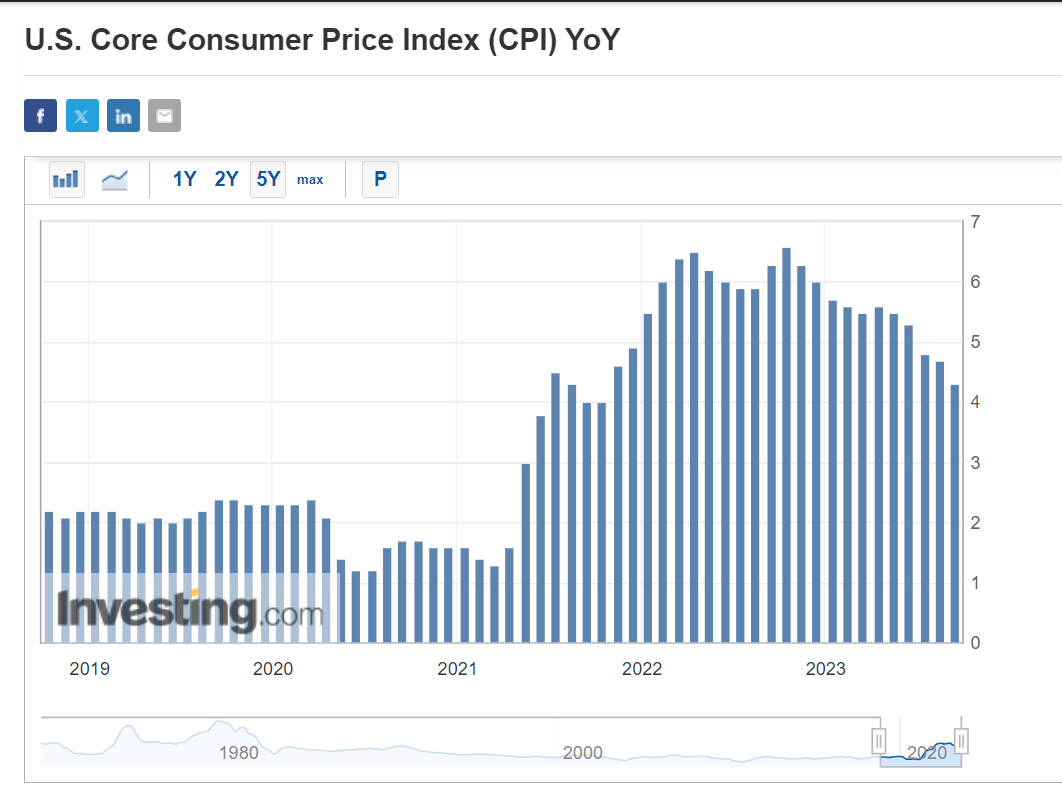

Bu arada gıda ve enerji fiyatlarını içermeyen Eylül ayı çekirdek TÜFE endeksinin, aylık bazda %0,3 artarak Ağustos ayındaki artışla aynı seviyeye gelmesi bekleniyor. Yıllık bazda ise tahminler, Ağustos ayındaki %4,3'lük okumaya kıyasla %4,1'lik bir kazanç öngörüyor.

Çekirdek rakam, enflasyonun gelecekteki yönüne ilişkin daha doğru bir değerlendirme sağladığına inanan Fed yetkilileri tarafından yakından takip edilir.

Genel olarak eğilim daha düşük olsa da verilerin enflasyonda yeni bir artış riskinin önemli olduğunu vurgulayacağına inanıyorum. Manşet enflasyonun %3,8 veya üzerinde gerçekleşmesi halinde, artan tüketici fiyatlarıyla mücadele çabalarını sürdürmesi yönünde Fed'in üzerinde baskı oluşacaktır.

Fed geçen ay gösterge faiz oranını değiştirmedi ve merkez bankasının enflasyona karşı süregelen mücadelesi henüz sona ermemiş gibi görünürken şahin bir ton kullandı.

FOMC yetkilileri, 2023 yılı sonuna kadar 25 baz puanlık bir faiz artırımı daha öngördüklerini ve Fed fonları hedef oranının %5,50-%5,75 aralığında zirveye ulaşacağını söyledi.

Fed Başkanı Jerome Powell, toplantı sonrası basın toplantısında, "Uygun olması halinde faizleri daha da artırmaya hazırız ve enflasyonun hedefimize doğru sürdürülebilir bir şekilde düştüğünden emin olana kadar politikayı kısıtlayıcı bir seviyede tutma niyetindeyiz." dedi.

Gerçekten de enerji ve gıda emtia fiyatlarında devam eden yükseliş nedeniyle bazı enflasyon alarmları yeniden çalmaya başladı. Yakıt ve gıda maliyetlerindeki kalıcı bir artış, enflasyondaki ilerlemeyi çözerek Fed'i, faiz artırım kampanyasını şu anda beklenenden daha uzun süre devam ettirmeye zorlayabilir.

Önemli çıkarımlar

Fed'in üzerinde çok az etkisi olan, petrol ve gıda fiyatlarındaki artış, enflasyon üzerinde daha fazla etkiye sahip olabilir. Önümüzdeki aylarda TÜFE'nin potansiyel olarak toparlandığını ve manşet rakamın %5'e doğru yükseldiğini görmek beni şaşırtmayacak.

Bu nedenle mevcut ortamın, Fed'in politika değişikliğine gideceğinin bir göstergesi olmadığı ve politika yapıcıların, enflasyon konusunda görevlerini tamamladıklarını ilan etmeleri için önlerinde uzun bir yol olduğu görüşündeyim.

Bu durumu dikkate alırsak inatçı enflasyon, Fed'i, faiz oranlarını şu anda öngörülenden daha uzun süre yüksek tutmaya zorlayabilir.

Şimdi Ne Yapmalı?

Belirsiz makro zeminde başarılı bir şekilde ilerlemenize yardımcı olmak için InvestingPro aracını kullanarak enflasyonun istikrarlı olarak yüksek seyrettiği dönemlerde sahip olunabilecek en iyi hisse senetlerinden bazılarını belirledim.

Listeye giren en önemli isimler şaşırtmayacaktır:

- Google'ın ana şirketi Alphabet (GOOGL)

- Meta Platforms (META)

- Berkshire Hathaway (BRKa)

- UnitedHealth Group (UNH)

- ExxonMobil (XOM)

- Johnson & Johnson (JNJ)

- Chevron (CVX)

- Cisco (CSCO)

- Caterpillar (CAT)

- Qualcomm (QCOM)

- Deere (DE)

İzleme listeme giren hisse senetlerinin tam listesi için InvestingPro ile 7 günlük ücretsiz denemenizi başlatın.

Zaten bir InvestingPro abonesiyseniz, seçimlerimi buradan görüntüleyebilirsiniz.

***

Açıklama: Bu yazının yazıldığı sırada, ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) ve ProShares Short Russell 2000 ETF (RWM)aracılığıyla S&P 500, Nasdaq 100 ve Russell 2000 'da kısa pozisyondayım. Ayrıca, Energy Select Sector SPDR ETF (XLE) ve Health Care Select Sector SPDR ETF (XLV) üzerinde uzun bir pozisyonum var.

Bireysel hisse senetleri ve ETF'lerden oluşan portföyümü hem makroekonomik ortamın hem de şirketlerin mali durumlarının, devam eden risk değerlendirmesine dayanarak düzenli olarak yeniden ayarlıyorum.

Bu makalede tartışılan görüşler yalnızca yazarın görüşüdür ve yatırım tavsiyesi olarak alınmamalıdır.