2011'e mi döndük?

Bu yılın başlarındaki ABD borç tavanı dramından sonra, bir derecelendirme kuruluşunun ABD'nin notunu tıpkı 2011'deki gibi düşürmesine tanık olduk – o zamanlar S&P idi, bu sefer Fitch.

Bugün bu konu ile ilgili pek çok korkutucu ve korku uyandıran başlıklar okumanız mümkün.

Bunun yerine bu yazıda, bir adım geri atacağız ve ABD'nin kredi notunun düşürülmesinin yatırımcılar ve piyasalar için ne anlama geldiğini mantıklı bir şekilde değerlendireceğiz.

Kredi notunun düşürülmesinin ardındaki nedenlere ilişkin birkaç söz: Fitch, borç tavanına ilişkin uzun süren tartışmaların "yönetişim standartlarında kötüleşme" gösterdiğine dikkat çekti ve derecelendirme kuruluşu ayrıca, ileride hükümet maliyesini daha da zayıflatabilecek bir ekonomik gerileme görüyor.

Aşağıdaki tablo, ABD'nin yıllık 1 trilyon dolara yaklaşan faiz ödemelerini gösteriyor: Korkunç bir tablo... ABD hükümetinin bir hanehalkı gibi kısıtlı bir bütçesi olduğunu düşünüyorsanız.

Ama bu şekilde çalışmıyor.

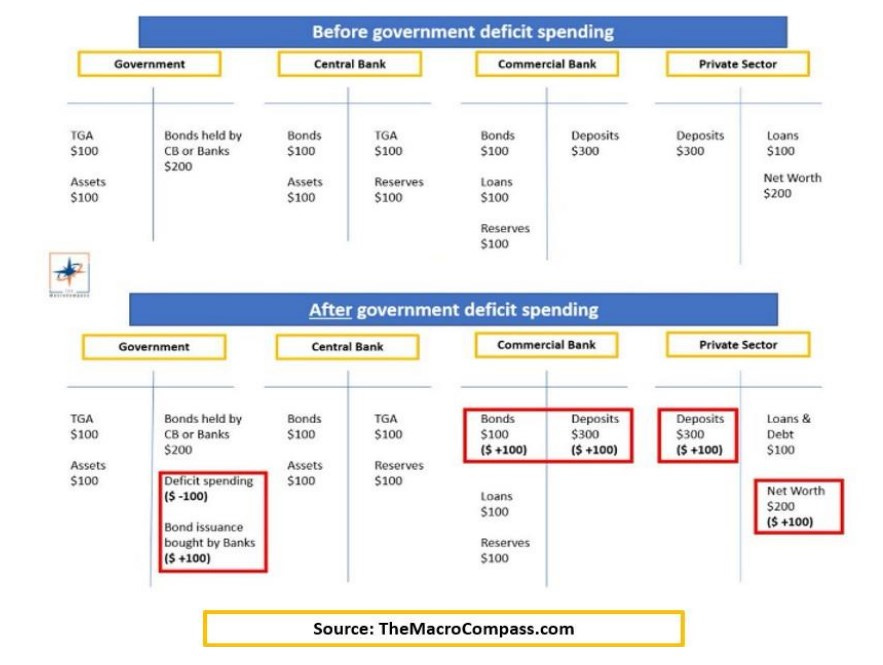

Hükümetin bütçe açığı harcamalarını gerçekleştirmeden önce "para bulması gerekmez": Hükümet, özel sektörün kullandığı parayı veren kurumdur, dolayısıyla bilançosu bizimki gibi çalışmaz.

Açık harcamalar, hükümetin bilançolarında bir delik açar ve net servetimizi artırır. Bu da sistemdeki banka mevduatlarını artırır.

Daha fazla banka mevduatı, sistemde daha fazla banka rezervi anlamına gelir ve hükümet, açık harcamalarını "fonlamak" için tahvil ihraç ettiğinde, piyasa yapıcılar bu rezervleri takas edebilir.

Bunun nasıl çalışabileceğine dair daha fazla adım ve versiyon var, ancak aşağıdaki örnek ana konsepti anlamanıza yardımcı olacaktır: açık harcama özel sektör için para yaratır ve hükümetin para harcamak için "para bulması gerekmez". Hükümet ilk etapta para yaratır.

Bu kavramı tekrarlamak, daha önce gördüğünüz gibi "korkutucu" çizelgeleri aydınlatmak için yararlıdır: evet, hükümetin faiz ödemeleri artıyor, ancak ABD'nin faiz harcamakla para harcamak arasında "seçim yapması" gerekmiyor. reel ekonomi – bilançosu bizimki gibi çalışmıyor.

Kontrolsüz bütçe açığı harcamalarının gerçek sınırlaması enflasyon ve kaynak kıtlığıdır (2021-2022 ana örneği) ve bir haneye özgü bazı bütçe kısıtlamaları değildir.

Fitch Not Düşürmesi Yatırımcıları ve Piyasa Katılımcılarını Nasıl Etkiler?

Kilit nokta, yalnızca Moody's'in ABD için en yüksek notunu koruduğu göz önüne alındığında, ABD hazine tahvillerinin artık AAA yerine AA+ ile ikinci en iyi notuna sahip olmasıdır.

ABD hazine tahvilleri, yüksek notları, likiditeleri, derin repo piyasaları ve sağlam demokratik temelleri/hukukun üstünlüğü nedeniyle dünyada en yaygın kullanılan teminat biçimidir: Not indirimi bunu etkiler mi?

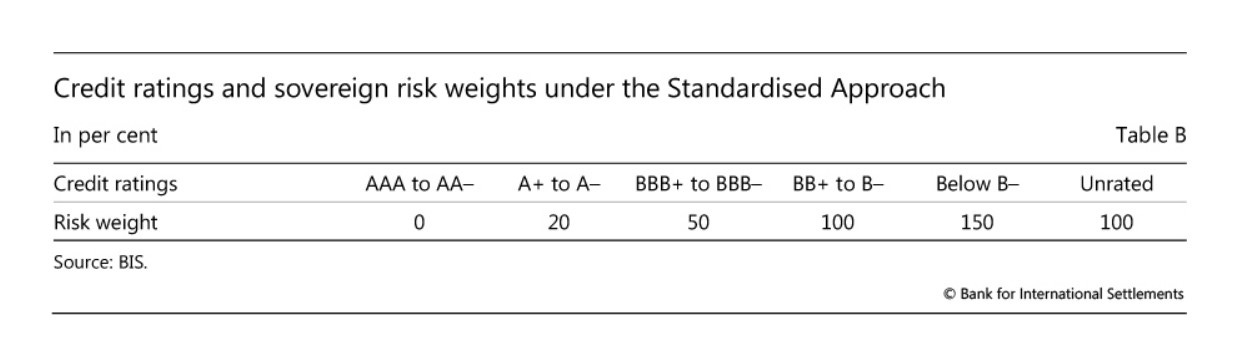

AA+ notunun düşürülmesinin bir fark yaratıp yaratmadığını keşfetmek için güvenli devlet tahvillerine yatırım yaparken farklı kurumsal oyuncuların uyması gereken derecelendirme gerekliliklerine hızlıca bir göz atalım.

Ticari bankalar, Hazine tahvillerinin büyük alıcılarıdır: bunları düzenleyici likit varlıklar (HQLA), teminat olarak ve bazen de yükümlülükleri üzerindeki faiz oranı riskinden korunmak için bir varlık olarak kullanırlar.

10 yıl önce uygulamaya konulan Basel düzenleyici çerçevesi, standart yaklaşımı nedeniyle AAA ve AA- arasında derecelendirilen devlet tahvilleri için %0 sermaye gereksinimine sahiptir. Notun AA+'ya düşürülmesi herhangi bir fark yaratmaz.

Çoğu banka aslında dahili derecelendirmeye dayalı (IRB) bir yaklaşım seçer ve bu durumda çoğu yargı bölgesi, herhangi bir yatırım dereceli yerel devlet tahvili için otomatik olarak %0 risk ağırlığı atayan bir istisna uygular.

Özet: Bankalar için bu not indirimi hiç farketmez.

Emeklilik fonları ve sigorta şirketleri de hazinelerin büyük alıcılarıdır: Hazineleri uzun vadeli yükümlülüklerini (hayat sigortası ödemeleri, emeklilik ödemeleri vb.) karşılamak için uzun vadeli bir varlık ve teminat olarak kullanırlar.

Bir emeklilik fonu için, risk/getiri profiliyle ilgili değerlendirmeler önemlidir. Sadece faiz oranı riskinden korunmak değil, aynı zamanda emeklilik sistemini zaman içinde sürdürülebilir kılmak için uzun vadeli getiriler sağlamaya çalışmak zorundadırlar.

AAA dereceli veya AA+ dereceli ABD hazine tahvilleri yine de riskten korunma kampında veya savunma amaçlı varlık tahsis kampında yer alır ve bir not indirimi fark yaratmaz.

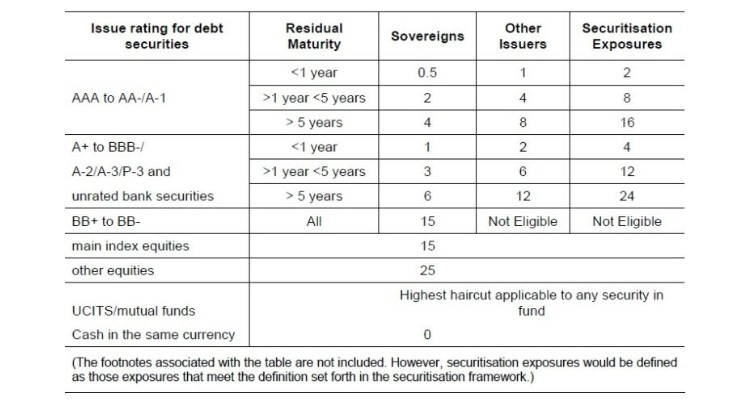

Teminat kullanımı söz konusu olduğunda, emeklilik fonları ve sigorta şirketleri repo piyasasında çok aktiftirler: "nakit" mevduatlarının güvenliğini artırmak için bir bankada bulunan teminatsız nakitlerini teminat karşılığında ödünç verirler. Notun düşürülmesi ABD hazinelerini etkiler mi?

Basel komitesinin bu işlemlerde ödünç verilen/alınan teminatlara uygulanmasını önerdiği önerilen kesintiler şunlardır:

Gördüğünüz gibi, AAA ile AA arasında derecelendirilen tahvillerin tümü aynı grupta yer alır.

Bazı emeklilik fonlarının daha katı teminat talepleri vardır ve yalnızca AAA teminatı kabul eder, ancak yine de Fitch notunun düşürülmesinin marjinal etkisi muhtemelen son derece küçük olacaktır.

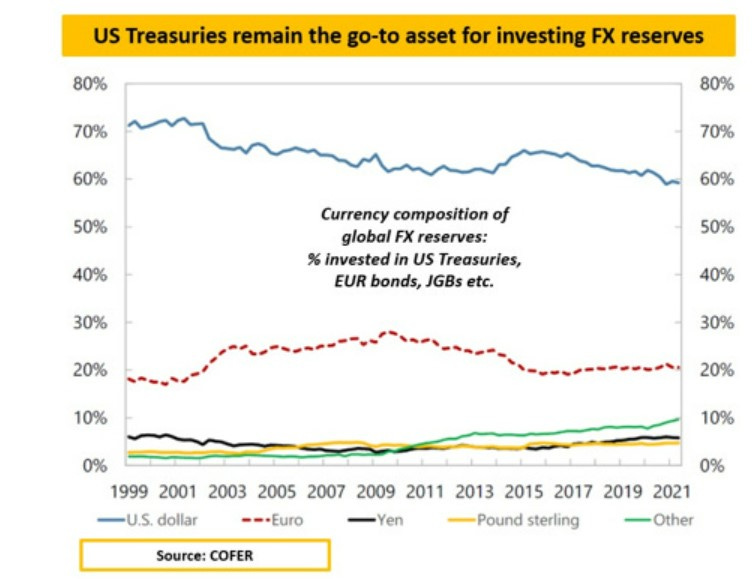

ABD hazine tahvillerinin büyük alıcıları aynı zamanda döviz rezervi yöneticilerini de içerir: ABD doları karşılığında mal satan Çinli veya Brezilyalı şirketler, bu ABD dolarını yerel bankacılık sistemine yatıracak ve bu nedenle Brezilya Bankası ve PBOC, bu ABD dolarını güvenli, likit paraya yatırmaktan sorumlu olacaktır. Nedir bu? Evet, ABD hazineleri.

Döviz rezervi yöneticileri için derecelendirme hususları önemlidir, ancak yine çoğu ülke AAA-AA dereceli hükümetleri aynı risk grubuna koyar.

Daha da önemlisi, küresel işlemlerin %70'inden fazlası hala USD cinsinden olduğundan, bu USD'lerin güvenli ABD hazinelerinde geri dönüştürülmesine yönelik yapısal talep her zaman olacaktır.

Zaten alternatif nedir ki? Halka açık olmayan JGB'ler? Daha küçük bir AAA-AA tahvil piyasasına sahip Avrupa? Likit tahvil piyasası ve demokrasi/hukukun üstünlüğü sorunları olmayan BRICS?

Gördüğünüz gibi, dışarıdaki çoğu kurumsal oyuncu için, bu not düşürmenin onları ABD hazine tahvillerini zorla satma noktasına getirecek maddi bir etkisi yoktur.

Ancak, bununla ilgili gerçekten strese işaret eden bir piyasa göstergesine bakmak istediğinizi varsayalım. Bu ne olurdu?

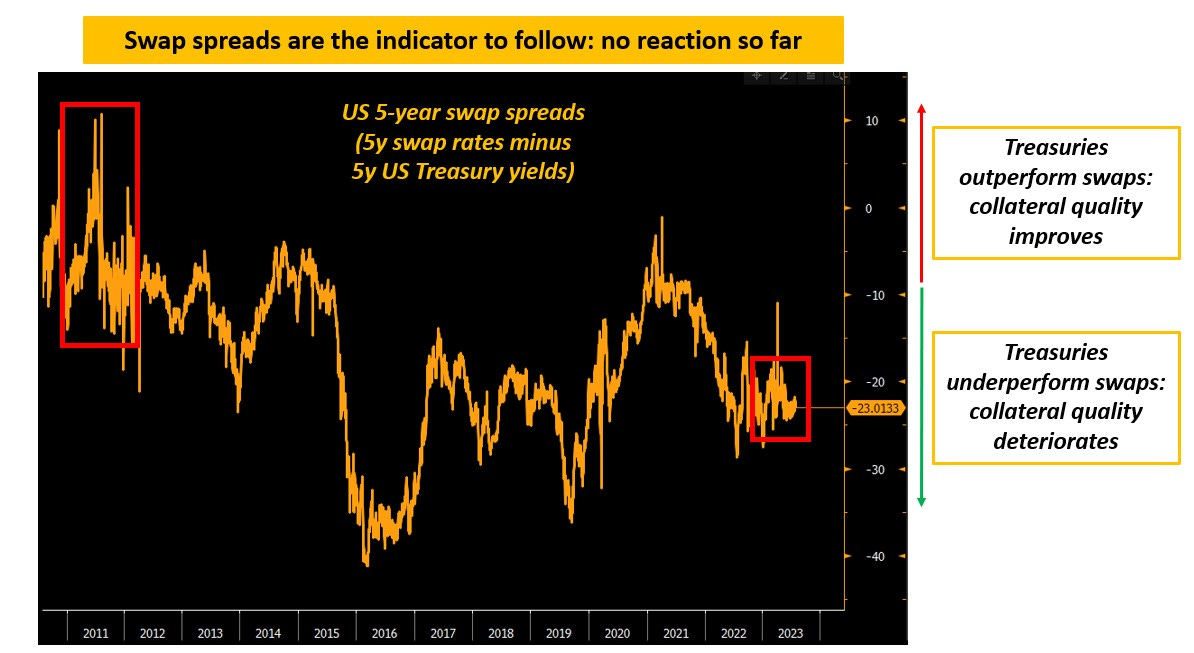

Piyasalar ABD hazine tahvillerinin teminat kalitesi konusunda endişeli olsaydı, bu durum takas spreadlerine yansırdı.

Swap spreadleri, takas oranları ile hazine getirileri arasındaki farktan başka bir şey değildir: OIS takas getirileri, Fed'e güvenli bir şekilde para yatırarak elde edebileceğiniz piyasada ima edilen getiriyi ölçer ve dolayısıyla hazine getirileri bundan hızla saparsa bunun nedeni teminat olabilir. kalite hususları.

Takas spreadlerinin arkasında başka faktörler de var, ancak burada takip edilmesi gereken en temiz şeylerden biri takas spreadleri.

2011'de, 5 yıllık swap marjları, not indirimi çevresinde çok değişkendi, ancak kısa süre sonra istikrar kazandı.

Bugün, şu ana kadar hiçbir tepki almadık.

Kısa vadede piyasalar aşırı tepki verebilir, bu nedenle duyarlılığı ve fiyat hareketini takip etmek oldukça önemlidir, ancak bu yazımızda uzun vadede bu not düşüşünün piyasaları neden fazla etkilememesi gerektiğine değindik.