- Yatırımcıların teknoloji hisselerinden uzaklaşmasıyla birlikte Microsoft hisseleri bu yıl %25 düştü

- MSFT güçlü bir rekabetçi avantaja sahip, kaliteli ve düşük riskli bir teknoloji devi

- Şirketin son yayımladığı sonuçlar hâlâ güçlü bir büyüme modunda olduğunu gösteriyor

- Daha iyi yatırım kararları vermenize yardımcı olacak araçlar, veriler ve içerikler için, InvestingPro+’ı deneyin

Piyasalarda oynaklık arttığında, kaliteli hisseleri diğerlerinden ayırmak daha da zor hale gelir. Mevcut gerileme sürecinde, yatırımcılar ayrım gözetmeksizin her şeyi ellerinden çıkarıyor ve bu yüzden en kaliteli hisselerin bazıları uzun vadeli portföyler için oldukça cazip fiyatlara geriledi.

ABD’nin en değerli ikinci şirketi olan Microsoft da (NASDAQ:MSFT) bu isimlerden biri. Fed’in parasal koşulları agresif bir şekilde sıkılaştırdığı bir dönemde yatırımcıların büyüme hisselerinden uzaklaşması sonucunda, MSFT hissesi bu yıl %25 civarında değer kaybetti.

Mevcut zayıflık öncesinde, hisseler son iki yılda çok güçlü kazanımlar kaydetti. Yalnızca 2021’de, yazılım devi %55’e yakın değer kazanarak Nasdaq 100 endeksinin kaydettiği yükselişi neredeyse ikiye katladı.

Mevcut satışların ne kadar süreceğini kimse bilmiyor, ancak Microsoft hissesinin zayıflık ortamında iyi bir fırsat sunduğuna dair güçlü bir argüman var.

Redmond, Washington merkezli Microsoft güçlü bir rekabetçi avantaja sahip, kaliteli ve düşük riskli bir teknoloji devi. Yazılım şirketi, ekonomik zorluklarla ve enflasyon baskılarıyla başa çıkabilmek adına en iyi pozisyona ve fiyatlama gücüne sahip şirketler arasında.

Microsoft; Office ürünleri, bulut hizmetleri ve oyun gibi çeşitli iş kollarına sahip olduğu için, dijital ekonomide çok güçlü bir pozisyona sahip. Şirketin bulut bilişimi bölümü, hissenin son beş yılda kaydettiği %285’lik yükselişte önemli bir rol oynadı. Bu dönemde, CEO Satya Nadella büyük randa bulut bilişimi pazarına odaklanarak yeni büyüme alanlarına yatırımlar yaptı.

Bazı analistlere göre bu benzersiz kazanç serisi hâlâ devam etmek için yeterli alana sahip. Bu iyimserliğin arkasındaki en büyük faktörlerden biri, sektör genelinde bulut bilişimine doğru yaşanan kaymanın daha yeni başlamış olması.

Microsoft’un girişimlere ve büyük şirketlere bilişim gücü kiralayan Azure bölümü, önümüzdeki yıllarda çok iyi performans kaydetmek için uygun bir pozisyonda. Wedbush Securities’e göre, işletmelerin bulut bilişimi giderlerinin artmasıyla birlikte küresel bulut hizmetleri harcamaları önümüzdeki 10 yıl içinde 1 trilyon dolara yaklaşacak.

Resesyona Karşı Dayanıklılık

Microsoft’un yayımladığı son kazanç raporu, şirketin tedarik zinciri sorunları ile enflasyon baskılarına rağmen hâlâ güçlü bir büyüme modunda olduğunu gösterdi. Bulut bazlı altyapı hizmetleri alanında yalnızca Amazon'un (NASDAQ:AMZN) AWS web hizmetleri grubunun arkasında ikinci sırada bulunan Azure, şirketin mali ilk çeyreğinde %46’lık bir büyüme kaydederek beklentileri karşıladı.

Şirket aynı zamanda gelecekteki gelirin bir ölçütü olan ticari anlaşmalarda da güçlü sonuçlar açıkladı ve Office 365, Microsoft 365 ve Azure’daki bir yıldan uzun süreli anlaşmalar büyümeye katkı yaptı. Sözleşme yenilemeleri, müşterilerin Microsoft’un bulut ürünlerinden ne kadar memnun olduğunu gösteriyor.

Bu güçlülük sayesinde, Microsoft hissesi analistlerin favori seçimleri arasında.

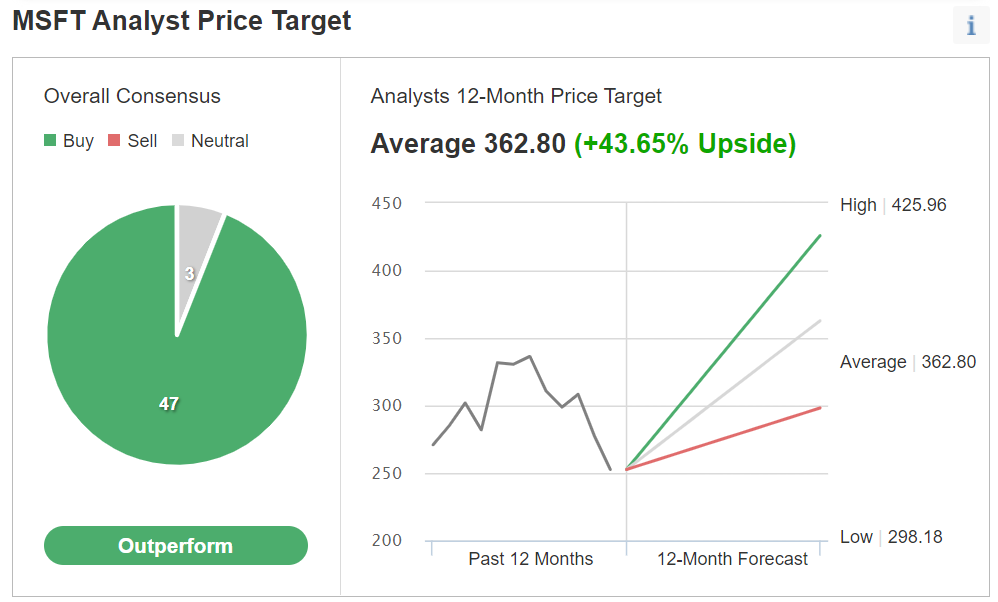

Kaynak: Investing.com

Investing.com’un anketine katılan 50 analistin 47’si hisse için ‘satın al’ derecesi verirken, ortalama fiyat hedefi mevcut seviyeden %44 civarında bir yükseliş potansiyeline işaret ediyor.

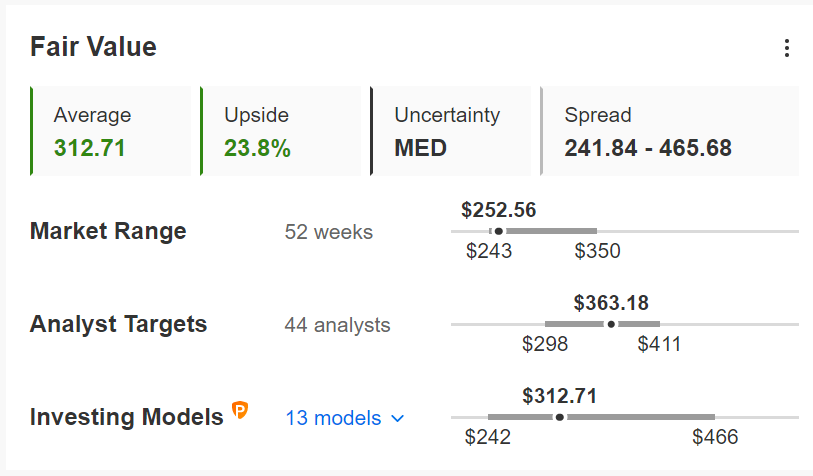

Kaynak: InvestingPro

Benzer şekilde InvestingPro’daki değerleme modellerine göre MSFT hissesi için ortalama adil değer 312,71 dolar ve bu da mevcut fiyatın %24 üzerinde.

RBC geçtiğimiz haftada Microsoft hissesine yönelik ‘yüksek performans’ derecesini yineledi ve şirketin bir resesyonda gücünü koruyacağını söyledi:

“Microsoft yatırımcı ilişkileri bölümüyle sanal bir yatırımcı toplantısı düzenledik. Yaptığımız çıkarımlar: 1) makro/talep yorumunda bir değişim yok ve iş modelinin bir resesyonda gücünü koruyacağına inanıyoruz; 2) maaş artışlarının etkisi minimum seviyede, ve mali 2023’te de marj artışı bekliyoruz.“

Bir diğer yatırım bankası,Barclays de Microsoft’a yönelik ‘ağırlık artır’ derecesini korudu ve şirketin Teams iletişim yazılımının “85 milyar dolarlık bir fırsat“ olduğunu söyledi:

“Son dönemde, yatırımcıların Microsoft Office’in gelecekteki büyüme potansiyeline dair endişelerinin arttığını gördük. Ancak şirketin Teams ile sahip olduğu büyük fırsatın farkına varmak bu endişeleri dindirecektir. Bu fırsat da Microsoft’un yazılım alanında en iyi yatırımlardan biri oluşunu yeniden doğrulayacaktır.“

Microsoft’un güçlü bilançosu ve temettü programı da, mevcut belirsizlik ortamında yatırımcılara bir güvenlik sunuyor. MSFT çeyreklik olarak hisse başına 0,62 dolarlık ödemesiyle yıllık %0,93’lük bir temettü verimine sahip. Ancak 130 milyar doların üzerindeki nakit rezerviyle, şirket hisse geri alımları ve temettü artışlarıyla hissesini desteklemek için yeterli güce sahip.

Microsoft, en büyük iki kredi derecelendirme şirketi olan Moody’s Investors Service ve S&P Global Ratings’den en yüksek AAA derecesini alabilen halka açık yalnızca iki şirketten biri.

Sonuç

Microsoft ve diğer teknoloji devleri mevcut ortamda düşüşlerine devam edebilecek olsa da, bu zayıflık MSFT gibi hisselerde bir alım fırsatı olarak görülmeli. Rekabetçi avantajına karşı neredeyse hiçbir tehlikenin bulunmadığı bir şirkette pozisyon almak için, mevcut zayıflık ideal bir fırsat sunuyor.

Kazandıracak yeni yatırım fikirleri mi arıyorsunuz? InvestingPro+ size profesyonel veriler, araçlar ve analizlerle dünya çapında 135 binden fazla hisse arasında en hızlı büyüyen ya da en büyük fırsatları sunan isimleri bulma imkanı sunuyor. Daha Fazla »