- Hisseler Ekim ayı düşük seviyelerine doğru gerilerken, getiriler bir zamanlar olduğu kadar yüksek değil

- Enflasyon endişeleri resesyon korkularına doğru ilerliyor, bu da hisseler ile Hazine tahvilleri arasındaki performansta bir ayrışmaya neden olabilir

- Klasik 60/40 dağılımının çeşitlendirme avantajları gelecek yıl daha düşük bir enflasyon döneminde daha iyi işleyecektir

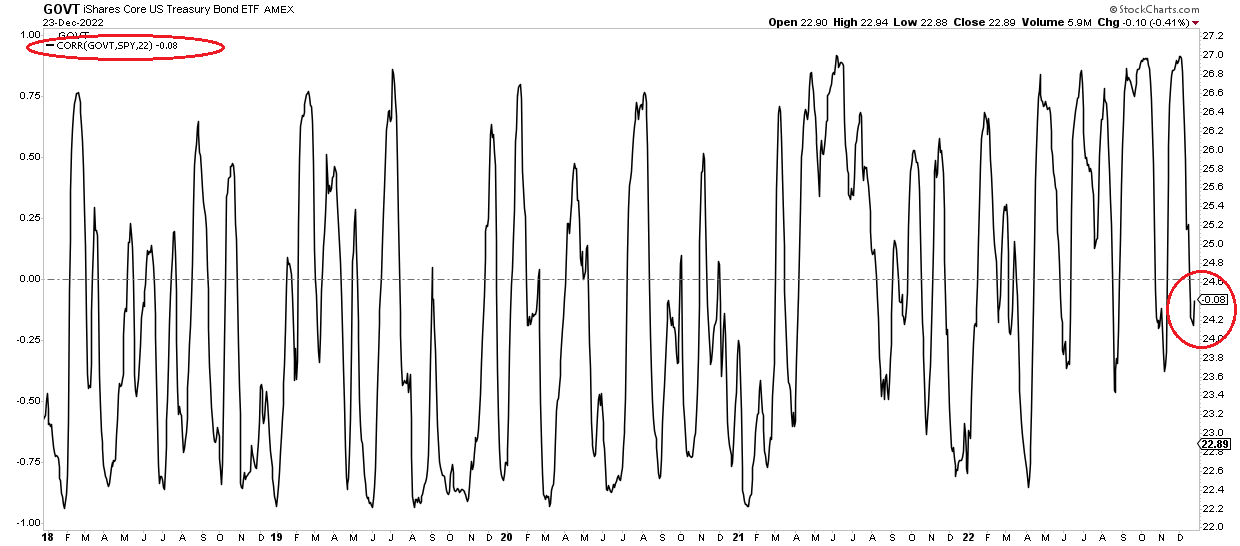

Hem kısa, hem de uzun vadeli yatırımcıları etkileyen önemli bir yatırım teması, 2022 yılında S&P 500 ve Hazine tahvilleri arasında sinir bozucu bir kilitlenme hareketi oldu.

Eskiden ağırlıklı olarak temerrüt riski taşımayan tahviller ile 'uzun tahvil' olmak üzere bir tahvil portföyüne sahip olmak hisselerdeki oynaklıklara karşı bir tampon görevi görürdü.

2022'de durum böyle değildi; faiz oranları yükseldiğinde hisseler genellikle düştü. Yüksek TÜFE raporları, şahin Fed açıklamaları, inatla yüksek seyreden tüketici harcamaları ve nominal ücretler tahvil piyasasını sürekli olarak salladı.

Ancak son zamanlarda, birçok kişinin portföyünün '%40'lık' kısmı, zaman zaman oynak ve düşüş eğilimli hisselerden bir miktar rahatlama sağladı. Bu kısa vadeli bir sapma mı yoksa devam edebilecek bir tema mı?

Aşağıdaki grafik, ABD hisseleri ile sabit getirili devlet tahvilleirnin performans açısından çok az farklılaştığını göstermekte.

Kaynak: Stockcharts.com

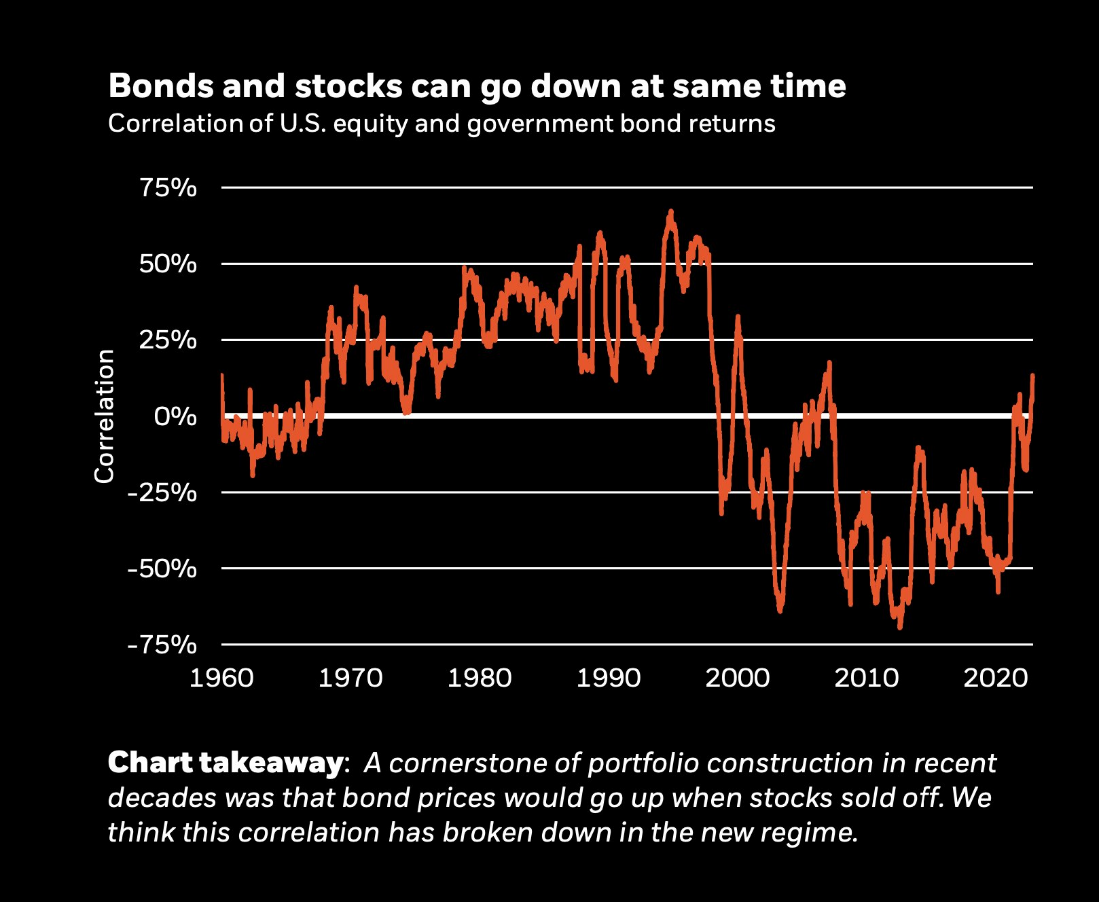

Birçok Tahminci Hisseler ve Hazine Tahvilleri Arasındaki Korelasyonun Uzun Vadede Yükseleceğini Düşünüyor

Kaynak: Blackrock

Blackrock hisseler ve tahviller arasında yeni bir ortam beklese de, 2023'e girerken piyasa katılımcılarının düşüncelerinin enflasyon endişelerinden resesyon gerçeklerine kaymasını ve bunun da negatif bir korelasyona yol açmasını bekliyorum.

Zayıf imalat verileri, hızla gerileyen hane halkı istihdam tablosu ve düşük 3 aylık yıllıklandırılmış enflasyon göstergeleri, Fed'in yumuşak bir iniş sağlamak yerine 2023 boyunca ekonomiyi zaman zaman hafif bir resesyona sürükleyebileceğini göstermekte.

Bu durum muhtemelen daha düşük faiz oranlarına ve döngüsel makro risklerin enflasyon korkularının önüne geçmesine yol açacaktır. Hisselerle tahvillerin zıt hareket etmesi, özellikle de getirilerin bir yıl öncesine göre çok daha yüksek olduğu şu dönemde olumlu olacaktır.

Çeşitlendirilmiş bir portföy satın almaya devam eden yatırımcılar için, sıkı bir pozitif hisse-tahvil korelasyonundan uzaklaşmaya devam edersek önümüzdeki yılın daha kolay geçeceğini iddia ediyorum.

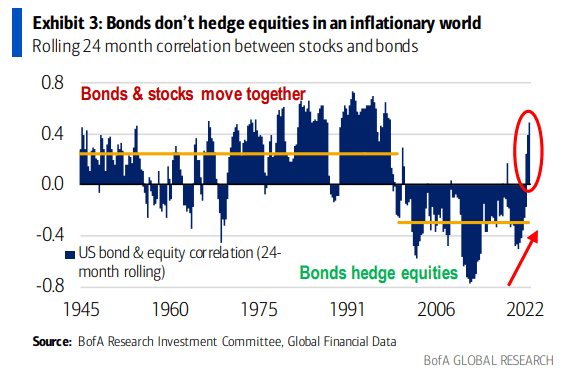

Eski Rejime Dönüş mü?

Kaynak: BofA Global Research

Yatırım ortamının, her iki varlık sınıfının birlikte hareket ettiği 1945-1995 dönemine daha çok benzeyip benzemeyeceğini göreceğiz. Tahviller ve hisseler, ABD ekonomisi genellikle sürekli enflasyonla birlikte daha yüksek büyümeye sahip olduğu dönemlerde birlikte hareket etti.

90'ların sonlarından pandeminin ilk dönemlerine kadar deflasyon, rahatsız edici derecede yüksek enflasyondan daha büyük bir riskti - bu trend hisseler ve uzun vadeli Hazine tahvilleri arasında çeşitlendirme avantajlarını destekledi.

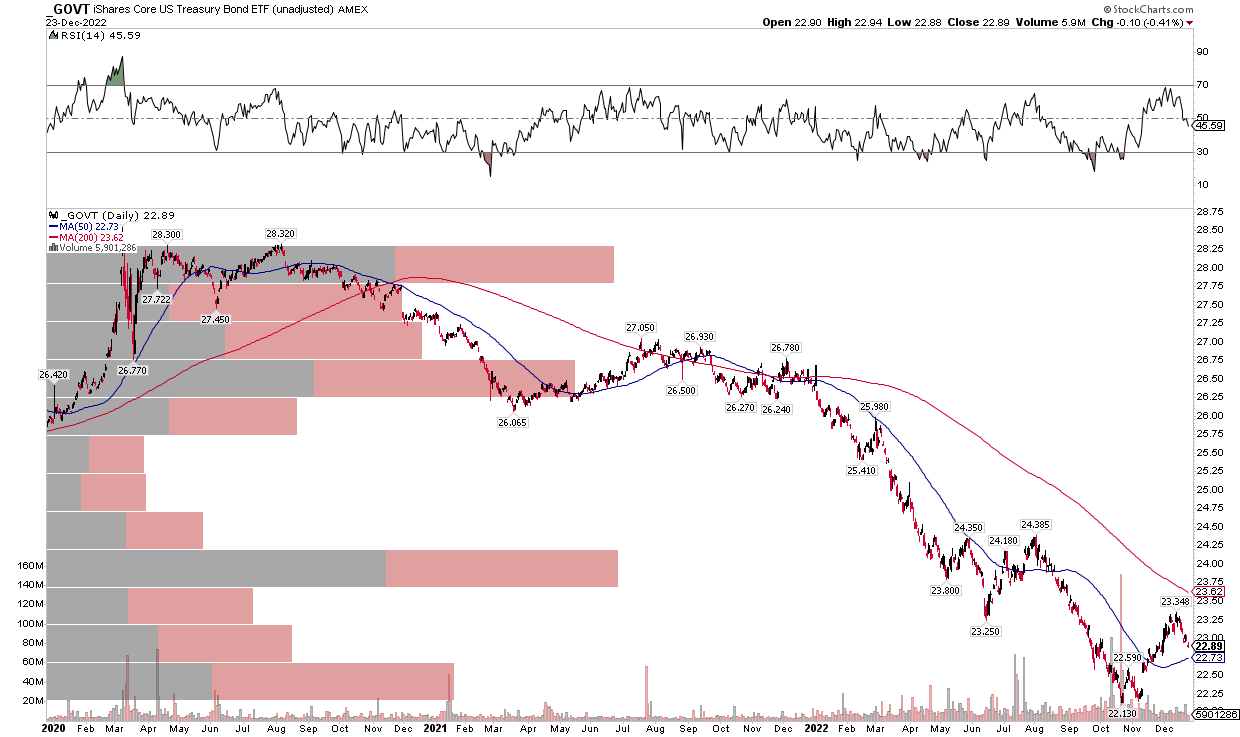

GOVT: Düşüş Trendi Devam Ediyor

Kaynak: Stockcharts.com

Ancak iShares US Treasury Bond ETF (NYSE:GOVT) grafiğinin hâlâ yapması gereken işler var. Burada bir yükseliş trendi olmadığı açık.

Dahası, bu ayın başlarında boğalar 23,25 ila 23,35 dolar aralığında reddedildi. GOVT'un 200 günlük hareketli ortalamasını yeniden yakalamasının yanı sıra iki hafta önceki zirvenin üzerine çıktığını görmek isterim.

Sonuç

Birçok satış tarafı stratejisti 60/40'ın öldüğünü ilan etmeye devam etse de, Hazine tahvillerinde daha yüksek başlangıç getirileri, daha düşük enflasyon riskleri ve artan ekonomik büyüme endişeleri göz önüne alındığında, çeşitlendirmenin 2023'te daha iyi çalışacağını düşünüyorum.

Açıklama: Mike Zaccardi bu makalede bahsi geçen menkul kıymetlerin hiçbirine sahip değildir.