- Tüketici kazançları ve verileri genel piyasa için katalizör olabilir

- Asıl hikaye Fed

- Verim eğrisinde son 40 yılın en kötü tersine dönüşü

- Trend yeniden değerlendiriliyor

Önümüzdeki hafta alım-satım faaliyetlerin azalacağı yönünde bir argüman mevcut. Ayrıca, teknik analizde gözden kaçırdığım bir şeyi fark ettim ve bu nedenle beklentilerimi buna göre yeniden değerlendiriyorum.

Yatırımcılar, Şükran Günü tatili haftasının yılın en sakin haftalarından biri olmasına alışmış olsa da, yılın en önemli alışveriş sezonu öncesinde bir katalizör bekliyorlar. Ancak örümcek hislerim harekete geçerek bunun fırtına öncesi sessizlik olduğunu düşünmeme neden oluyor.

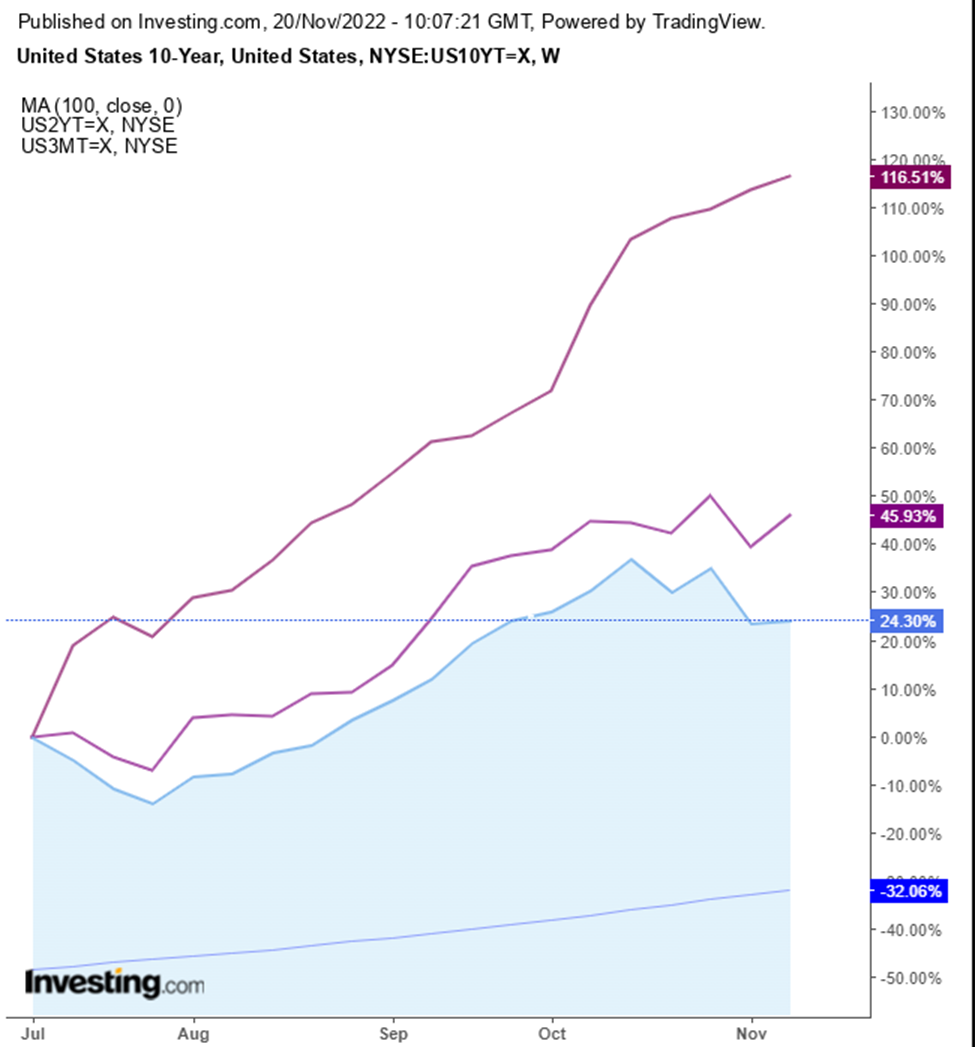

Kaynak: Investing.com

Verim eğrisi - vadelerin faiz oranı spektrumu - Temmuz ayından bu yana tersine dönmüş durumda. Bu, baş aşağı duran bir tahvil piyasasıdır. Sağlıklı bir ortamda, yatırımcılar paralarını geri almak için ne kadar uzun süre beklemek zorunda kalırlarsa o kadar yüksek bir getiri talep ederler. Bizde ise, gelecek olana karşı güvenlik için (daha düşük bir getiri ile) ödeme yapmaya hazırlar. Tahvil yatırımcıları daha uzun vadeli ihraçlara yöneldikçe kısa vadeli faizler yükseliyor - bu da yatırımcıların Fed'in direksiyon başında uyuya kaldıktan sonra enflasyon yüksekken faiz oranı artırımlarına devam etmesini beklediğini gösteriyor.

Verim eğrisi 1981-1982'den bu yana en fazla tersine dönmüş halinde. Verim eğrisinin tersine dönmesi bir resesyonun en güvenilir göstergesi olsa da resesyonun ne zaman, ne kadar süreli ya da ne kadar derin olacağını söylemez. Yatırımcılar 2008 çöküşüne yol açan balonu yıllardır biliyordu - ve gerçekten de The Big Short filminde tasvir edilen efsanevi açığa satışçı 2005'ten beri konut piyasasını açığa satıyordu. Başka bir deyişle, yatırımcılar bir resesyona doğru gittiğimizi düşünseler de, bu resesyon gerçekleşene kadar kenarda beklemek istedikleri anlamına gelmiyor. Dolayısıyla, insanlar resesyon beklerken bile hisseler yükselebilir.

Bir başka göstergeye, VIX'e bakalım.

Kaynak: Investing.com

Kontrat geçen hafta Haziran 2020'deki yuvarlama formasyonunun dibinde durakladı. VIX tekrar sıçrama yaparak orta vade hisse satışlarının devam edeceğini gösterecek mi?

Bu beni şimdiye kadar gözden kaçırdığım teknik bir olaya getiriyor. Size piyasanın orta vadede bir düşüş trendi içinde olduğunu söylüyordum, çünkü art arda gelen tepe ve çukurlar alçalıyor. Ancak bugün bir zirveyi kaçırdığımı fark ettim. Trend çizgileri, tepe ve çukurlar teknik analizin temelini oluşturur. Teknik uzmanların tek bir tuşa basarak ürettiği günümüzün sonsuz karmaşık matematiksel formülleriyle, çoğu kişi fiyat hareketinin öngördüğü (ve hacimle teyit edilen) arz ve talebi doğru bir şekilde değerlendiremiyor. Gürültünün ana yöne müdahale etmesine izin vermeyen bir minimalist olarak kendimle gurur duysam da, bir ritmi kaçırdığımı itiraf etmekten utanıyorum.

Önde gelen dört ABD endeksini de inceledim ve hepsinde aynı durum var, ancak örnek olarak S&P 500'ü kullanacağım:

Kaynak: Investing.com

Analizimde Mayıs çukurunu ve tepesini gözden kaçırmışım (kırmızıyla işaretlenmiş). Bugün bunları ölçtüm ve Mayıs ortasından sonuna kadar olan ilerlemenin Mart sonundan Mayıs ortasına kadar olan düşüşün üçte birinden fazlasını geri çektiğini ve bu nedenle bunun gerçek bir tepe ve çukur olarak hesaplanması gerektiğini gördüm. Bunu da eklediğimizde, Ağustos ortasındaki yükseklik Mayıs sonundaki yüksekliğin önüne geçtiğinden, artık sürekli olarak alçalan bir tepe ve dip serisine sahip değiliz.

Yine de Ekim ayında fiyat Haziran düşük seviyesinin altına düştü. Dolayısıyla, artık orta vadede yatay veya trendsiz bir hareketimiz var ve bu bir omuz baş omuz devam formasyonuna dönüşebilir. Hâlâ düşüş eğilimindeyim çünkü endeks (ve diğer göstergeler) yükselen bir yüksek ve düşük dizisiyle tersine dönmedi, ancak bu konuda daha önce olduğum kadar ısrarlı değilim. Eğer fiyat yeni bir düşük seviye kaydederse, ki bunun muhtemel olduğunu düşünüyorum, bu düşüş trendini yeniden teyit edecektir. Bununla birlikte, fiyat trendleri Ağustos ortasındaki zirvenin üzerindeyse, bir boğa piyasasının yolda olabileceğini düşünmeye başlamamız gerekecek.

Bu durum, bir resesyona doğru gittiğimize dair daha önceki iddiamla nasıl örtüşüyor? Yatırımcılar pazarlık avının dışında kalmak istemiyor ve tıpkı 2000'lerin ortasından sonuna kadar yaptıkları gibi ekonomik gerilemeyle tavuk oynuyorlar.

Yatırımcılar ucuz tüketici hisselerinden faydalanmak istiyor olabilir. Keyfi tüketici ürünleri sektörü bu yıl %31,04 düşüşle, sadece en kötü performansı gösteren sektör olan iletişim hizmetlerinden (-%36,24) daha iyi durumda.

Pazartesi günü Dell Technologies (NYSE:DELL) kazançlarını açıklayacak. Salı günü ise Best Buy (NYSE:BBY), American Eagle (NYSE:AEO), Burlington (NYSE:BURL), Dollar Tree (NASDAQ:DLTR) ve Dick's Sporting Goods (NYSE:DKS) kazançlarını yayımlamaya hazırlanıyor. Bir haftalık karışık performansın ardından, yatırımcılar herhangi bir sürprizle bu hisselere ve tüm sektöre girip çıkabilir.

Yatırımcılar tüketiciyle ilgili verilere odaklanacak. Çarşamba günü tüketici hissiyatı ve imalat ve hizmetler için S&P GlobalPMI verileri paylaşılacak. Piyasa katılımcıları daha sonra, Efsane Cuma'da tüketici harcamalarına ilişkin geri bildirimleri takip edecek.

Ancak asıl katalizörün Fed olduğunu düşünüyorum. Şimdiye kadar politika yapıcılar sürdürülebilir fiyatlama için resesyon riskini göze alabileceklerini söylediler. Herhangi bir Fed konuşması ya da verisi yatırımcıları Fed'in sıkılaştırmayı azaltabileceğine ikna edecek ve bu da neredeyse kesinlikle hisseleri yükseltecektir.

Açıklama: Yayın tarihinde yazarın bahsi geçen menkul kıymetlerde herhangi bir pozisyonu bulunmamaktadır.

***

Bir sonraki yatırım fikrinizi mi arıyorsunuz? InvestingPro+ size yardımcı olabilir:

- Her şirketin son 10 yıldaki mali verileri

- Kârlılık, büyüme ve daha fazlasına dair finansal sağlık skorları

- Onlarca finansal model tarafından hesaplanan adil değer

- Şirketin sektördeki denkleriyle hızlı karşılaştırmalar

- Temel ve performans grafikleri

Ve çok daha fazlası. InvestingPro+ ile tüm verilere hızla ulaşın, en doğru yatırım kararlarını verin. Daha Fazla »