2021 sona ererken, 2 yıllık / 10 yıllık tahvil verim eğrisi düzleşmekteydi. Eğrinin ön kısmı yükselirken, arka kısmının düşmesiyle birlikte bu durum 2022'de devam edecek gibi görünüyor.

Burada etkili olan karşıt iki faktör var: denklemin bir kısmında FED, diğer kısmında ise düşük faizli bir dünya ve büyüme endişeleri bulunuyor. Bu dinamikler aynı anda gerçekleşirken, piyasalarda daha düz bir verim eğrisinin nasıl bir sinyal veriyor olabileceğine dair kafa karışıklıkları oluşacak.

Bunun bir bozulma olduğu ortaya çıkabilir.

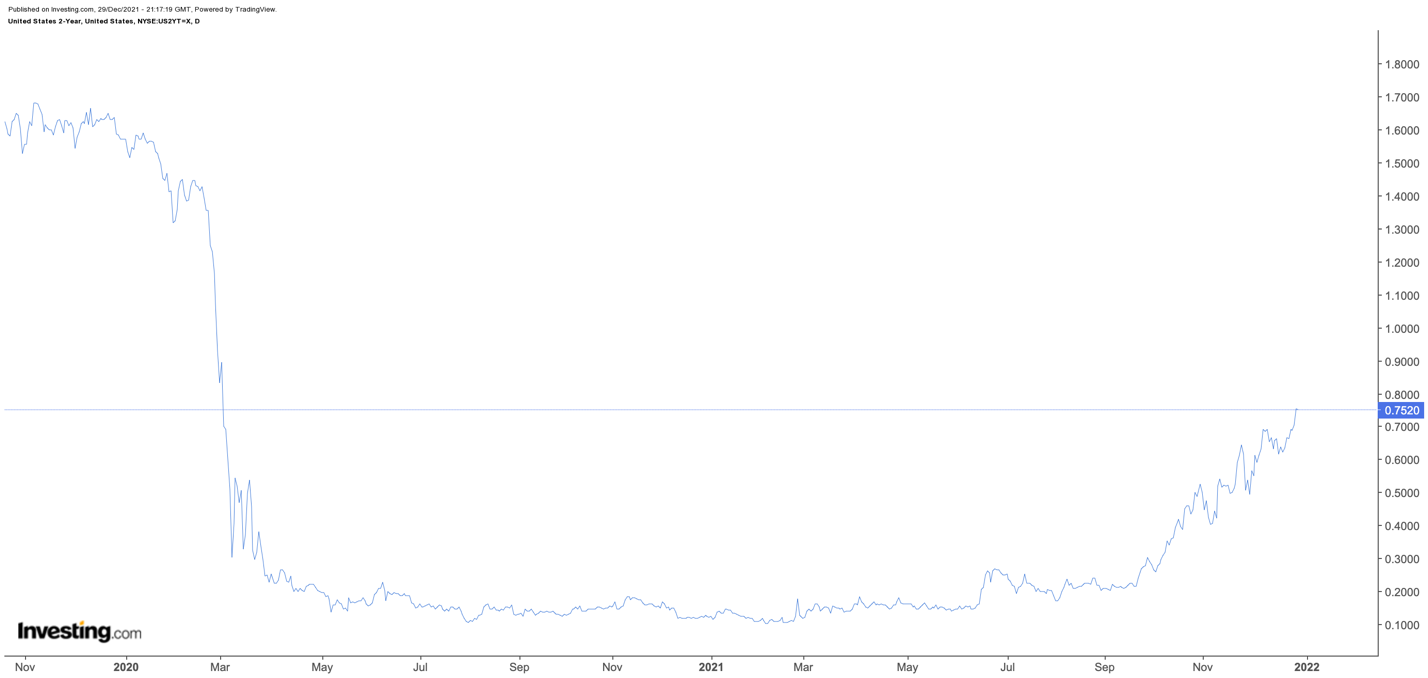

FED'in yüksek enflasyon oranlarına karşı para politikasını sıkılaştırmaya başlamasına yönelik beklentilerin artmasıyla, 2 yıllık Hazine tahvil faizi son aylarda keskin bir artış kaydetti. ABD 2 yıllık Hazine tahvil faizi 29 Aralık itibarıyla, Mart'tan bu yana yaklaşık 14 baz puan artışla 75 baz puan civarında seyrediyor. 10 yıllık tahvil faizi ise Mart'taki %1,76 zirvelerinden geriledi ve şu an %1,54 civarında. Bu durum 10 ve 2 yıllık tahvil faizleri arasındaki farkı (spread) Mart'taki yaklaşık %1,6'dan 78 baz puana kadar düşürdü.

Kısa Vadeli Tahvil Faizleri Yükselişte

Kısa vadeli tahvil faizlerindeki yükselişin sebebi, Mart ayı Federal Fon Oranları vadeli işlemlerinin 17,5 baz puanda işlem görmesinden de anlaşılabileceği gibi, FED'in faizleri Mart 2022 kadar erken bir tarihte artırmaya başlayabileceğine yönelik beklentiler. Aralık Federal Fon Oranları vadeli işlemleri ise üç faiz artışına işaret ediyor ve şu an 78,5 baz puandan işlem görüyor.

Eğer Federal Fon Oranları vadeli işlemlerin işaret ettiği kadar yükselirse, 2 yıllık tahvil faizinin mevcut seviyelerinden çok daha yükselmesi gerekiyor ve bu da eğrinin ön kısmını daha da yukarı taşıyacaktır.

Eğrinin uzun ucu ise düşmekteydi ve enflasyon oranlarının son on yılların zirvelerine ulaşmasına rağmen, birçok yatırımcıyı şaşırttı. Faizlerdeki düşüşün sebebi, FED'in agresif bir sıkılaşmayla bir resesyonu tetikleyeceğine ya da yüksek enflasyon oranlarının bir resesyona yol açacağına inanan bir piyasa olabilir.

İki durumda da, piyasa gelecekte bir gerileme konusunda endişeli gibi görünüyor.

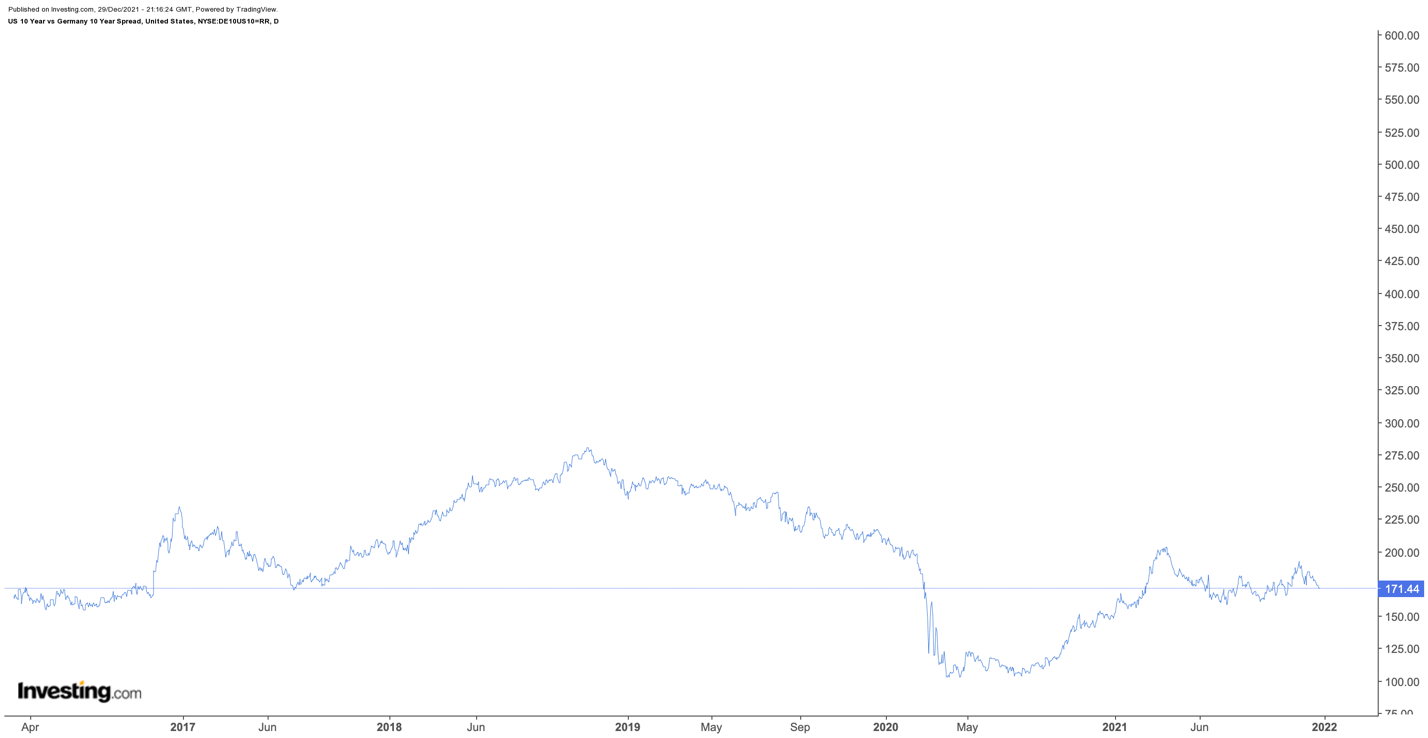

Küresel Tahvil Faizleri ABD'deki Faizleri Cazip Hale Getiriyor

Bu endişeleri etkileyen bir faktör de, uluslararası yatırımcıların diğer birçok ülkenin tahvillerine kıyasla çok daha cazip durumda olan ABD'deki faizleri nasıl gördüğü olabilir. Örneğin, Alman 10 yıllık tahvil faizi -17 baz puanda ve bu da ABD 10 yıllık tahvil faizini %1,7 daha yüksek yapıyor.

ABD'deki tahvil faizleri ile diğer ülkelerdeki tahvil faizleri arasındaki fark daha da açılırsa, ABD'nin borçlanma araçlarına daha çok alıcı çekerek verim eğrisinin uzun vadeli ucunu baskılayacak.

Daha da Düz Bir Eğri

Genel olarak, tüm bunlar verim eğrisinin daha da düzleşebileceği anlamına geliyor. Teknik grafiklere göre eğride bu tarz bir düşüş yaşanabilir ve potansiyel olarak 50 baz puana kadar ulaşabilir.

10-2 yıllık tahvil faiz farkı birkaç gündür 80 baz puan civarında seyretmekteydi ve düşüş eğilimli bir bayrak modeli oluşturuyor gibi görünüyor. Farkın daralması durumunda bir sonraki destek bölgesi 50 baz puana kadar gelmeyebilir.

Muhtemel senaryolardan biri, 2 yıllık tahvil faizinin %1 civarına tırmanması ve 10 yıllık tahvil faizinin mevcut %1,5 bölgesi civarında kalması. Böyle bir gelişme kesinlikle eğriyi düzleştirme görevini başarıyla tamamlar ve Federal Fon Oranları vadeli işlemlerinin 2022 için hangi seviyelerde olduğuna dayalı olarak, 2 yıllık tahvil faizinde %1'e doğru bir hareket çok da zor değil.

Daha düz bir eğri, tahvil piyasasının yatırımcılara nasıl bir sinyal verdiği konusunda ciddi bir spekülasyon yaratacak; belki bir resesyon, ya da belki de yalnızca uluslararası yatırımcıların ABD tahvil faizlerine yönelik iştahı kaynaklı bir bozulma.

İki durumda da, eğri ne kadar düzleşirse o kadar ilgi çekecek. En azından ilk başlarda, piyasalar geçmiştekilere benzer bir tepki verecektir.