2021 Eylül ayında enflasyon ve faiz yüzde 19 olarak eşit düzeydeyken geçmişte birkaç kez deneyip de [i] enflasyonu iyice azdırdığımız yaklaşım olan “faizi düşürerek enflasyonu düşürme” denemesini bir kez daha yaşama geçirince yüksek enflasyonu çok yüksek enflasyona dönüştürmüştük. İşte o gün bugündür enflasyonla uğraşıyoruz. Oysa 2021 Eylülünde faizi düşürmeye başlayacak yerde mesela 2 puan artırsaydık bugün içinde bulunduğumuz ekonomik sorunların çoğu olmayacaktı.

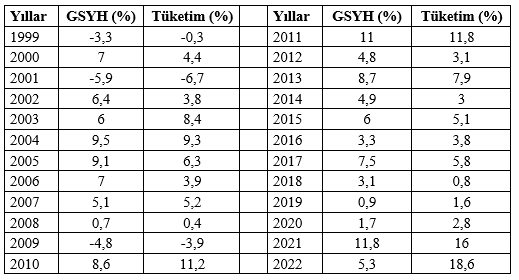

Aşağıdaki grafik yazının eki olarak paylaştığım tablodaki verilerden tarafımca hazırlanmıştır.

Grafiğe göre 1999 ile 2021 yılları arası esas alındığında GSYH ve tüketim harcamalarının bir önceki yıla göre artışları arasında 0,92 ile ölçülebilen bir korelasyon katsayısı [ii] görülüyor. Yani tüketim harcamaları, gelirdeki artışa paralel ve çok yakın bir yol izlemiş, onunla birlikte artmış bulunuyor. Buna karşılık bu seriye 2022 yılını eklediğimizde görünüm değişiyor, GSYH’nin artış hızı bir önceki yıla göre ciddi bir düşüş sergilemesine karşılık tüketim harcamalarının artış hızı bir önceki göre önemli bir artış gösteriyor. Yalnızca 2022 yılının seriye eklenmesinin etkisiyle GSYH artış hızı ve tüketim harcaması artış hızı arasındaki korelasyon katsayısı 0,80’e düşüyor.

En basit biçimiyle anlatmamız gerekirse grafik bize 2022 yılında Türkiye’nin bir tüketim patlaması yaşadığını anlatıyor. Bunun başlıca nedeni yazının girişinde değindiğim faiz düşüşüdür. Ulusal parası dünyada tanınmayan (rezerv para kabul edilmeyen) bir ülkede faizi, enflasyonun altında belirleyince her şey bozuluyor. Çünkü kapitalist sistemde tüketim harcamalarının, tasarrufların, yatırımların en önemli iki belirleyicisi gelir düzeyi ve faizdir. Faiz reel olarak negatif olduğunda insanlar tasarruf etmeyi bırakıp satın alma gücünü daha da kaybetmeden bir an önce ellerindeki parayı harcamaya yöneliyorlar (paradan kaçış). Bu davranışlarıyla aslında o anda olmasa da ileride ihtiyaç duyacaklarını düşündükleri malları kredi kullanarak satın almaya çabalıyorlar (öne çekilmiş talep). Sonuçta bu iki davranış arzı aşan bir talep yaratıyor ve fiyatlar yükseliyor (talep enflasyonu). Bir yandan da hem enflasyonun etkisi hem de birçok alanda yaratılan yüksek riskler nedeniyle TL dış değer kaybı yaşıyor (kur artışı). Normal koşullarda fiyat artışlarının talep düşüşü yaratması gerekirken insanlar fiyatların sürekli arttığını görünce fiyatlar daha da artmadan bir an önce mal stoklamak amacıyla taleplerini daha da artırıyorlar. Böylece ilginç bir biçimde enflasyon talep artışının, talep artışı da enflasyonun nedeni haline geliyor (kısır döngü).

Hükümet, bu yanlış ekonomi politikasıyla ekonomiyi, tasarrufu değil tüketimi özendiren bir girdaba sürüklemiş, bu yanlışı çözebilmek için bir başka yanlış yaparak kur korumalı mevduat hesabını devreye sokmuş, bu kez bankaların ödemesi gereken maliyeti Hazine ve Merkez Bankası’na yükleyerek bütçe açığının büyümesine yol açmıştır. Ve sonunda bütün bu yanlışların faturasını bir yandan enflasyonla, bir yandan da vergi artışlarıyla halka ödetmeye yönelmiştir.

Bugün içinde bulunduğumuz tablo budur. Ve bu işin içinden artık faizi artırarak çıkmak mümkün değildir. Faiz artışıyla sağlanacak geçici düzelmeler, baz etkisiyle ortaya çıkacak geçici toparlanmalar görülebilir ama kalıcı ve gerçek çözüm için mutlak surette hukukun üstünlüğünün ilk aşamada devreye sokulacağı bir yapısal reform paketini başlatmak gerekiyor.

[i] Bu denemelerin en bilineni 1994 yılı başlarında Tansu Çiller tarafından yapılan ve sonu krizle sonuçlanan denemedir.

[ii] Korelasyon katsayısı iki değişken arasındaki ilişkinin derecesini ölçmekte kullanılan bir katsayıdır. -1 ile 1 arasında değişir: Katsayı 0’a yaklaştıkça ilişki zayıflar, pozitif değerler aynı yöndeki ilişkiyi, negatif değerler ters yöndeki ilişkiyi gösterir. -1’e yaklaştıkça ters, +1’e yaklaştıkça aynı yönlü ilişki güçleniyor demektir.

Ek Tablo: GSYH ve Tüketim Harcamaları Önceki Yıla Göre Yüzde Değişimleri

(Kaynak: TÜİK, 30 Kasım 2023 Haber Bülteni: Dönemsel Gayrisafi Yurtiçi Hâsıla, III. Çeyrek: Temmuz – Eylül, 2023)