- ABD ekonomisinin yıl sonuna kadar resesyona girmesi bekleniyor.

- Risklere rağmen, hisse senetlerine yatırım yapmak hâlâ geçerli bir seçenek olabilir.

- S&P 500 yükseliş trendinde görünüyor, ancak 4200 seviyesi güçlü bir direnç olmaya devam ediyor.

- Apple ve Microsoft geçtiğimiz yılki hareketin yaklaşık %50'sini oluşturdu.

- FAANG grubunun geri kalanını da eklerseniz, S&P 500'ün geçtiğimiz yılki getirisinin %94'ünden fazlasını elde edersiniz.

ABD'nin bu yıl içinde resesyona gireceği neredeyse kesin. Sorun şu ki kimse bunun ne zaman gerçekleşeceğini ya da böyle bir olayın piyasalar üzerindeki doğrudan etkisini bilmiyor. Bir piyasa gerilemesinden yıllar uzakta olabiliriz ve yatırımcılar bu süreçte risklere ıarşı aşırı korunmacı bir pozisyon alarak potansiyel kazançlarını kaybedebilir. Bu arada, portföylerdeki nakit paranın daha büyük bir yüzdesinin enflasyon nedeniyle değer kaybetmesi muhtemel.

ABD Ulusal Ekonomik Araştırma Bürosu'na (NBER) göre 1871'den bu yana ülkede 30 resesyon yaşandı. Bloomberg, S&P 500'ün her resesyondan 6 ay önce nasıl performans gösterdiğini analiz etti. Toplam getirinin 21 kez pozitif olduğunu buldular.

Dolayısıyla, bir resesyonun yaklaştığını bilsek bile, resesyondan önceki aylarda portföyde iyi bir hisse senedi yüzdesine sahip olmak muhtemelen yine de gidilecek yol olacaktır.

Ayrıca, hisse senetleri her resesyonun bitiminden önceki 6 ayda 15 kez pozitif toplam getiri sağlamış. 30 resesyonun 12'sinde de piyasa pozitif toplam getiri sağlamış.

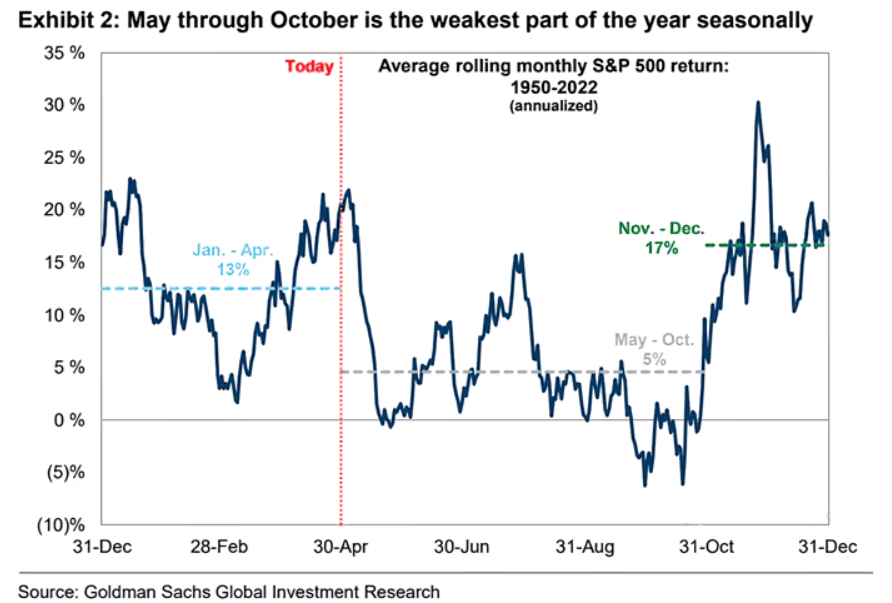

Ayrıca, S&P 500'ün Mayıs'tan Ekim'e kadar yıllık ortalama getirisi tarihsel olarak %5 (1950'den 2022'ye kadar).

Bu da borsa ve ekonominin mutlaka birlikte hareket etmediğini gösteriyor. Resesyon ekonominin tüm yönlerini etkileyecektir, ancak aynı şekilde olması gerekmez.

Bunun nedeni de hisse senetlerinin bu riskleri çok önceden fiyatlama eğiliminde olmasıdır. Dolayısıyla, S&P 500 geçtiğimiz yıl resesyon korkularını çoktan fiyatlamış ve mevcut performans da zaten ileriye baktığının bir işareti olabilir mi?

Bunu söylemek zor. Ekonomik tahminlere dayanarak yatırım yapamazsınız. Bunu beklemiyorduk, ama S&P 500 Nisan ayını atlattı. VIX ayın son işlem gününde kısa bir süreliğine 16 puanın altına düştü ve Kasım 2021 ile aynı seviyeye geri döndü.

Yatırım yaparken, mutlak bir inanca sahip olmak fırsat veya sermaye kaybına yol açabilir. Sonuçta piyasa sadece verilere göre hareket etmez, canlı bir organizma gibi olaylara sürekli uyum sağlar. Dolayısıyla biz de öyle yapmalıyız.

Şimdiye kadar, teknoloji sektörünün kazançları piyasayı ve genel hissiyatı destekledi (Apple (NASDAQ:AAPL) ve Microsoft'un (NASDAQ:MSFT) S&P 500'deki toplam ağırlığı %14'e yükseldi).

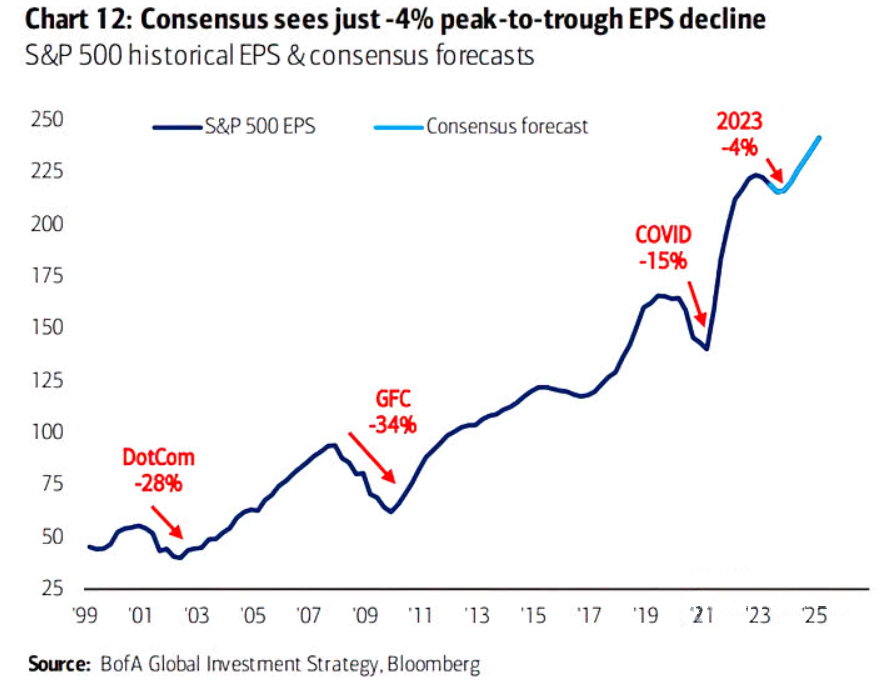

Aslında, konsensüs beklentisi hisse başına kârın yıllık bazda %7 düşmesi yönündeydi, ancak bu gerçekleşmedi. Şirketlerin %54'ü konsensüs tahminlerini en az bir standart sapma ile aştı (tarihsel ortalama %48).

Endeksteki en büyük beş hisse senedi S&P 500'ün kazançlarının çoğundan sorumlu oldu:

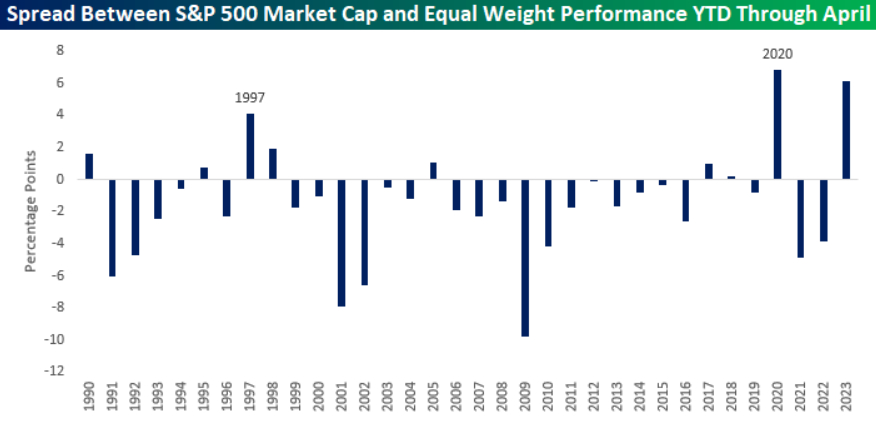

Bu dar fark, S&P 500 Eşit Ağırlıklı endeksten yıllık bazda %5'in üzerinde daha iyi performans gösteren piyasa değeri ağırlıklı S&P 500 tarafından da teyit edilmekte. Bu, son 34 yılın en geniş ikinci farkı ve yalnızca 2020'de kaydedilen %6,8'lik farktan daha düşük.

Ancak bu durum, hisse senetlerinin çok küçük bir kısmının ayı piyasasında olduğunu düşündürebilir. Bununla birlikte, düşüş tezi, farkın %2'den fazla olduğu bir başka yıl olan 1997 ile çürütülebilir; her iki durumda da (1997 - 2020), S&P 500'ün yılın geri kalanındaki performansı %+20'den fazla oldu.

Nisan ayının S&P 500'ün 10 aylık hareketli ortalamasının üzerinde kapandığı üst üste dördüncü ay olduğunu da unutmamalıyız. Piyasa bir yükseliş trendinde görünüyor, ancak 4200 seviyesi güçlü bir direnç olmaya devam ediyor.

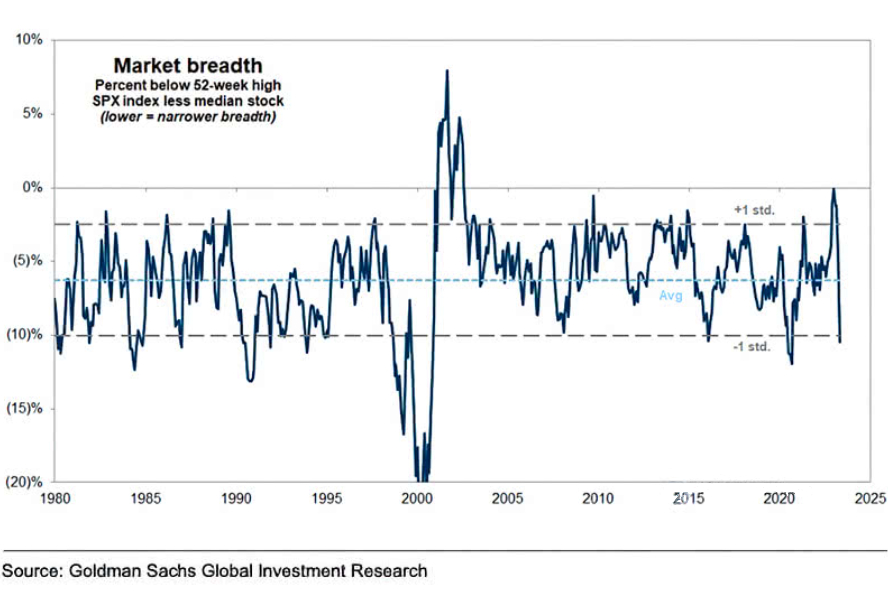

Gerçekten de, endeksin genişliği düşük seviyelere dokundukça daralıyor. Bu bir düşüş sinyali mi?

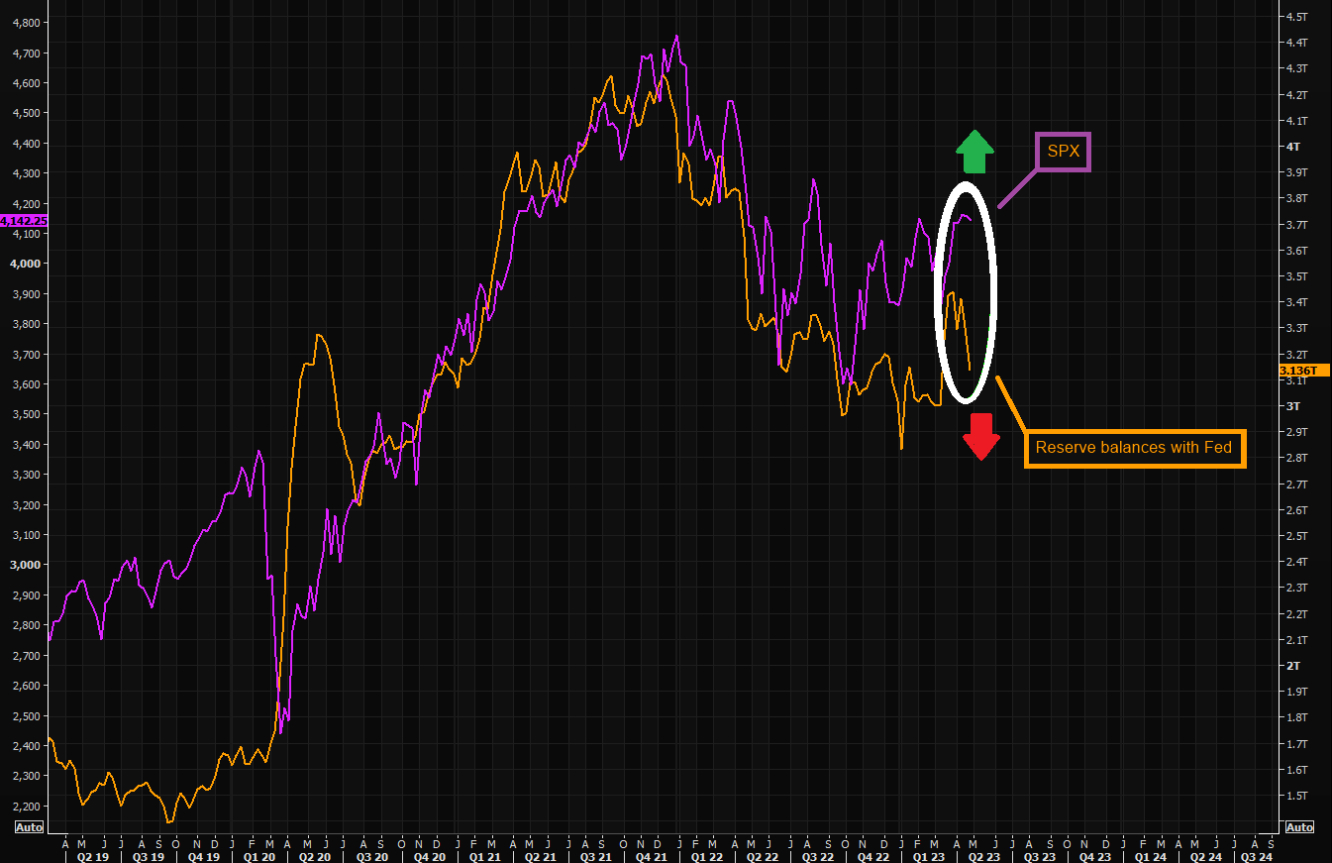

Bu tez, piyasa için temel olan likidite faktörü tarafından destekleniyor. Fed rezervleri düşmeye devam ediyor.

Grafikten de görebileceğimiz gibi, endeks her zaman Fed'in rezervlerindeki düşüşü takip etmiştir. Bunu tekrar yapması muhtemel mi?

***

Açıklama: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır; herhangi bir şekilde varlık satın almayı teşvik etme amacı taşımadığı gibi yatırım yapmak için bir talep, teklif, tavsiye, danışmanlık veya öneri teşkil etmez. Her türlü varlığın birden fazla bakış açısıyla değerlendirildiğini ve oldukça riskli olduğunu ve bu nedenle herhangi bir yatırım kararının ve buna bağlı riskin yatırımcıya ait olduğunu hatırlatmak isterim.