- Pandemi kaynaklı satın alma çılgınlığıyla geçen iki yılın ardından, tüketici davranışlarındaki değişim perakendecilerin elinde milyarlarca dolarlık satılmamış stok bıraktı.

- Walmart'ın satışları güçlü okula dönüş harcamaları, düşen yakıt fiyatları ve indirimli fiyatları kaçırmamak isteyen müşterilerin alımları sayesinde iyileşiyor.

- Keyfi ürünlerin satışlarından daha çok gelir sağlayan Target, marjlarının düşmesiyle birlikte en büyük darbeyi alan perakendeci oldu.

ABD'nin en büyük iki perakendecisi olan Target (NYSE:TGT) ve Walmart'ın (NYSE:WMT) yayımladıkları son kazanç raporları, bu isimler için en kötünün artık geride kalmış olabileceğini gösteriyor. Artan stok sıkıntılarına rağmen, satışlar son çeyreğin zorlu makro ekonomik ortamında direnç gösterdi.

Dünyanın en büyük perakendecisi Walmart, güçlü okula dönüş harcamaları, düşük yakıt fiyatları ve alım gücü daha yüksek olan müşterilerin uygun fiyatları kaçırmama isteği sayesinde beklenenden daha iyi hisse başına kâr açıkladı.

Arkansas, Bentonville merkezli şirket aynı zamanda yatırımcılara yıllık kârının, üç hafta önce kâra dair yaptığı uyarıda beklediği kadar düşmeyeceğini de söyledi.

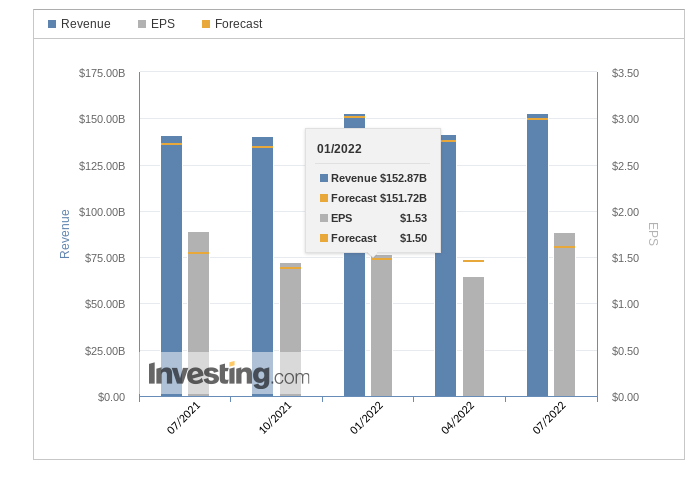

Kaynak: Investing.com

Minneapolis, Minnesota merkezli Target ise, tam yıl için düşük ila orta tek haneli aralıkta gelir artışı ile yılın ikinci yarısı için yaklaşık %6'lık bir faaliyet marjı görünümünü korudu.

Envanter Fazlalığı

Pandemi kaynaklı satın alma çılgınlığıyla geçen iki yılın ardından, son 40 yılın en yüksek enflasyonu sebebiyle tüketici davranışlarında yaşanan ani değişim Walmart ve Target'a milyarlarca dolarlık satılmamış stok bırakarak marjlarına ve hisse fiyatlarına zarar verdi.

Target, tüketici davranışlarındaki bu değişimin en büyük kurbanı olmuş gibi görünüyor. 30 Temmuz'da sona eren çeyrekte, şirketin net kârı %90 düşerken, faaliyet marjı ise %1,2'ye geriledi.

Walmart'a kıyasla keyfi ürünlerden daha fazla satış yapan Minnesota merkezli dev, bu envanter batağından çıkmak ve daha fazla zararı önlemek için mutfak aletleri, bahçe mobilyaları ve bisiklet gibi ürünlerde agresif indirimler yapmak zorunda kaldı.

Bir Umut Işığı

Resesyon riskleri hâlâ yüksekken, riskten kaçınan yatırımcılar paralarını bu perakende devlerine yatırmamalı.

Ancak daha yüksek bir risk toleransınız varsa, Target'ın son bir yılda değerinin yaklaşık üçte birini kaybeden hisselerinde bir fırsat görüyorum. Walmart daha önceki kayıplarını büyük ölçüde telafi etti ve hisseleri aynı dönemde sadece yaklaşık %8 değer kaybetti.

Ayrıca, Target hissesinde iyimser olmak için birçok neden var. İlk olarak, perakendeci envanter sorunuyla diğer perakendecilere kıyasla daha agresif bir şekilde ilgileniyor. Target CFO'suna göre:

"Envanter fazlalığıyla doğrudan ilgilenmemiş olsaydık, kâr hattında kısa vadeli bazı acılardan kaçınabilirdik, ancak bu uzun vadeli potansiyelimizi engellerdi."

Bu agresif eylem Target'ı toparlanma yoluna sokuyor, çünkü perakendeci bu kadar kararlı davrandığı için marj iyileşmesi yaşayan ilk şirketlerden biri olabilir.

Fiyat hedefini yaklaşık %25 artırarak 195 dolara yükselten Wells Fargo, yatırımcıların hisse senedi konusunda çok kötümser olduğunu söyledi. Nota göre:

"TGT perakendede en erken ve en büyük marj darbesini aldı, bu da bu noktadan itibaren nispeten daha düşük risk ve daha hızlı bir toparlanmaya işaret ediyot.

Yatırımcılar kazançlarda iyileşme konusunda fazla kötümser görünüyor; biz 2023'te ortalık yatıştığında 12,70 dolarlık bir hisse başına kâr görürken, alıcı taraf çıtası ise 11 dolara daha yakın görünüyor."

Makro cephede de olumlu gelişmeler var. ABD'de enflasyonun yavaşlamasıyla birlikte, keyfi harcamalar üzerindeki baskı bir miktar azalacaktır ve bu da satışlarının yaklaşık %80'ini gıda dışı ürünlerden elde ettiği için Target'a Walmart'tan daha fazla fayda sağlayacaktır. Target yatırımcılara, genellikle sonbahar ve kış dönemlerindeki faaliyetlerin bir göstergesi olan okula dönüş sezonunun cesaret verici olduğunu söyledi.

Target hisselerini şu an satın almak için bir başka harika neden de şirketin etkileyici temettü cazibesi. Perakendeci, son 50 yıldır temettüsünü her yıl istikrarlı bir şekilde artırdı ve bu süreç 2000'lerin başındaki dot-com çöküşü, 2008-2009 finansal çöküşü ve COVID-19 salgını gibi krizleri de kapsadı.

Her çeyrekte yatırımcılarına nakit dağıtırken, şirket yaklaşık %30'luk düşük bir dağıtım oranını koruyarak yeterli alana sahip olduğunu gösterdi.

Target geçtiğimiz yılın Haziran ayında temettü ödemesinde tam %32'lik büyük bir artış yaparak temettü oranını çeyreklik olarak hisse başına 0,9 dolara yükseltti ve bu da yıllık %2,3'lük bir temettü verimine denk geliyor.

Sonuç

Target, kısa vadeli zorlukların üstesinden gelme ve normal marj genişlemesine devam etme yolunda ilerliyor. Mevcut zayıflık, uzun vadeli yatırımcılar için cazip bir giriş noktası sunuyor.

Açıklama: Yazarın bu makalede adı geçen hisse senetlerinde pozisyonu bulunmamaktadır.