Küresel piyasalarda geçtiğimiz hafta gözler tahvil getirilerine çevrildi. Hafta başından bu yana Fed üyelerinden gelen şahin mesajlar ve yükselen enflasyon beklentileri tahvil getirilerinde sert yükselişlere neden oldu. ABD 2 yıllık hazine tahvil getirisi %2,4059'u, 10 yıllık hazine tahvil getirisi ise %2,555 seviyelerini test ederek Nisan 2019'dan beri en yüksek seviyeye çıktı.

2 ve 10 yıllık hazine tahvil getirilerinin performansına baktığımızda 16 Mart 2022'den bugüne 2 yıllık hazine tahvil getirisi %31,25'lik bir performans sergilerken bu süre içerisinde 10 yıllık hazine tahvil getirisinin performansı ise %19,67 olarak gerçekleşti.

İki grafikten de anlaşılacağı üzere kısa vadeli tahvil getirileri uzun vadeli tahvil getirilerinden daha hızlı yükselerek getiri eğrisinin yatay hale gelmesine neden olmaktadır. Yatay getiri eğrisinden kastedilen ise kısa vadeli tahvil getirileri ile uzun vadeli tahvil getirilerinin hemen hemen birbirine yakın veya eşit olması anlamına gelmektedir. Böyle bir durumda ise uzun vadede enflasyonun piyasa beklentisine paralel gerçekleşeceği ancak kısa vadede yükselen enflasyon sebebiyle borç verenlerin getirilerini uzun vadeli getirilere yakınsamasıdır.

Peki tahvil getirilerini etkileyen faktörler nelerdir?

Bu sorunun cevabına geçmeden önce tahvil fiyatı ile tahvil getirisi (faizi) arasındaki ilişkiye bakmak daha doğru olacaktır. Tahvil fiyatı ile tahvil getirisi (faizi) arasında ters yönlü bir ilişki bulunmaktadır. Tahvilin fiyatı artarken tahvilin getirisi (faizi) düşer, tahvilin fiyatı düşerken ise tahvilin getirisi (faizi) artar.

Tahvil Fiyatı ↑ Tahvil Getirisi (faizi) ↓ Tahvil Fiyatı ↓ Tahvil Getirisi (faizi) ↑

Tahvilin fiyatını veya getirisini (faizini) etkileyen faktörler dediğimizde karşımıza tahvilin talebi ve arzı çıkmaktadır. Piyasadaki gelişmeler, beklentiler ise tahvilin talebini ve arzını etkileyerek tahvilin fiyatının veya getirisinin değişmesine neden olmaktadır. Piyasada tahvilin talebini veya arzını etkileyen en önemli unsurlar ise ekonomik aktivitenin durumu ve enflasyon beklentileri olarak karşımıza çıkmaktadır. Piyasadaki enflasyon beklentileri bozulmaya yani yukarı yönlü revizyonların başlamasıyla borç verenler dezavantajlı, borç alanlar ise avantajlı hale gelecektir. Böyle bir durumda tahvilin arzı artacak artan arz fazlalığı ise talebe baskı yaparak tahvilin fiyatının düşmesine bunun sonucunda ise tahvilin getirisinde (faizinde) yükseliş gerçekleşecektir.

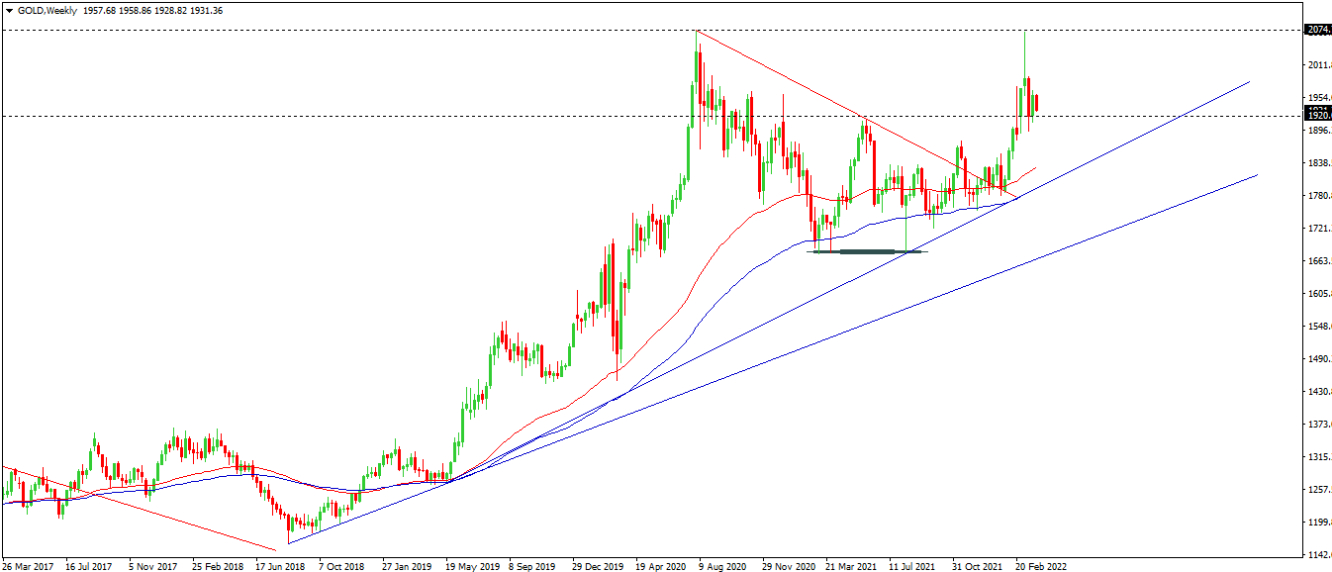

Tahvil getirileri ile yatırım araçlarının korelasyonuna baktığımızda genel görüşün altın ile ters korelasyon içinde yer aldığı görüşü hâkim basmaktadır. Ancak burada dikkat edilmesi gereken nokta o dönemde yaşanan gelişmelerin de analize dahil edilmesi gerektiğidir. Yani faizler arttığı zaman altın düşer kesinlikle doğru bir analiz değildir. Çünkü yapılan analizin içine o dönemdeki olayların etkilerini de ekleyip daha gerçekçi analizler yapılması yatırımcının getirisi açısından daha rasyonel bir analiz olacaktır.

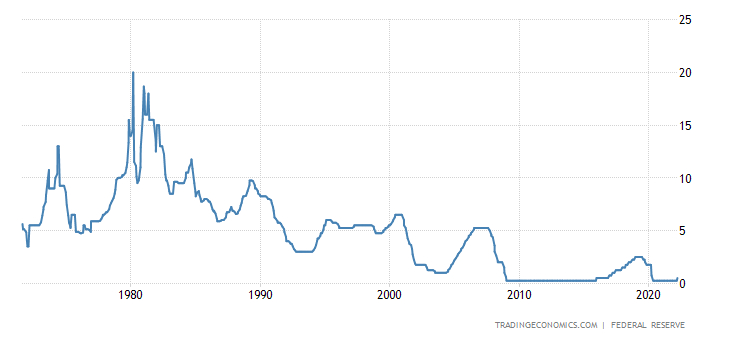

Yukarıdaki grafikte ABD'de 1976 yıllarında faizlerin yükseltilmeye başlanması ve ardından 1980'de tarihteki en yüksek seviye olan %20'ye çıkarılmıştır. Bu dönemde altının gelişimine bir göz atalım.

Görüleceği üzere her ne kadar faizlerde yükseliş yaşanmış olsa bile altın tarafında yükselişlerin devam ettiğini gözlemliyoruz. Bu örnekleri çoğaltabiliriz ancak benim burada dikkat çekmek istediğim analizi yaparken dönemin gelişmelerini de yaptığımız analize dahil etmeli ve enstrümanların hangi olaya nasıl tepkiler verebileceğini çok iyi bilmemiz gerektiğidir.

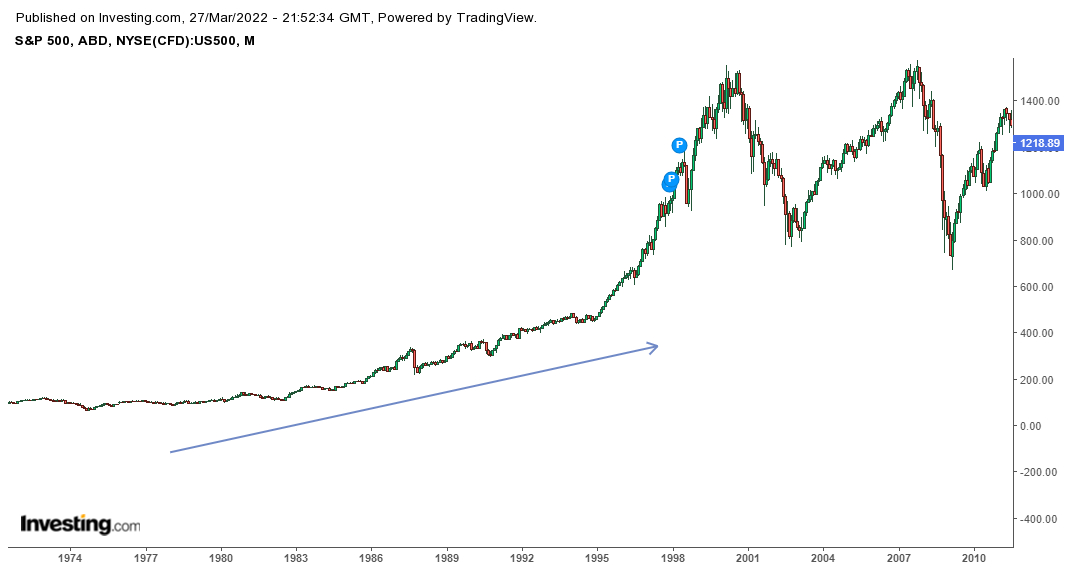

Borsa performansı ile değerlendirdiğimizde ise burada da aynı sonucun ortaya çıktığını söyleyebilirim. Bazı dönemlerde beraber pozitif yönlü bazı dönemlerde ise ters yönlü korelasyonlar içerisinde yer aldığı görülmektedir. Yukarıda tahvil getirilerinin geçmiş dönem performansı bulunmaktadır. Burada getirilerin kademeli olarak düştüğü yani tahvilin fiyatının arttığını gözlemliyoruz.

Aynı dönemde S&P 500'e baktığımızda ise yükselişte olduğunu yani ters korelasyon içerisinde yer aldığı görülmektedir. Yukarı bahsettiğim gibi analizi yaparken klasik bilinenlerden ziyade detaylı araştırıp dönemin gelişmelerini de analizimize ekleyip daha rasyonel karar vermeliyiz. Enstrümanların hangi olaya nasıl tepkiler verebileceğini çok ama çok iyi bilmemiz gerekiyor.

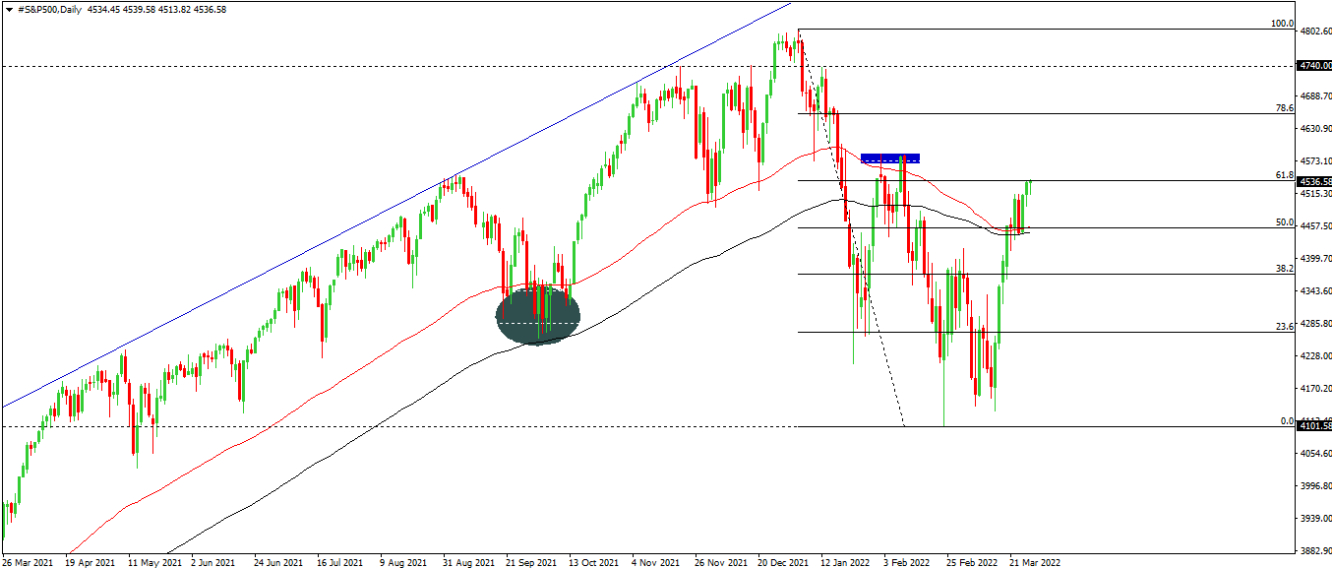

Bir diğer örneğimizde ise daha yakın dönemde ABD 10 yıllık tahvil getirisinin ve S&P 500'ün hareketine baktığımızda hem ters yönlü hem de pozitif yönlü reaksiyonlar verdiği görülmektedir.

Sonuç olarak; Piyasadaki şu an gerçekleşen duruma baktığımızda ise pandemi döneminde merkez bankalarının uyguladıkları genişleyici politikalar ve ardından Rusya - Ukrayna savaşının alevlenmesiyle enerji ve emtiadaki sert yükselişler enflasyonda yukarı yönlü baskıları kuvvetlendirmiştir. Geçtiğimiz hafta Fed üyelerinden gelen şahin mesajlar ve enflasyonda yukarı yönlü hareketlerin hızlanacak olması tahvil fiyatlarında sert düşüşlere ve bunun sonucu olarak da tahvil getirisinde (faizinde) yukarı yönlü hareketlerin yaşanmasına sebep olmuştur. Fed'in agresif gerçekleştireceği faiz artışlarına karşı piyasaları önceden hazırlayarak bu adımları atması piyasalar açısından olumlu olacaktır. Böyle bir durum gerçekleşmesi halinde hisse senedi piyasalarında geri çekilmeler görülse bile sert satış baskıları altında kalmayacağını düşünüyorum. Altın açısından ise dünya üzerindeki artan enflasyon sıkıntısı ve Rusya - Ukrayna arasındaki gerginliklerin temel katalizör olarak desteklediğini ve Fed'in agresif faiz artışları karşısında kısa vadeli satış baskısı yaşayabileceğini ancak böyle bir enflasyon döneminde hem altının hem de hisse senedi piyasalarının korunma aracı olarak görev alacağını düşünüyorum.

Geçtiğimiz analizimizde belirttiğim bölge olan 4,535 bölgesinden haftayı kapatan endekste sabah saatlerinde vadeli tarafta hafif geri çekilmelerin olduğu görülmektedir. Geri çekilmelerde 4,450 bölgesinden gelebilecek tepkilerin yakından takip edilmesi gerektiğini düşünüyorum. 4,450 bölgesinin üzerinde kalındığı sürece pozitif tarafta kalmaya devam edecektir.

Altın tarafında belirttiğim bölge olan 1920 dolar seviyesinin üzerinde iki haftadır kapanışların gerçekleştiğini gözlemliyoruz. Fed üyelerinden gelen şahin mesajlar ve tahvil getirilerindeki sert yükselişler bir miktar satış baskısı yaratmış olsa bile hafta boyunca geri çekilmelerde 1920 dolar bölgesinden gelebilecek tepkilerin yakından takip edilmesi gerektiğini düşünüyorum. Yukarı yönlü hareketlerde ise 1975 - 1990 dolar bölgesi yakından takip edilmelidir.