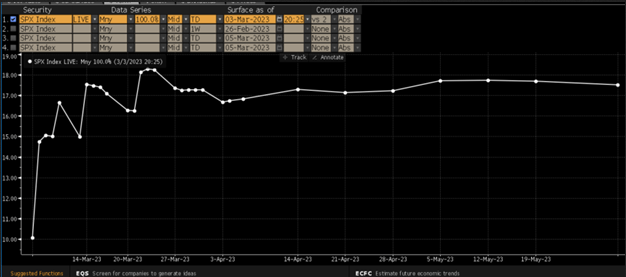

Oynaklığın yükselmesi beklenmeli; manşetlerin ne dediği umurumda değil. S&P 500'ün zımni oynaklık eğrisi, çok sayıda keskin dönüş ve kıvrımla korkutucu görünüyor. S&P 500'ün vade yapısı karmakarışık ve açıkçası, önümüzdeki üç hafta boyunca Powell, istihdam raporu, TÜFE ve FOMC etrafındaki piyasadaki risk miktarı göz önüne alındığında çok düşük olduğunu düşünüyorum. Kısa vadeli zımni oynaklık önümüzdeki iki hafta içinde önemli ölçüde artmazsa şaşırırım.

1. Powell

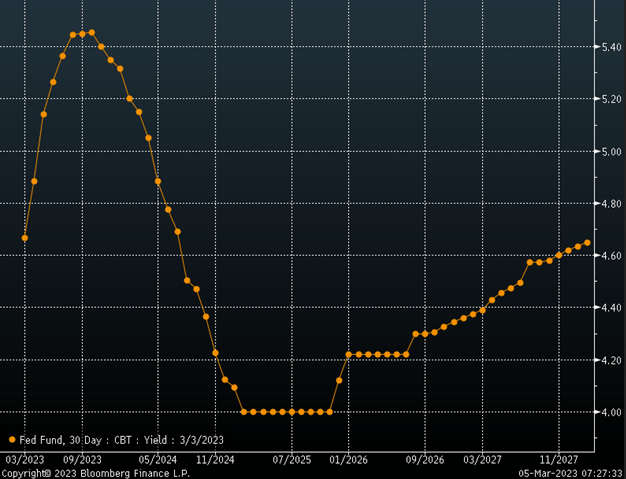

Jay Powell bu hafta Salı ve Çarşamba günleri ABD Kongresi önünde olacak. Bu, başkanın Mart FOMC toplantısına dair ipuçları vermesine imkan sunabilir, ancak genel olarak 25 baz puandan fazla bir faiz artışı olması pek olası görünmüyor. Bununla birlikte, faiz oranlarının Aralık FOMC toplantısında düşünülenden biraz daha yüksek olması gerekebileceğini belirtebilir. Faiz oranlarının merkezi eğilim olan %5,1 ila %5,4'ün üzerine çıkması gerekebileceğini söylemesi daha anlamlı olacaktır.

Piyasa şu anda oranların %5,45'e yükseleceğini düşünüyor, bu nedenle Powell'ın faiz artırımları konusunda sert konuşması piyasanın zaten gördüğü şeyi teyit edecektir. Powell'ın verilere bağlı modunda kalması muhtemel olduğundan, bu noktada faiz oranlarını daha da yükseltecek cephaneye sahip olması muhtemel değil. Ancak kim bilir, Powell'ı ilk kez Brainard'ın nefesini ensesinde hissetmeden göreceğiz. Güvercinlerin liderinin artık FOMC'de olmaması, özellikle ekonomik canlanma ve enflasyonun yükselmesi beklentileri göz önüne alındığında Powell'ı biraz daha sert olmaya teşvik edebilir.

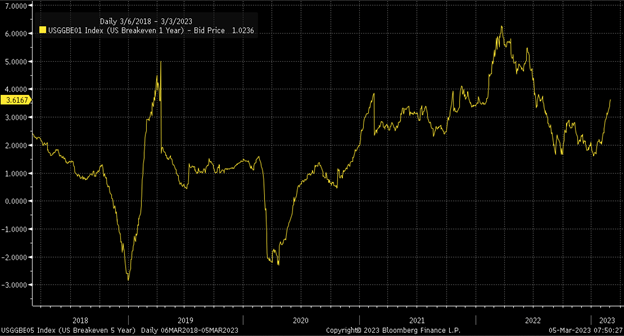

2. Enflasyon Beklentileri

Bir yıllık başabaş enflasyon beklentileri bu hafta yükselerek yaz aylarından bu yana en yüksek seviyesine ulaştı ve %3,66'ya tırmandı. Bu durum enflasyonun genel gidişatı açısından olumlu bir işaret değil ve önümüzdeki aylarda TÜFE'de potansiyel bir hızlanmaya işaret ediyor.

3. S&P 500

Yine de hisse senetleri geçtiğimiz hafta, Atlanta Fed Başkanı Bostic'in Fed'in yaz ortası ile sonu arasında "duraklayabileceğini" belirtmesinin ardından ralli yaptı. Kulağa harika geliyor, ancak aynı zamanda Mart, Mayıs, Haziran ve muhtemelen Temmuz aylarında 25 baz puanlık bir artış alacağımızı ve ardından duraklayacağımızı da gösteriyor. Ancak yine, algoritmaların bilge olması gerekmiyor; sadece anahtar kelimeler için okuyorlar ve bu da gün ortasında bir ralliye yol açtı.

Bu ralli Cuma gününe taşındı. Görünüşte önemsiz bir şey tarafından tetiklenen bir rallinin ayakları olduğunu hayal etmek karmaşık görünüyor. Ancak 4050 ile 4080 arasındaki boşluk göz önüne alındığında, o bölgede işleri kontrol altında tutacak oldukça iyi bir direnç olması gerekir. S&P 500 4.080 civarına kadar yükselebilir mi? Evet, mümkün görünüyor. Bu aynı zamanda 2 Şubat zirvesinden itibaren %50 geri çekilme seviyesine de denk gelir. Ancak, ekonomik veriler Salı veya Çarşamba günü gündemi devralmaya başlayacaktır. Bu hafta gelecek ekonomik veriler piyasaların buradan hangi yöne gideceğini büyük ölçüde belirleyecek.

Cuma günü açıklanacak olan istihdam raporunda 215.000 yeni istihdam yaratılması beklenirken, işsizlik oranının %3,4'te kalması ve ortalama saatlik kazançların yıllık bazda %4,7 oranında artması bekleniyor. Oranlar bu veri noktasından önce yükselişte, bu nedenle eğrinin daha uzun ucunda yukarı doğru ivmeyi korumak için muhtemelen beklenti üzerinde figürler gerekecektir.

4. 10 Yıllık Tahvil

Şimdilik 10 yıllık tahvil faizi %4,1 civarında dirençle karşılaştı. 4,1'in üzerine çıkılması, zirvelerin yeniden test edilmesi ve yeni bir zirve için bir yol oluşturur.

5. JPMorgan

JPMorgan (NYSE:JPM) son birkaç aydır yatay - yukarı yönde işlem görüyor. Bir dağılom modelinde ve geçen yılki düşüşlerin düzeltici bir aşamasında olduğu görülüyor. Hisse senedi, düşük seviyelerden %61,8'lik bir geri çekilmeyi neredeyse tamamladı, bu da momentum düşme eğiliminde olduğu için neden durduğunu açıklayabilir. Banka hisseleri bize bir süredir ekonominin resesyona doğru gitmediğini söylüyor. Ancak, derin bir şekilde tersine dönmüş verim eğrisi ve yükselen faiz oranlarıyla, kredi büyümesi ve net faiz geliri üzerindeki etkilerin ne olacağını merak etmek zorundayız. Bankalar şüphesiz daha yüksek faiz oranlarda daha fazla para kazanabilirken, tersine dönmüş bir verim eğrisi zarar verebilir. Bu, ekonominin sağlığı ve genel piyasa için iyi bir gösterge. Dolayısıyla, hisse senedinin performansında daha fazla bozulma olması anlamlı olacaktır. Aynı şekilde 146 doların üzerine çıkması da ekonomi için olumlu bir gelişme olabilir.

6. Procter & Gamble

Procter & Gamble (NYSE:PG) lider brüt kâr marjı şirketi gibi görünüyor ve hisse senedi 141 dolarlık direnç etrafında dolaşıyor. Artan fiyatların olduğu bir ortamda, artan maliyetleri yansıtabilen bir şirket marjlarını genişletebilir ve bunun tersi de geçerlidir. P&G'nin yükselişe geçmesi, marjların iyileşmeye başladığını gösterebilir. Şu anda, bize marjların sağlıklı olmadığını söylüyor. Momentum düşüş yönünde ve 200 günlük hareketli ortalama muhtemelen güçlü bir direnç oluşturacak. 142 doların üzerinde bir ralli S&P 500 marjları için olumlu, 123 dolara bir düşüş ise olumsuzdur.

Bu hafta iyi şanslar!

Sonraki İşleminiz İçin Yatırım Fikrine mi İhtiyacınız Var?

Şirket değerlemelerinin 2024’te yaptığı sıçramayla birlikte, birçok yatırımcı hisselerdeki pozisyonlarını artırmak konusunda endişeli. Nereye yatırım yapacağınızdan emin değil misiniz? Başarısını kanıtlamış portföylerimize erişim sağlayın ve yüksek potansiyele sahip fırsatları keşfedin.

Sadece 2024 yılı içinde, ProPicks AI tarafından seçilen 2 hisse %150, 4 hisse %30 ve 3 hisse %25 değer kazandı.

Bu etkileyici bir performans. Dow, S&P ve Teknoloji sektörü gibi farklı odaklara sahip portföylerle kazandıracak çeşitli stratejileri inceleyebilirsiniz.