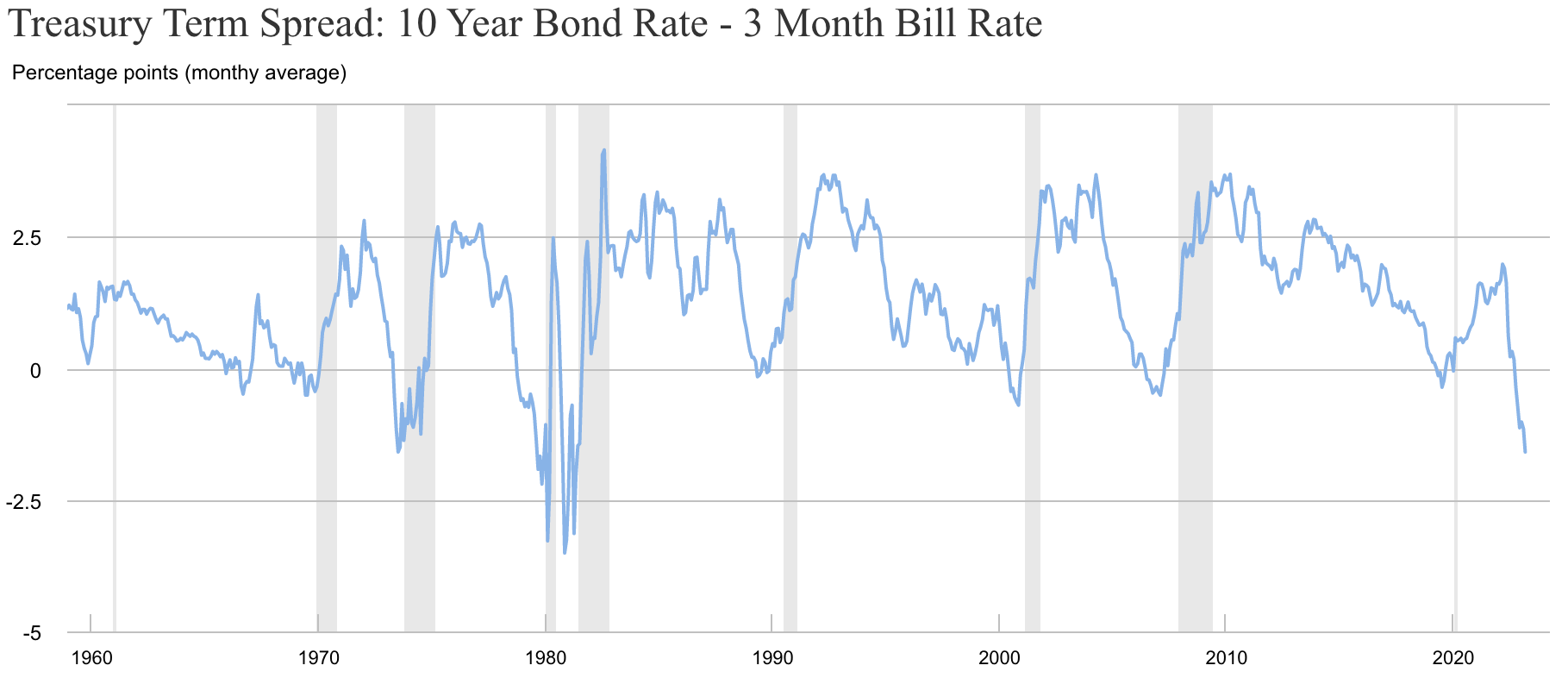

- ABD son 40 yılın en yüksek resesyon olasılığı ile karşı karşıya. 10 yıllık ve 3 aylık getiri farkı 1980'lerden bu yana en derin tersine dönüşü yaşıyor.

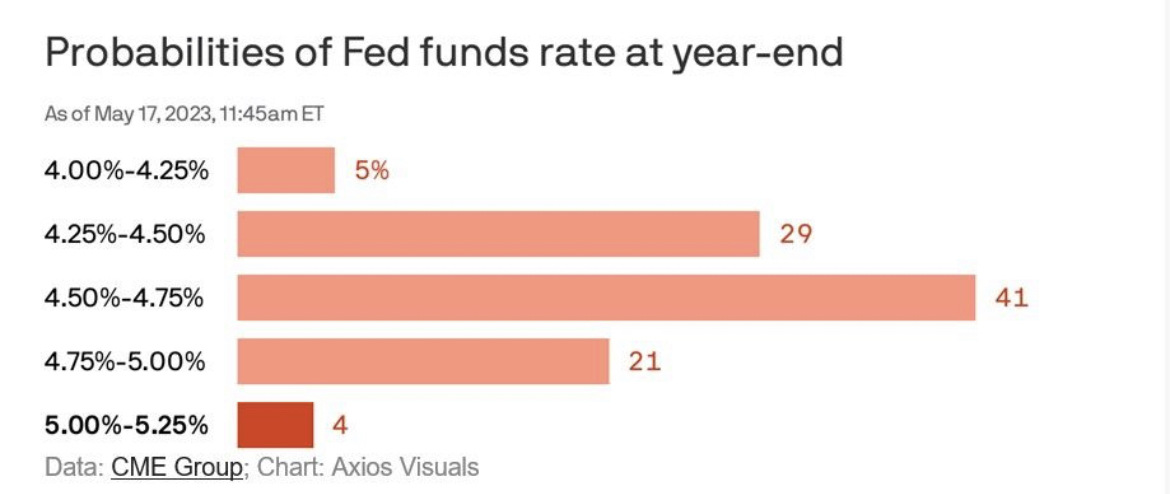

- Fed 'ılımlı' bir resesyon öngörüyor, ancak piyasa bu yıl Fed politikasında bir dönüş bekliyor ve bu da daha derin ve daha erken bir resesyona işaret ediyor.

- Yatırımcılara riskleri azaltmak için portföylerinin bir kısmını resesyona dayanıklı hisse senetlerine ayırmaları tavsiye ediliyor.

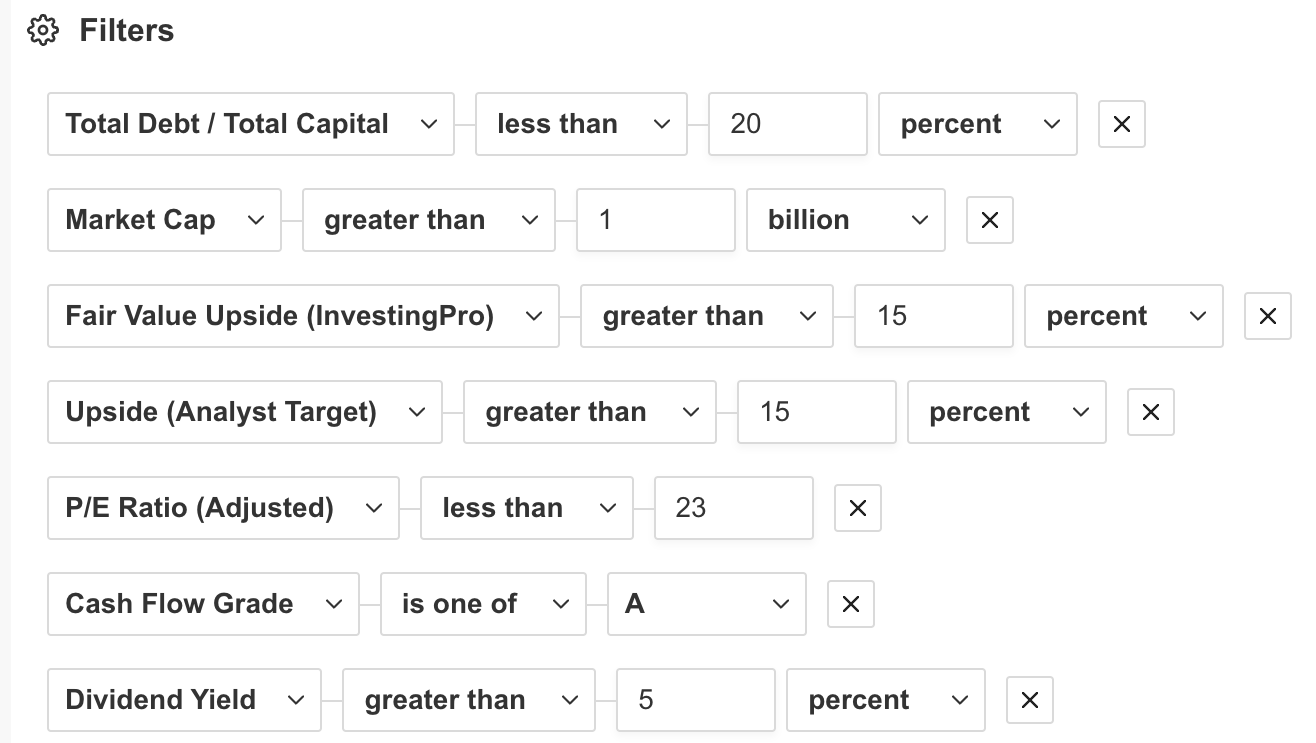

- Toplam Borç/Toplam Sermaye %20'den az.

- 'A' puanlı Nakit Akışı Notu

- F/K Oranı (Düzeltilmiş) 23'ün altında

- Adil Değer Tahmini %15'ten büyük

- Analist Konsensüs Yükseliş Hedefi %15'ten fazla

- Piyasa Değeri 1 milyar dolardan fazla

- Temettü Verimi %5'ten yüksek

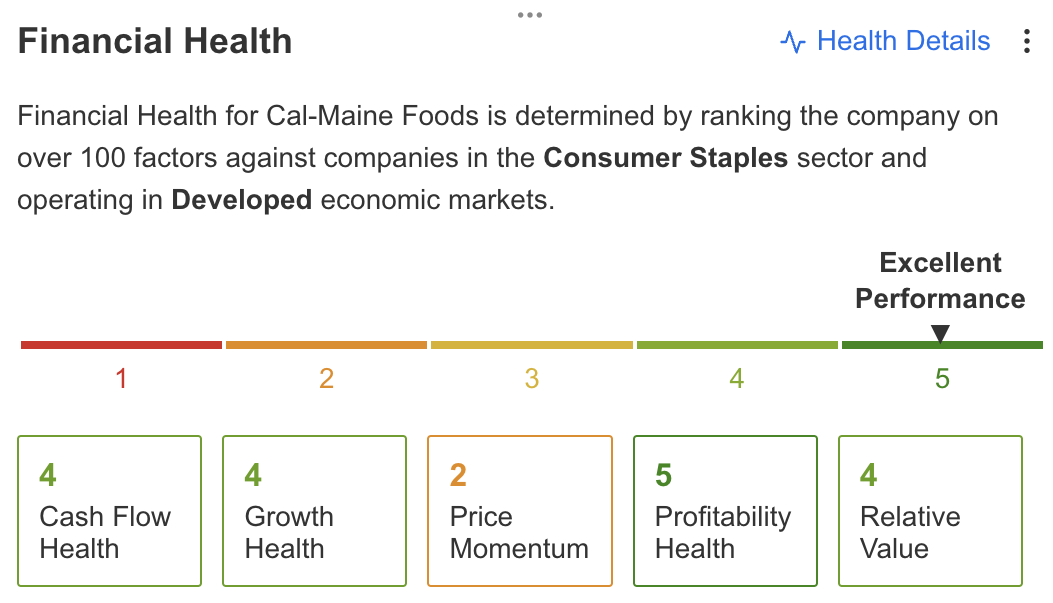

- Finansal Sağlık Skoru: 5

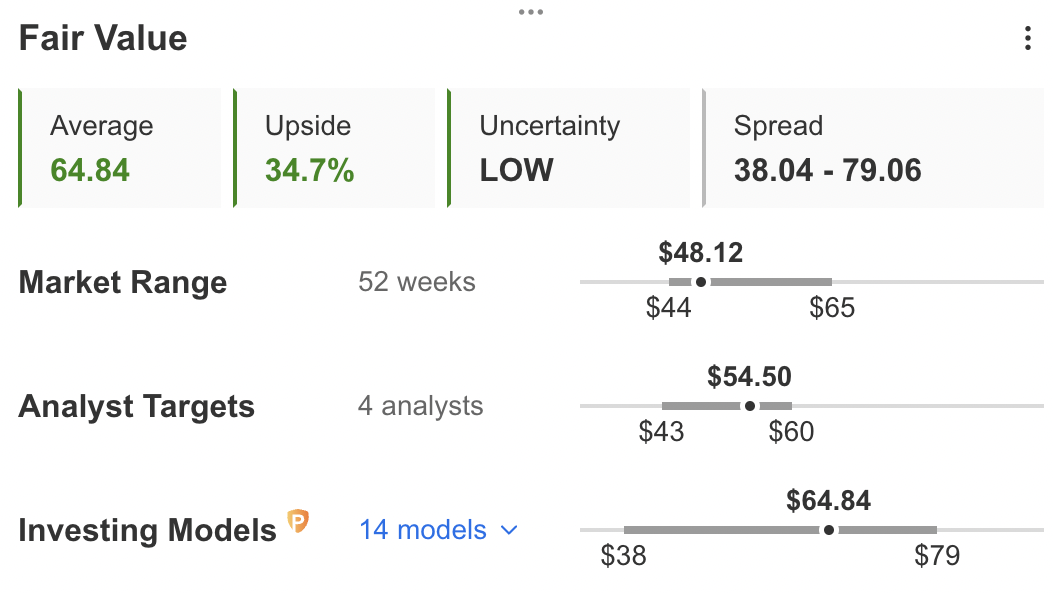

- Yükseliş Potansiyeli: %34,7

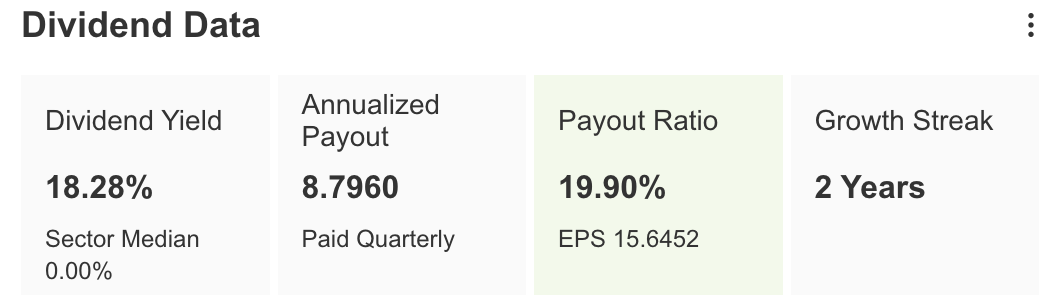

- Temettü Verimi: %18,2

- Finansal Sağlık Skoru: 5

- Yükseliş Potansiyeli: %54,6

- Temettü Verimi: %9,1

- Finansal Sağlık Skoru: 5

- Yükseliş Potansiyeli: %30,9

- Temettü Verimi: %5,6

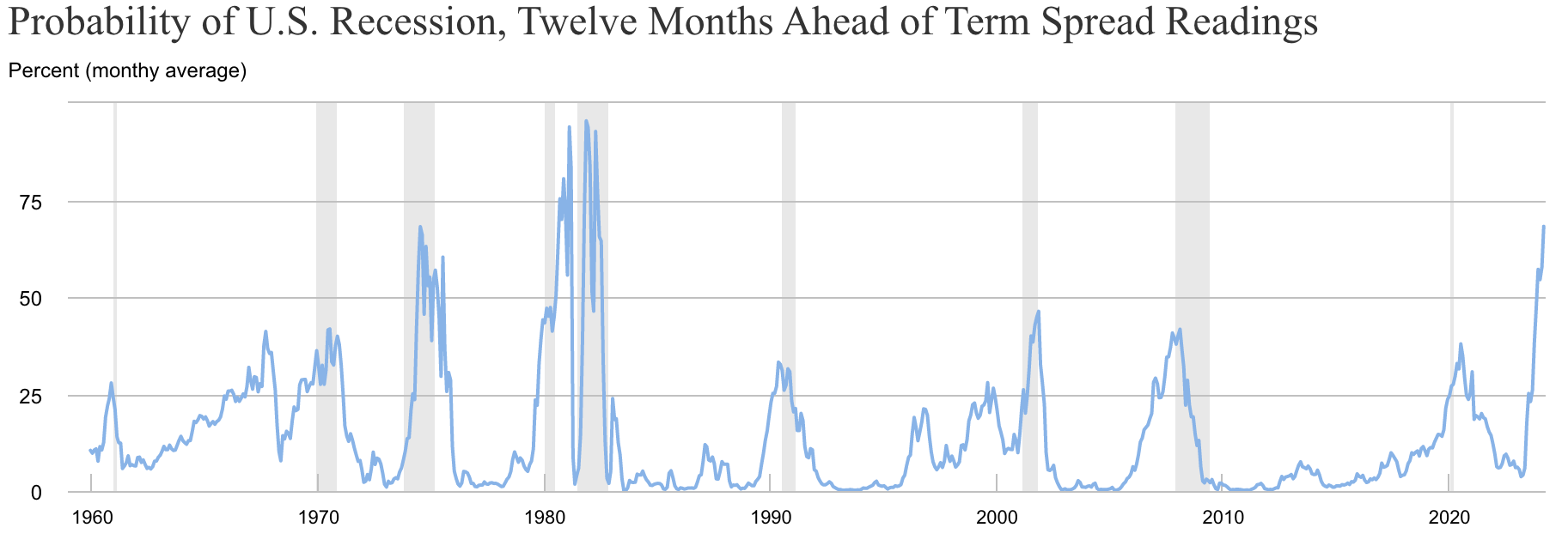

Bu haftaki veride 1. Çeyrek GSYİH'de yukarı yönlü revizyon ihtimaline ve 2. çeyrekte ekonomik faaliyetlerde küçük bir toparlanma olasılığına rağmen, ABD'nin gelecek yıl resesyona girme ihtimali hâlâ son 40 yılın en yüksek seviyesinde.

New York Fed'e göre, 10 yıllık ile 3 aylık getiri arasındaki fark 1980'lerden bu yana en derin tersine dönüşle %-1,59'a gerileyerek resesyon ihtimalini %68 gibi yüksek bir orana çıkardı. Bu mevcut risk, subprime krizinin ortaya çıkmasından hemen önce Kasım 2007'de yalnızca %40'te bulunan riskin çok üzerinde.

Kaynak: NYFed

Bu hafta Fed'in son toplantı tutanaklarını yayımlamasıyla birlikte konuya ilişkin bir güncelleme almamız muhtemel. Bununla birlikte, Fed'in bu yıl gerçek bir dönüş yapmaması halinde, Merkez Bankası'nın bu yılın sonunda başlayacak ve 2024'e kadar sürecek 'ılımlı' bir resesyon öngörüsü devam ediyor.

Son toplantı özetine göre, bankacılık sektöründeki son gelişmelerin potansiyel ekonomik etkilerine ilişkin değerlendirmeleri göz önünde bulundurulduğunda, Mart toplantısı sırasında üyelerin beklentisi, bu yılın sonlarında başlayacak ve takip eden iki yıl içinde toparlanacak ılımlı bir resesyon yönündeydi.

Olası resesyonun derinliğine ilişkin olarak Jerome Powell'ın bu konuda seçtiği terim 'ılımlı' (yeni bir 'geçici enflasyon?') oldu. Ancak görünen o ki piyasa bu durumu biraz daha farklı görüyor.

Federal Fon vadeli işlemlerine bakacak olursak, piyasanın bu noktada Fed'e inanmadığı açık. Hatta bu yıl şimdiden merkez bankasının politikasında bir tersine dönüş fiyatlıyor ve resesyonun beklenenden daha erken gelebileceğine işaret ediyor.

Kaynak: Axios, CME Group

Bu Durumla Nasıl Başa Çıkılır?

Resesyon tartışması, resesyonun mutlaka yaşanacağına inananlar ile buna karşı bahse girmeye hazır olanlar arasında kutuplaşmış durumda.

Ben daha çok ikincisinden yana olsam da, soruna pragmatik bir yaklaşım önermek istiyorum: Ne olacağını tahmin etmeye çalışmak yerine, yatırımcıların portföylerini, konuyla ilgili kişisel görüşlerinden bağımsız olarak, sunulan risklere göre konumlandırmaları çok daha iyi olacaktır.

Bu anlamda, her yatırımcı bu yılın üçüncü çeyreği itibarıyla hisse senedi portföyünün en az %20'sini resesyonlarda genellikle iyi performans gösteren hisse senetlerinde bulundurmalıdır. Resesyona inananlar, genel hisse senedi riskini azaltmak için bu yılki zirvelerden faydalanarak bu oranı %50'ye kadar çıkabilirler.

Ayrıca, bir resesyonun ardından Fed'in bir geri adım atarak yüksek kaliteli büyüme hisselerini yeniden cazip hale getireceğini de unutmamalıyız.

Bu çerçevede, InvestingPro aracımızı kullanarak piyasayı tarayıp resesyona dayanıklı en iyi hisse senetlerini bulmaya çalışacağız. Okuyucularımız aşağıdaki linke tıklayarak her sıcak piyasa konusu için aynı araştırmayı yapabilirler: Bir hafta boyunca ücretsiz deneyin!

Hisse Görüntüleyicisi

Bu tür hisse senetlerini keşfetmek için InvestingPro gelişmiş hisse senedi görüntüleyicisini kullandım. Genellikle resesyon dönemlerinde iyi performans gösteren sektörlerde (örn. temel tüketim malları, kamu hizmetleri, malzeme ve iletişim hizmetleri) finansal açıdan güvenli olan ve önümüzdeki 12 ay içinde iyi bir yükseliş potansiyeli sunan şirketleri bulmaya odaklandım. Ayrıca, yüksek temettü getirisi ödeyen ve daha büyük bir ekonomik gerilemeye rağmen bunu yapmaya devam etmek için yeterli nakit akışına sahip olan şirketleri de aradım.

Kaynak: InvestingPro

Ölçütler için aşağıdakileri kullandım:

Bu kriterleri titizlikle uyguladıktan sonra, araştırmam 3 şirketle sonuçlandı. Bu üç hissenin her biri, Investing Pro Adil Değer fiyat hedeflerine göre 'Güçlü Al' tavsiyesi aldı ve önemli bir yükseliş potansiyeli sunuyor.

İşte düşük F/K, büyük yükseliş potansiyeli ve yüksek temettü oranlarına sahip, resesyona dayanıklı ilk üç hisse senedim.

1. Cal-Maine Foods (NASDAQ:CALM )

2. Ternium (NYSE:TX )

3. Warrior Met Coal (NYSE:HCC )

InvestingPro ile bu listedeki en iyi hisse senedine daha yakından bakalım.

Cal-Maine Foods

Mississippi merkezli CALM, kuruluşundan bu yana sektörde etkili bir oyuncu oldu. ABD'nin çeşitli bölgelerinde güçlü bir varlığa sahip olan bu şirket, ülke çapındaki tüketicilere besleyici ve lezzetli ürünler sunarak sağlam bir itibar kazandı.

Yukarıda belirtilen ölçütlerin yanı sıra, şirket InvestingPro'nun Finansal Sağlık ölçütünde de beş üzerinden beşlik tam puana sahip.

Kaynak: InvestingPro

Şirket ayrıca mevcut fiyatlarda %34,7'lik bir yukarı yönlü potansiyele sahip.

Son olarak, gıda holdingi %18,2'lik etkileyici bir ileriye dönük temettü verimine sahip ve bu da onu yatırımcılarına nakit ödemeleri açısından S&P 500'ün ilk %15'ine yerleştirmekte.

Kaynak: InvestingPro

Sonuç

ABD ekonomisinde tam anlamıyla bir resesyon yaşansın ya da yaşanmasın, yatırımcıların portföylerini akıllıca konumlandırarak bu tür risklerden korunmaları şiddetle tavsiye edilir. Geleceği tahmin etmeye çalışmak yerine, doğru risk değerlendirmesi uzun vadede çok olumlu sonuçlar elde etmenize yardımcı olabilir.

InvestingPro hisse görüntüleyicisi bu süreçte size yardımcı olacak harika bir araç. Wall Street analistlerinin görüşlerini kapsamlı değerleme modelleriyle birleştirerek, yatırımcılar getirilerini en üst düzeye çıkarırken bilinçli kararlar alabilirler.

***

Açıklama: Bu raporun yazarı şu anda belirtilen hisse senetlerinde herhangi bir pozisyona sahip değildir. Ancak, yakın gelecekte CALM'da bir pozisyon açabilir.