Bankacılık sektöründeki çalkantılar ve ekonomideki olumsuzluklara ilişkin endişelerin yeniden gündeme gelmesi, ABD Merkez Bankası'nın faiz artırımlarının sona erdiği ya da ermek üzere olduğu yönündeki beklentileri güçlendiriyor. Bu görünüm de ABD tahvil piyasasında bir ralliye yol açtı.

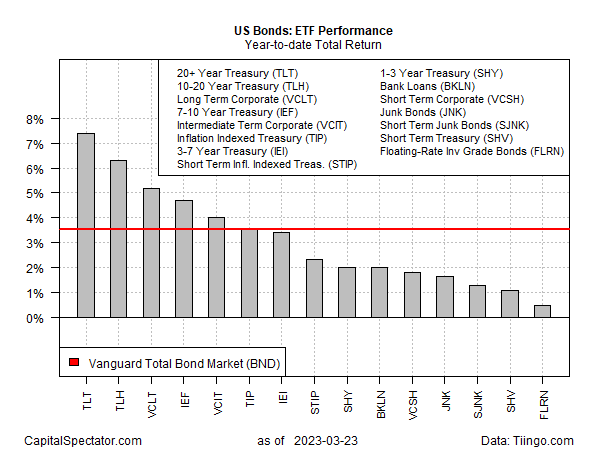

Perşembe günkü kapanışa kadar, ABD sabit getiri varlıklarının tüm ana bileşenleri bir dizi ETF'e dayalı olarak yıl başından bu yana kazanç sağlamış durumda. 2023 rallisine uzun vadeli Hazine tahvilleri öncülük ediyor: iShares 20+ Year Treasury Bond (NASDAQ:TLT) bu yıl %7,4 artış gösterdi. Kazancın çoğu, banka kargaşası haberlerinin güvenli limanlara olan talebi artırmasıyla son iki hafta içinde ortaya çıktı.

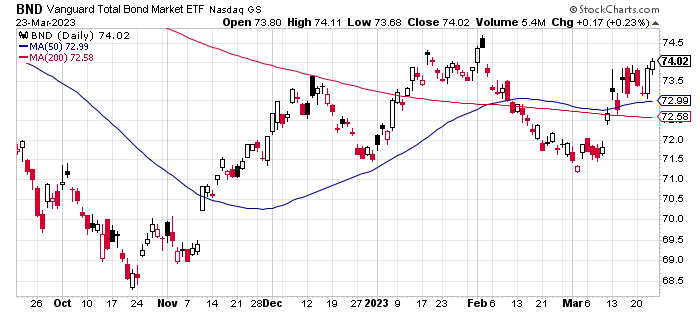

ABD yatırım yapılabilir tahvillerinin geniş bir ölçütüne göre, sabit gelir genel olarak son zamanlarda daha yüksek fiyatların tadını çıkarıyor. Vanguard Total Bond Market ETF (NASDAQ:BND) 2023 yılında şu ana kadar %3,5 artış gösterdi.

Bloomberg bu hafta başında, Fed Başkanı Jerome Powell'ın tercih ettiği ABD resesyon riski ölçütünün bir uyarı verdiğini belirtti. Powell Mart 2022'de, ABD 3 aylık Hazine bonolarının mevcut getirisi ile 18 ay sonraki beklenen getirisi arasındaki farka atıfta bulundu - bu fark şimdi açıkça yakın vadede bir noktada resesyona işaret ediyor.

Bankacılık krizi (şu ana kadar kontrol altına alınmış gibi görünse de) ve resesyon olmasa bile daha sert ekonomik rüzgarlara yönelik beklentilerin birleşimi, para politikası kararlarına ilişkin tahminlerin gözden geçirilmesine neden oluyor. Çarşamba günü Fed'in hedef faiz oranını ¼ puan artırarak %4,75-%5,0 aralığına yükseltmesinin ardından analistler ve yatırımcılar bu artışın en azından geçici olarak son olup olmayacağını merak etti. Hissiyattakim değişim, Mart ayının ikinci yarısında tahvillerin göreceli güvenliğine olan talebi artırdı.

Fed fon vadeli işlem piyasası şu anda Fed'in 3 Mayıs'taki bir sonraki FOMC toplantısında faizleri değiştirmeden bırakacağına dair orta derecede yüksek bir olasılığı (bugün erken işlemlerde yaklaşık %70) fiyatlıyor.

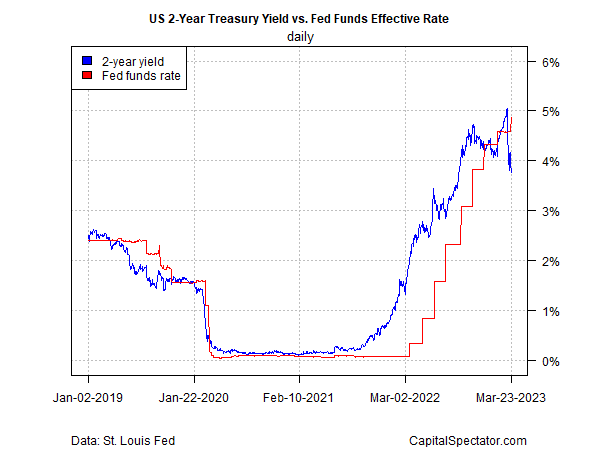

2 yıllık tahvil faizi de Fed'in hedef faiz oranının zirveye ulaştığının sinyalini veriyor. Faiz beklentileri açısından en hassas vade olarak kabul edilen bu faiz dün (23 Mart) %3,76 ile Eylül ayından bu yana en düşük seviyeden işlem gördü.

Temel çıkarım: 2 yıllık daha düşük faiz ile Fed fonları için %4,75-%5,0 aralığı arasındaki geniş fark, merkez bankası para politikasında bir duraklama ve belki de bir kesinti öngören bir piyasa hissiyatını yansıtıyor.

Bankalardaki çalkantılara ve ekonomik sıkıntılara bağlı olarak artan endişelerin tahvil fiyatlarını yükselttiğini ve getirileri düşürdüğünü unutmayın. Bank of America Securities'den ekonomist Michael Gapen şunları kaydetti:

"Finansal sistemdeki stresin kısa sürede azalması halinde, daha güçlü makro verilerin Fed'in Mayıs ayından sonra ilave faiz artırımlarına gitmesine yol açacağını göz ardı edemeyiz. Ancak şimdilik risklerin sıkılaştırma döngüsünün daha erken sona ermesi yönünde olduğunu düşünüyoruz."

SGH Macro Advisors'ın baş ABD ekonomisti Timothy Duy ise, "oyun değişti" diyor:

"Bankacılık sektöründeki çalkantılar Fed'i fena halde sarstı. Bankacılık sektörüne ciddi zarar vermeden faiz artırımına devam edebileceğine dair güveni azaldı. Bu güveni yeniden kazanana kadar daha temkinli hareket edecektir. Fed'in, Powell'ın [Çarşamba günkü] basın toplantısında yaptığı gibi, güçlü büyüme ve yüksek enflasyon verilerini geriye dönük olarak görmezden gelmesini takip edin."