Merkez Bankası Ne İş Yapar?

Merkez Bankası, banknot (kâğıt para) basımının tek yetkilisidir (madeni para basımı yetkisi Hazine’ye bağlı Darphane ve Damga Matbaasına aittir.) Merkez Bankası bastığı bu paranın dolaşımından sorumludur. Fiyat istikrarını sağlamak, yani enflasyon ve deflasyona yol açmadan parayı yönetmek ve bu amaca ulaşmak için para politikası araçlarını bağımsız olarak kullanmakla yükümlüdür. Merkez Bankası ülkenin altın ve döviz rezervlerini saklamak ve yönetmekle ve finansal sistemde istikrarı sağlamak amacıyla, para ve döviz piyasaları ile ilgili düzenleyici önlemleri almakla da görevlidir.

Niçin Türkiye Cumhuriyeti Merkez Bankası Değil de Türkiye Cumhuriyet Merkez Bankası?

Merkez Bankası,11 Haziran 1930 tarih ve 1715 sayılı yasa ile Türkiye Cumhuriyet Merkez Bankası (TCMB) unvanı altında özel hukuk tüzel kişiliğine sahip ve özel sermayenin de katıldığı devletten ayrı ve bağımsız bir kurum olarak anonim ortaklık şeklinde kurulmuştur. Türkiye Cumhuriyeti ibaresine ve T.C. kısaltmasına yer verilmemesi, bunun yerine Türkiye Cumhuriyet ibaresinin kullanılmasındaki amaç Bankanın bağımsızlığını vurgulamak, devlete ait bir kuruluş; bir kamu kuruluşu olduğu izlenimi vermemek içindir (bununla birlikte kısaltma olarak TCMB kullanıldığına dikkat edilmeli.)

TCMB’nin Sahibi Kim?

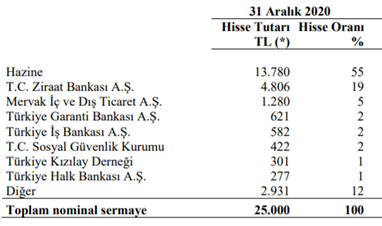

Merkez Bankası bir anonim ortaklık olduğu için sermayedarları vardır. 2020 sonu itibarıyla Banka sermayesindeki hisseler şöyledir (Kaynak: TCMB, EY Bağımsız Denetim Raporu 2020, Sayfa 31.)

Görüleceği üzere Merkez Bankası’nda hisse ağırlığı yüzde 55 ile Hazine’dedir (Mervak, TCMB Vakfı’dır.)

Merkez Bankalarının Bağımsızlığı Niçin Önemlidir?

Madeni paranın yerini almaya başlayan kâğıt para, parasal genişleme işini iyiden iyiye kolaylaştırdı. Ne kâğıdın ne de mürekkebin sınırı vardı. Birkaç liralık masrafla binlerce liralık kâğıt para basılabiliyordu. Bu imkân hükümetlere diledikleri kadar para basma yetkisi veriyordu. Özellikle Birinci Dünya Savaşı sonrasında birkaç ülke dışındaki bütün ülkeler kâğıt para basımı karşılığında kasaya altın koyma işini de bırakınca karşılıksız kalan kâğıt paranın çoğaltılmasının önünde engel kalmadı. İşte merkez bankası bağımsızlığı burada devreye girdi. Merkez bankası, hükümetlerin istediği kadar para basmayacak, ekonomik gereklere uygun para basacaktı. Para basma kararı Merkez Bankası’na ait olacak ve ona müdahale edilmeyecekti. Gerçek bağımsızlık buydu, hala da budur. Merkez bankası amaç konusunda bağımsız değildir. Hangi amaca hizmet edeceği genellikle yasasında yazılıdır. Günümüzde merkez bankası bağımsızlığı denildiğinde para politikası araçlarını (faiz, zorunlu karşılı ve açık piyasa işlemleri) kullanmak konusunda siyasetten bağımsız karar verip uygulama yapabilmek anlaşılmaktadır.

TCMB’nin Para Basma Yetkisi ve Bastığı Para Miktarı

Merkez bankalarının temel görevlerinden birisinin ülke parasını (kâğıt para) basmak ve piyasaya sürmek olduğuna yukarıda değinmiştik. Ülkemizde banknot basma ve ihraç yetkisi Anayasa’nın 87’nci maddesine göre Türkiye Büyük Millet Meclisi’ne (TBMM) aittir. TCMB’nin kuruluş yasası olan 1715 sayılı yasanın 1’inci maddesiyle banknot ihracı imtiyazı, 30 yıl süreyle Merkez Bankasına verildi, bu süre iki kez uzatıldı 1994 yılında çıkarılan 3985 sayılı yasayla süre sınırlaması kaldırıldı ve böylece banknot ihraç yetkisi süresiz olarak TCMB’ye devredilmiş oldu.

TCMB’nin 25 Haziran 2021 itibarıyla basıp da piyasaya sürdüğü kâğıt para miktarı + Darphane’nin basıp piyasaya sürdüğü madeni para miktarı = 219,2 milyar TL. Bunun 15,3 milyar TL’lik kısmı banka kasalarında, kalan 203,9 milyar TL’lik kısmı dolaşımda bulunuyor.

Merkez Bankası Fiyat İstikrarını Sağlamak İçin Ne Yapar?

Merkez Bankası, ekonomi politikasının en önemli alt politikalarından birisi olan para politikasını yürütmekle görevlidir. Banka, bu politikanın araçlarını (faiz, zorunlu karşılık oranları, açık piyasa işlemleri) fiyat istikrarını sağlamak amacıyla kullanır. Merkez Bankası kısa vadeli fonlara yön veren politika faizini artırdığında piyasada faizler yükselir, düşürdüğünde piyasada faizler düşer. Zorunlu karşılık oranlarını artırdığında kredi kullanım miktarı azalır, düşürdüğünde ise kredi kullanım miktarı artar. Merkez bankası her iki aracı da enflasyonu (veya deflasyonu) denetim altına almak için kullanır.

TCMB Hangi Para Politikası Yaklaşımını Kullanıyor?

TCMB, günümüzde pek çok merkez bankası gibi ‘enflasyon hedeflemesi’ denilen bir para politikası yaklaşımı uyguluyor. Bu yaklaşımda asıl olan merkez bankasının ya tek başına ya da bizde olduğu gibi hükümetle birlikte bir yılsonu enflasyon hedefi belirlemesi ve elindeki para politikası araçlarını bu hedefe ulaşmak için kullanmasıdır. Bu yaklaşımın sonuç verebilmesi için merkez bankasının başka hiçbir hedefle veya amaçla ilgilenmemesi gerekir. Aksi takdirde bizdeki uygulamada olduğu gibi hedeften büyük sapmalar ortaya çıkabiliyor.

Merkez Bankasının önemli özelliklerinden bir tanesi de, bankalar açısından ‘son borç verici’ (lender of last resort) konumunda olmasıdır. Piyasada ortaya çıkabilecek geçici likidite sıkışıklıklarının yaratacağı ödeme sistemi aksamalarını gidermek ve finansal piyasaların etkin bir şekilde çalışmasını sağlayabilmek için TCMB, bankalara çeşitli yollarla kredi olanağı sağlamaktadır.

TCMB’nin Faizleri

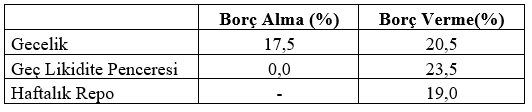

Merkez bankası bankalar açısından ‘son borç verici’dir. Bankalar açıklarını kapatmak için başka yerden borç bulamazlarsa merkez bankasından borçlanırlar. Merkez bankası sadece kısa vadeli (gecelik, haftalık) borç verir ya da borç alır ve karşılığında faiz verir ya da alır. Güncel olarak TCMB’nin faizleri (yıllık oranlar) şöyledir:

TCMB son dönemde fonlama konusunu yüzde 19 oranında faiz aldığı 1 hafta vadeli repo karşılığı borç vermeye göre yürütmektedir.

TCMB’nin Rezervleri

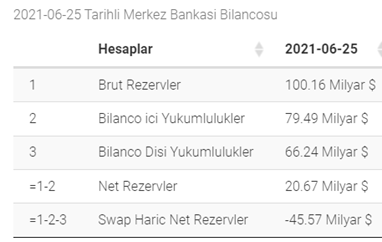

Ülkelerin sahip olduğu döviz ve altın rezervleri ülkelerin risklerinin güvence altında olduğunun göstergesidir. Yukarıda merkez bankalarının görevlerini anlatırken ülkenin sahip olduğu resmi döviz ve altın varlıklarını saklamayı ve yönetmeyi de görevleri arasında saymıştık. TCMB’de aynı görevi yapıyor. 25 Haziran 2021 tarihi itibarıyla TCMB’nin rezervleri şöyledir (Kaynak: https://tcmb-reserves.github.io/)

Buna göre TCMB brüt rezervleri 100 milyar dolar dolayında, net rezervleri (emanet duran rezervler düşülünce) 21 milyar dolar ve swaplar da düşülünce net rezervleri eksi 46 milyar dolayında bulunuyor.

TCMB’nin Altınları Nerede Duruyor?

Merkez bankaları sahip oldukları ya da zorunlu karşılıklar gibi çeşitli nedenlerle rezervleri arasında bulunan altınları gerek kendi kasalarında gerekse diğer merkez bankalarının kasalarında saklarlar. Bunları başka merkez bankalarının kasalarında saklamalarının nedeni swap işlemlerinde daha kolay kullanabilmek içindir.

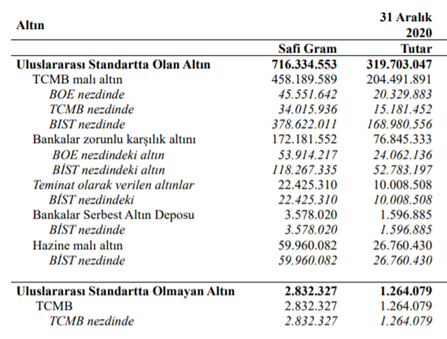

31 Aralık 2020 itibarıyla TCMB’nin sahip olduğu ya da rezervinde bulunan altınların saklandığı yerler şöyledir (Kaynak: TCMB, EY Bağımsız Denetim Raporu 2020, Sayfa 21.)

Görüleceği üzere TCMB sahip olduğu büyük bölümünü Borsa İstanbul (BIST) nezdinde bir bölümünü kendi kasalarında, bir bölümünü de İngiltere Merkez Bankası’nda (BOE) saklamaktadır. Bankaların zorunlu karşılık olarak yatırdığı altınların da yaklaşık üçte ikisi BIST nezdinde, üçte biri de BOE nezdinde bulunmaktadır.