Dünyanın ikinci büyük ekonomisi olan Çin’de zayıflık sürerken ABD ve Euro Bölgesinde imalat sektörlerinin daralmasına rağmen hizmet sektörleri ekonomik aktiviteyi destekliyor. ABD’de büyüme yavaşlarken, en büyük ihracat pazarımız olan Euro Bölgesi son iki çeyrektir daralıyor. ABD’de istihdam kısmen zayıflık sinyali vermesine rağmen saatlik ücret artışları ve çekirdek enflasyon yıllık %4-5 aralığına doğru yavaşladı ancak bu seviye FED’in %2’lik enflasyon hedefinden hala uzak. Ekonomik büyümeyi hırpalamadan enflasyonu dizginlemek için FED’den 26 Temmuz toplantısında 25 baz puanlık artırım bekleniyor. Son iki çeyrektir daralan Euro Bölgesi’nde de %5’lere gerileyen çekirdek enflasyona rağmen Avrupa Merkez Bankası (ECB) da %2’lik enflasyon hedefinden çok uzak. FED faiz artırımlarının sonuna yaklaşmışken ECB faiz artırmaya devam edecek, Euro/Dolar paritesi de yukarı yönlü seyrini sürdürecek.

Küresel ekonomik aktivitenin ve fiyat artışlarının yavaşladığı mevcut ortam ve görünüme paralel olarak Türkiye’nin ihracatı ve imalat sektörü üretimindeki zayıflık sürüyor. Hükumetin seçim ekonomisini öne çıkarması ve talep tarafının dizginlerinin yeterince sıkı tutulmaması TCMB’ye sermaye çekebilecek bir hikâye yazma fırsatını gerekli kılıyor. Merak edenler için sebeplerini sıralayalım.

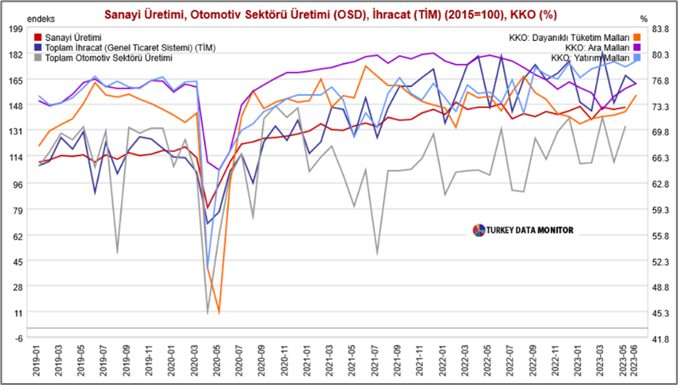

Sanayi üretiminde yukarı yön sınırlı…

Şubat-Haziran 2022 döneminde tarihinin en yüksek performansını kaydeden sanayi üretimi, 2022 yılının ikinci yarısından itibaren yatay bir seyir izliyor. Sanayi üretimi 2023 yılının ilk beş ayında önce inişli sonra çıkışlı bir seyir izlerken, Mayıs ayında Ocak ayı performansına yakın bir yükseliş kaydetti. Her ne kadar aşağıdaki grafik karmaşık gibi görünse de bize çok şey anlatıyor. İlk olarak, otomotiv sektörü üretimindeki artış sanayi üretimini yukarıya, azalışlar ise aşağıya çekiyor. Benzer şekilde en büyük ihracat kalemimiz olan otomotiv sektörü üretimi ve ihracatı, toplam ihracat hacmini doğrudan etkiliyor. İmalat sektörü kapasite kullanım oranlarındaki değişimler ise sanayi üretimindeki artış ve azalışın sebeplerini anlamamıza yardımcı oluyor. Haziran ayında tüm mal grubu imalatında kapasite kullanım oranlarındaki artışlar sanayi üretiminin Mayıs ayı sonrasında Haziran ayında da büyüyeceğine işaret ediyor. Haziran ayında ihracatın azalmasına rağmen, sanayi üretimindeki olası büyümenin sebebi 1-haftalık Kurban Bayramı tatili öncesinde stokları destekleme amaçlı olabilir.

Kaynak: Turkey Data Monitor

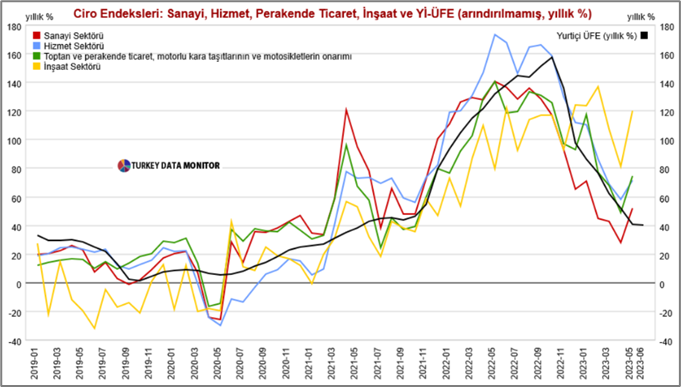

Sanayi sektörü son bir yılda ilk kez Mayıs ayında pozitif reel ciro artışı kaydetti…

Haziran 2022-Nisan 2023 süresince sanayi sektöründe ciro artışı yüksek maliyet enflasyonunun (Yİ-ÜFE) altında kalarak negatif reel getiriye maruz kalırken, Mayıs 2023’te Yİ-ÜFE’nin %40,8’e gerilemesiyle birlikte ilk kez ciro reel olarak artış kaydetti. İnşaat maliyetlerinden daha hızlı artış kaydeden konut fiyat artışına rağmen konut piyasasına olan yüksek talep (elbette depremin de etkisi var) etkisiyle inşaat sektöründe ciro Aralık 2022’den bu yana reel olarak en yüksek artışı elde ederken; hizmet ve perakende ticaret sektöründe pozitif reel ciro artışı sırasıyla geçtiğimiz Mart ve Mayıs aylarında gerçekleşti. Mayıs ayında en yüksek aylık ciro artışı kaydeden ilk üç sektör sırasıyla ulaştırma ve depolama (%6,2), konaklama ve yiyecek (%5,3) ile idari ve destek (%4,9) sektörleri oldu. 2023 yılının ilk yarısında adet bazında konut satışlarının %22 düşüş kaydetmesiyle 2023 yılının gerisinde kaldığını da not düşelim.

Kaynak: Turkey Data Monitor

Kredi hacmi yavaşlıyor ancak yüksek enflasyon, depremin tetiklediği harcamalar, ücret artışları ve yatırım getirilerindeki zayıflık harcama eğilimini körüklüyor…

Kur etkisinden arındırılmış ticari kredi hacmi Şubat 2023’ten bu yana hızla düşerken, Nisan ayından itibaren tüketici krediler de benzer eğilime izliyor. Mevduatlar da ise KKM etkisiyle hacim artmaya devam ediyor. Haziran toplantısında TCMB’nin politika faizini %15’e yükseltmesiyle birlikte tüketici kredi faizleri %46’nın, ticari kredi faizleri %24’ün üzerine çıkarken; 3 aya kadar vadeli ortalama TL mevduat faizleri ise 7 Temmuz haftasında %38’in altına geriledi, Haziran ayında söz konusu oran ortalama %42’ye yaklaşmıştı.

Artan tüketici kredileri ve kredi kart harcamalarının katkısıyla perakende satışlar, Ocak-Mayıs döneminde (Şubat ayı hariç) hızlanarak artışını sürdürdü. Söz konusu artışta başta istihdamdaki artışın, ücret zamlarının ve elbette enflasyonist ortamın satın alımları öne çekmesi etkili oldu. Bir diğer etken de mevduat faizleri ile tahvil faizlerinin TÜİK enflasyonunun (TÜFE) gerisinde kalması. Krediler tarafında ise tüketici kredi hacim artışı hem kamu hem de özel bankalarda yavaşlarken, kredi kartı harcamaları yukarı hareketini koruyor.

Genelde konut satışları adet olarak otomotiv satışlarının üzerinde olsa da 2023 yılı Ocak-Mayıs döneminde konut satışları azalma eğilimine girdi ve otomotiv satışları yukarı hızlanarak konut satışlarını yakaladı. Söz konusu gelişme otomotiv sektöründe hareketlenme yaratsa da fiyat baskılarının sürmesine sebep oluyor.

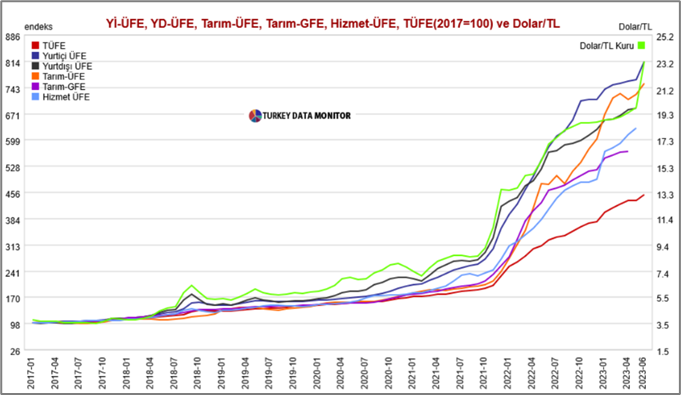

Fiyat artışlarındaki yapışkanlık sürüyor…

TÜFE’nin Haziran ayında yıllık %38,2 artış kaydederken B ve C çekirdek enflasyon göstergelerinin yıllık %47’ye yakın artış kaydetmeleri gıda, enerji, alkollü içkiler, alkolsüz içecekler, tütün ve altın hariç diğer ürün gruplarındaki fiyat artışlarının TÜFE’den daha hızlı arttığına işaret etti. Manşet TÜFE’de düşüş olması için çekirdek enflasyondaki artışların zayıflaması hatta TÜFE’deki fiyatı artan ürün sayısının düşmesi gerekiyor. Şubat 2022’den Haziran 2023’e kadar TÜFE endeksinde fiyatı artan ürün sayısının azaldığına tanık olduk. TÜFE endeksinde fiyatı artan ürün sayısından fiyatı azalan ürün sayısının çıkartılarak toplam ürün sayısına bölünmesiyle hesaplanan ve TCMB tarafından yayınlanan “yayılım endeksi” Ocak 2022’de %94,4 ile en yüksek seviyesine ulaşmıştı. Mayıs 2023’te %59,4 seviyesine kadar gerileyen yayılım endeksi Haziran 2023’te %67,83’e zıpladı. Tahmin edersiniz ki söz konusu artışta Haziran ayında Dolar/TL’nin bir önceki aya göre %17,5’lik artışı etkili oldu.

Aşağıdaki grafikte dikkatinizi çekeceği üzere son açıklanan verilere göre Haziran ayında kurdaki zıplayış yurt içi (Yİ-ÜFE) ve tarım (Tarım-ÜFE) üreticileri maliyetlerinin sırasıyla aylık bazda %6,5 ve %4,0 artış kaydetmesine sebep olurken, TÜFE’deki aylık artış %3,9 oldu. Anlaşılacağı üzere döviz kurundaki artışlar ve beklentilerde bozulma enflasyon üzerinde yapışkanlık yaratıyor.

Cari açığın finansmanına ilişkin olarak yabancı tasarrufların ülkeye çekilememesi döviz rezervlerine ilişkin endişelere bağlı olarak döviz kuru üzerinde yukarı yönlü baskının sürmesi anlamına geliyor. Ardı ardına gelen zamların ve seçim ekonomisi gerçeğini dikkate aldığımızda TÜFE’nin yıl sonunda %50’ye yükselme riski var. Kurdaki enflasyonist geçişkenlik nihai fiyatlara yansıtılmaya devam ediyor ve edecek. Kur riskini zayıflatmak ve tasarrufları çekebilmek adına politika faizinin %40’lara yakın bir seviyeye yükseltilmesi enflasyonu daha kolay yenmemizi sağlayacaktır. Ancak hükumetin resesyon yaratılmadan enflasyonun düşürülmesini istemesi politika faizinde sert artışı imkansız hale getiriyor. Dolayısıyla TCMB Başkanı Sayın Erkan’dan rasyonel adımlara eş değer bir sözlü iletişim, fiyat istikrarına ve beklenti yönetimine fayda sağlayacaktır fakat yeterli olmayacaktır.

Kaynak: Turkey Data Monitor

Bütçe açığındaki hızlanma enflasyon yaratırken fiyat istikrarı için tasarrufları çekebilecek bir politika faizi gerekiyor…

Merkezi yönetim bütçesinde döviz kurundaki artışa paralel olarak başta faiz ödemeleri ve seçim ekonomisi olmak üzere gider kalemlerindeki artışlar bütçe açığının, dolayısıyla da Hazine’nin borçlanma gereğinin katlanarak artmasına, ardı ardına gelen zamlarla enflasyonist etki yaratarak harcanabilir gelirin yetersiz kalmasına sebep oluyor. Halen politika faizinin (%15) ve tahvil faizlerinin (2-yıllık gösterge tahvilin faizi %15,5) enflasyon beklentilerinin (12-ay ve 24 ay sonrası için sırasıyla %33 ve %19) altında kalması bankaların tahvil tutma zorunluluğunun süreceği anlamına geliyor. 3-aya kadar olan mevduat faizlerinin ortalama %38 ile reel olarak sınırlı bir getiri sunması tasarrufların mevduata değil hisse senedi, döviz, altın gibi varlıklara yönelmesine sebep oluyor. TCMB’nin 20 Temmuz PPK toplantısında politika faizini %15’ten en çok %20’ye çıkartabileceği ihtimali ağırlık kazanıyor. Yabancı sermayeyi çekebilmek, harcanabilir geliri pozitif reel getiri sağlayacak tasarruflara dönüştürebilmek için politika faizinin %30’un üzerine çıkması gerekiyor.

Konuyu detaylı olarak inceleyeceğimiz webinarımıza davetlisiniz. Katılmak için tıklayınız