- Küçük ölçekli şirketler 2. çeyrekte %13'lük güçlü bir kâr artışı elde etti

- Ancak 3. çeyrek kârlılık tahminleri düşürüldü

- Yüksek enflasyon en önemli endişe kaynağı, güçlü ABD doları göreceli bir destek olabilir

- Göreceli değerlemeler küçük ölçekli şirketler için hâlâ cazip

Kazanç raporları sezonunda dikkatlerin çoğu büyük sermayeli (large-cap) hisse senetlerine yöneliyor. Bu hafta birçok teknoloji devi üçüncü çeyrek sonuçlarını açıklayacak, ancak ben küçük sermayeli (small-cap) şirketlerde neler olup bittiğini takip etmeyi seviyorum. Bank of America (BofA) Global Research'e göre grup, analist beklentilerini beş puan aşan hisse başına kâr büyüme oranıyla güçlü bir 2. çeyrek rapor sezonu geçirdi. Ayrıca, S&P 600 Small Cap Endeksi geçtiğimiz rapor sezonunun sonlarına doğru yıllık bazda (YoY) %13'lük bir hisse başına kâr büyümesi bildirdi. Daha fazla yükseliş var mı? Durumu değerlendirelim.

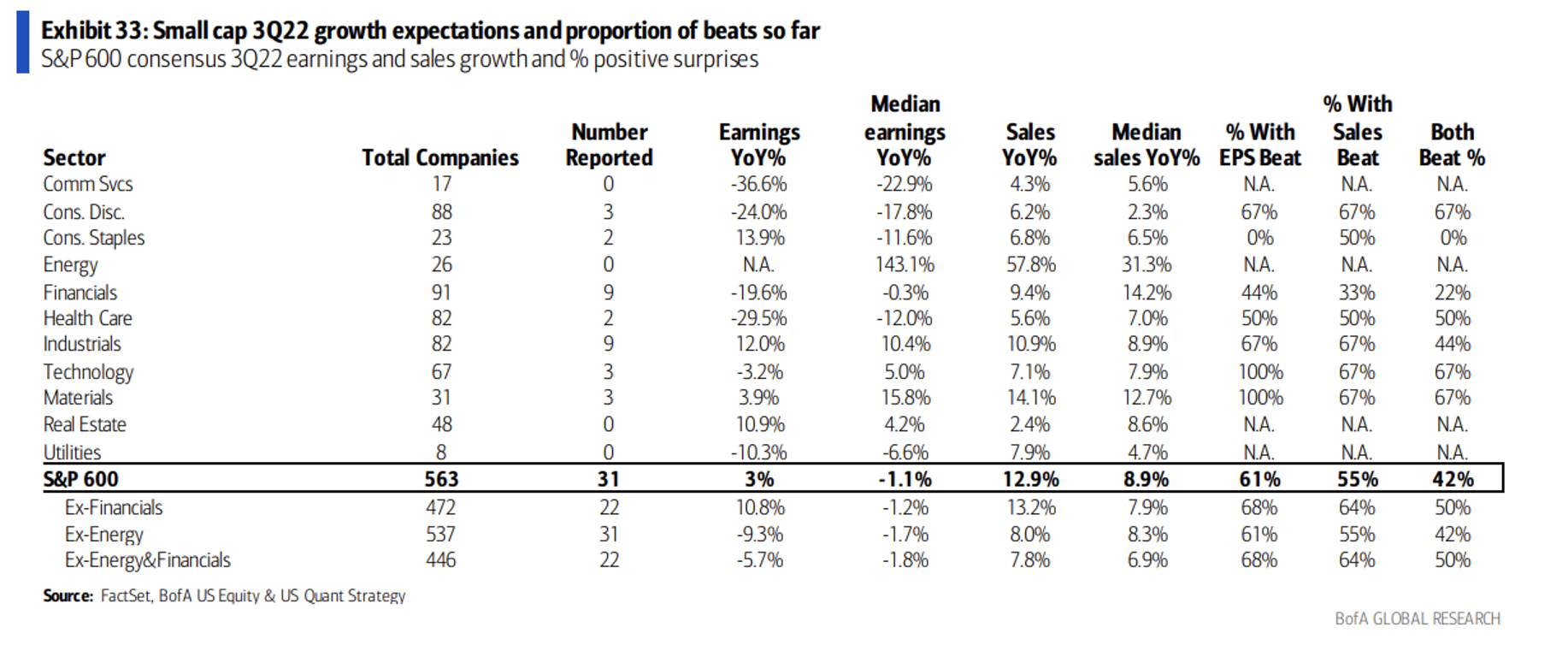

Küçük ölçekli şirketler, büyük ölçekli şirketlere kıyasla kazançlarını sezonun ilerleyen dönemlerinde açıklama eğiliminde olduğundan, bu şirketlerin nasıl bir performans sergilediğine dair henüz çok fazla görünürlük bulunmuyor. Pazartesi sabahı yayımlanan BofA haftalık kazanç takibi, Small Cap 600 Endeksi'ndeki 31 firmanın rapor yayımladığını ortaya koydu. Beklentileri aşma oranı %61'le düşük kalırken, firmaların sadece %42'si hem gelir, hem de kârda beklentileri aşmayı başardı. Kazanç sezonunun başlangıcından bu yana hisse başına kâr tahmininde yapılan %3'lük bir aşağı yönlü bir revizyonunun ardından, hisse başına kârın yıllık bazda sadece %3, gelirin ise %12 büyümesi bekleniyor. Bu ciddi bir yavaşlama anlamına geliyor.

Küçük Şirketlerin Kâr Büyüme Oranı %3'e Kadar Düştü

Kaynak: BofA Global Research

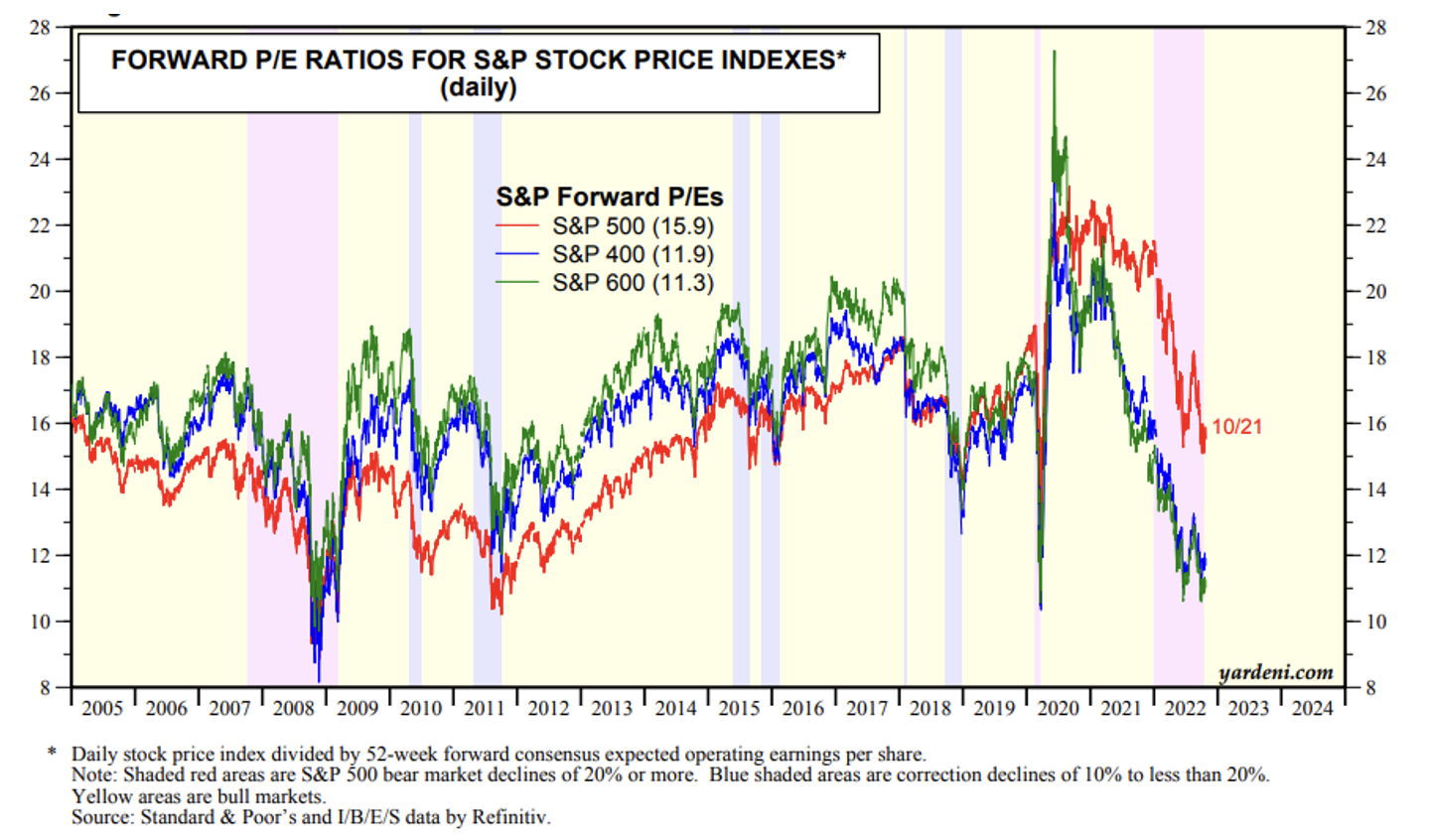

Daha önce de küçük sermayeli şirketlerin değerlemeleri üzerine yazmıştım ve bu tezim pek değişmedi. Small Cap 600, S&P 500'e göre hâlâ iskontolu işlem görüyor; Small Cap 600'ün ileriye dönük fiyat-kazanç oranı 11în biraz üzerindeyken, SPX'te bu oran 16'ya yakın. Russell 2000 endeksi, kâr amacı gütmeyen bileşenlerinin ağırlığı sebebiyle 18'in üzerinde daha yüksek bir değerlemeye sahip.

Küçük ve Orta Ölçekli Şirketlerin (SMID-Cap) Değerlemeleri Büyükler Karşısında Hâlâ Cazip

Kaynak: Yardeni Research

Fiyat hareketi açısından, iShares Russell 2000 ETF (NYSE:IWM), SPDR® S&P 500 ETF (NYSE:SPY) karşısında 2022'de şu ana kadar temkinli ilerliyor, ancak Mayıs ayında SPY'ye karşı düşük seviyesinden bu yana hafif bir göreceli yükseliş trendi var. Boğalar aynı zamanda, büyük şirketler yılın yeni en düşük seviyelerini görürken küçük şirketlerin Eylül ve Ekim aylarında Haziran ayındaki düşük seviyenin başarılı bir şekilde yeniden test edildiğine de işaret edebilir.

Küçük Şirketler Yıl Sonuna Doğru Düşük Seviyelerini Koruyor

Kaynak: Stockcharts.com

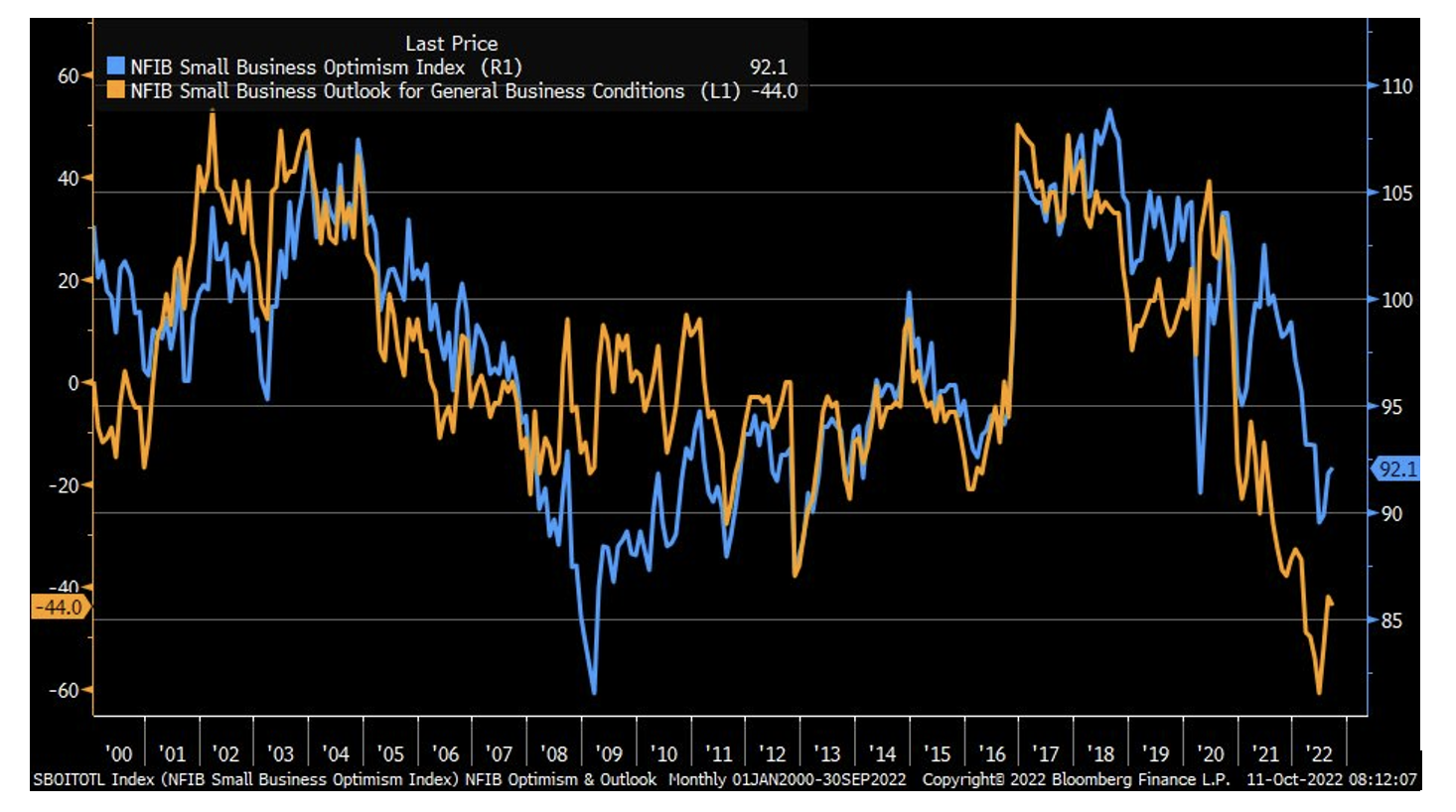

NFIB Küçük İşletme İyimserliği Endeksi'nin Eylül ayı verilerinde yukarı yönlü potansiyel bir dönüş, enflasyon kaynaklı kötümserliğin bir kısmının azalıyor olabileceğini gösteriyor. Üst üste dokuzuncu kez 48 yıllık ortalama olan 98'nin altında gelen bir aylık değerle hiçbir şekilde mükemmel bir rapor olmasa da, geçen ayki 92,1'lik değer yaz aylarında ulaşılan en düşük seviyelerden daha yüksek. Boğa yönlü bir tersine dönüşün devam edip etmeyeceğini görmek için, gözünüz gelecekteki iş koşullarına ilişkin beklentilerde olsun. Hissiyat ve beklentiler genellikle yatırım kararlarını yönlendirir, bu nedenle rapor, küçük sermayeli şirketler alanı için izlenmesi gereken önemli bir rapor olacak.

NFIB Küçük İşletme İyimserliği Sıçradı, Ancak Hâlâ Zayıf

Gözler Dolarda

ABD dolarının yükselişinden endişe duyan yatırımcılar, küçük hisse senetlerindeki ağırlıklarını artırmayı düşünebilir. Bu yerel hisseler yalnızca denizaşırı satışlarla ilgili kur darbelerinden muaf olmakla kalmaz, aynı zamanda portföy yöneticileri yükselen dolar karşısında dayanabilecek hisseler aradıkça yatırım akışlarından da faydalanabilirler.

Sonuç

Küçük sermayeli şirketlerin kazanç raporları sezonu harika bir başlangıç yapmadı, ancak daha gidilecek uzun bir yol var. Üçüncü çeyrek için hala hafif bir hisse başına kâr büyümesi beklenirken, grubun hem mutlak bazda, hem de büyük şirketlere kıyasla düşük fiyat/kazanç oranı, piyasanın genellikle boğa eğilimli olan seçim öncesi yılda bir ralli yapması halinde sağlam bir geri dönüş için temelin hazır olduğunu gösteriyor.

Açıklama: Mike Zaccardi bu makalede bahsi geçen menkul kıymetlerin hiçbirine sahip değildir.