- Kâr büyümesindeki yavaşlamayla birlikte hisseler son 12 ayda %67 değer kaybetti

- Wall Street konsensüs derecesi boğa

- Fiyat hedefleri arasındaki farklılıklar endişe kaynağı

- Piyasanın ima ettiği görünüm 2023 başlarına doğru düşüş eğilimli

Ödeme teknolojileri platformu PayPal’in (NASDAQ:PYPL) hisseleri 2022’de şimdiye kadar %54, son 12 ay içinde ise %67 değer kaybetti. Online ödeme hizmetleri sağlayıcısının kâr büyümesi yavaşlayarak, şirketin dijital ödemeler sektörüne hakim olmak için gerekli kalıcı avantajlara sahip olmadığına dair endişeleri güçlendirdi.

400 milyonun üzerinde aktif kayıtlı hesapla PayPal devasa bir platform olsa da, sektörde kayda değer rakipler bulunuyor. Bu rakiplerden Block (NYSE:SQ) ve Shopify (NYSE:SHOP) gibi bazıları, e-ticaret ve dijital ödeme çözümlerine odaklı. Google Pay (NASDAQ:GOOGL) ve Amazon Pay (NASDAQ:AMZN) ise çok daha büyük bir ürün ve hizmet ekosisteminin bir parçası olmanın avantajlarını kullanıyor.

PYPL, Paypal Pay ve PayPal Credit hizmetleriyle “şimdi al, sonra öde“ özelliğini genişletse de, bu girişimlerin diğer alternatiflere kıyasla hangi faydaları sunacağı henüz net değil.

Kaynak: Investing.com

San Jose, California merkezli şirket geçtiğimiz iki yıl içinde makul bir kâr büyümesi kaydetmişti. Hisse fiyatındaki düşüş fiyat-kazanç oranını 24,5’e düşürdü ve bu da oldukça düşük bir büyüme beklentisiyle gerekçelendirilebilecek bir seviye. Son çeyreklerde hisse başına kâr büyümesinin zayıflaması fiyatlardaki düşüş için bir katalist oldu ve 1 Şubat’ta yayımlanan 2021 4. çeyreği raporunun beklentilerin biraz altında kalması hızlı bir düşüşü tetikledi. Geçtiğimiz üç ayda, 29 analist hisse başına kâr beklentilerinde aşağı yönlü revizyona gitti.

Kaynak: E-Trade

Şirket 1 Şubat’ta, 2021 mali yılında net aktif hesaplarda %33’lük, GAAP hisse başına kârda ise %1’lik bir düşüş açıkladı ancak net gelir %17’lik bir büyüme kaydetti. Şirket mali 2022 için beklentilerin altında bir kâr yönlendirmesi sundu; mali 2021’e kıyasla GAAP sulandırılmış hisse başına kârda bir düşüş yaşanması, GAAP dışı sulandırılmış hisse başına kârın ise neredeyse sabit kalması bekleniyor.

8 Kasım’da yayımlanan 2021 3. çeyrek raporundan bir hafta önce, 1 Kasım’daki analizimde, kazanç raporunun ardından kısa vadedeki performans konusunda temkinli bir yükseliş beklentisindeydim ancak 2022 ortasına doğru nötr bir görüşe sahiptim. Kasım başında Wall Street konsensüs görüşü boğaydı ve 12 aylık konsensüs fiyat hedefi o dönemdeki hisse fiyatının %40 üzerindeydi. Opsiyon piyasası ise daha farklı bir hikaye anlatıyordu.

Bir opsiyonun fiyatı, günümüzden opsiyonun son tarihine kadar hisse fiyatının belli bir seviyenin (kullanım fiyatı) üzerine çıkma (alım opsiyonu) ya da altına inme (satım opsiyonu) olasılığına yönelik piyasanın konsensüs tahminini yansıtır. Hepsi ortak son tarihe, ancak farklı kullanım fiyatlarına sahip alım ve satım opsiyonlarının fiyatlarını inceleyerek, olasılığa dayalı bir fiyat tahmini oluşturmak mümkün. Buna piyasanın ima ettiği görünüm denir ve opsiyon piyasası katılımcıları arasındaki konsensüs görüşünü yansıtır.

Kasım başında, piyasanın ima ettiği görünüm 2022 başına doğru hafif boğa eğilimli, 2022 ortasına doğru ise nötrdü.

Son analizimden neredeyse altı ay sonra, 27 Nisan’da yayımlanacak yeni kazanç raporu öncesinde, 2022 sonuna doğru piyasanın ima ettiği görünümü hesapladım ve bu görünümü Wall Street’teki mevcut konsensüs görünümüyle karşılaştırdım.

PYPL İçin Wall Street Konsensüs Görünümü

E-Trade PYPL hissesi için Wall Street konsensüs görünümünü son 90 gün içinde görüşlerini ve fiyat hedeflerini yayınlayan 40 analistin görüşlerini kullanarak hesaplıyor. Konsensüs görünümü son 12 ayda olduğu gibi boğa ve 12 aylık fiyat hedefi, mevcut fiyatın %92 üzerinde. Ancak analistlerin bireysel fiyat hedefleri arasında ciddi farklılıklar bulunuyor. Konsensüs 12 aylık fiyat hedefi, yalnızca fiyat hedeflerinin dağılımı görece birbirine yakınsa bir öngörü değerine sahiptir. Eğer hedefler arasında çok yüksek farklılıklar varsa, fiyat hedeflerinin ima ettiği getiri ile hissenin kaydettiği gerçek getiriler arasında negatif bir korelasyon vardır. En yüksek fiyat hedefi, en düşük fiyat hedefinin iki katının üzerindeyken, konsensüs görünümüne ağırlık vermiyorum.

Kaynak: E-Trade

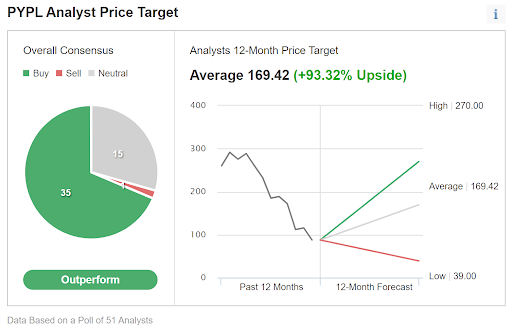

Investing.com ise Wall Street konsensüs görünümünü 51 analistin görüşlerinden oluşturuyor. Konsensüs derecesi boğa ve konsensüs fiyat hedefi, E-Trade’deki sonuçlara çok benzer şekilde mevcut fiyatın %93,3 üzerinde.

Kaynak: Investing.com

E-Trade ve Investing.com 12 aylık konsensüs fiyat hedefinin mevcut hisse fiyatının yaklaşık %93 üzerinde olduğuna dair hemfikir olsa da, fiyat hedefleri arasındaki uçurum ciddi bir uyarı işareti. İki platformun hesapladığı konsensüs derecesi de boğa, ancak son 12 aydaki sürekli yükseliş yönlü beklentiler analistlerin PayPal konusunda fazla iyimser olduğuna işaret ediyor.

PYPL İçin Piyasanın İma Ettiği Görünüm

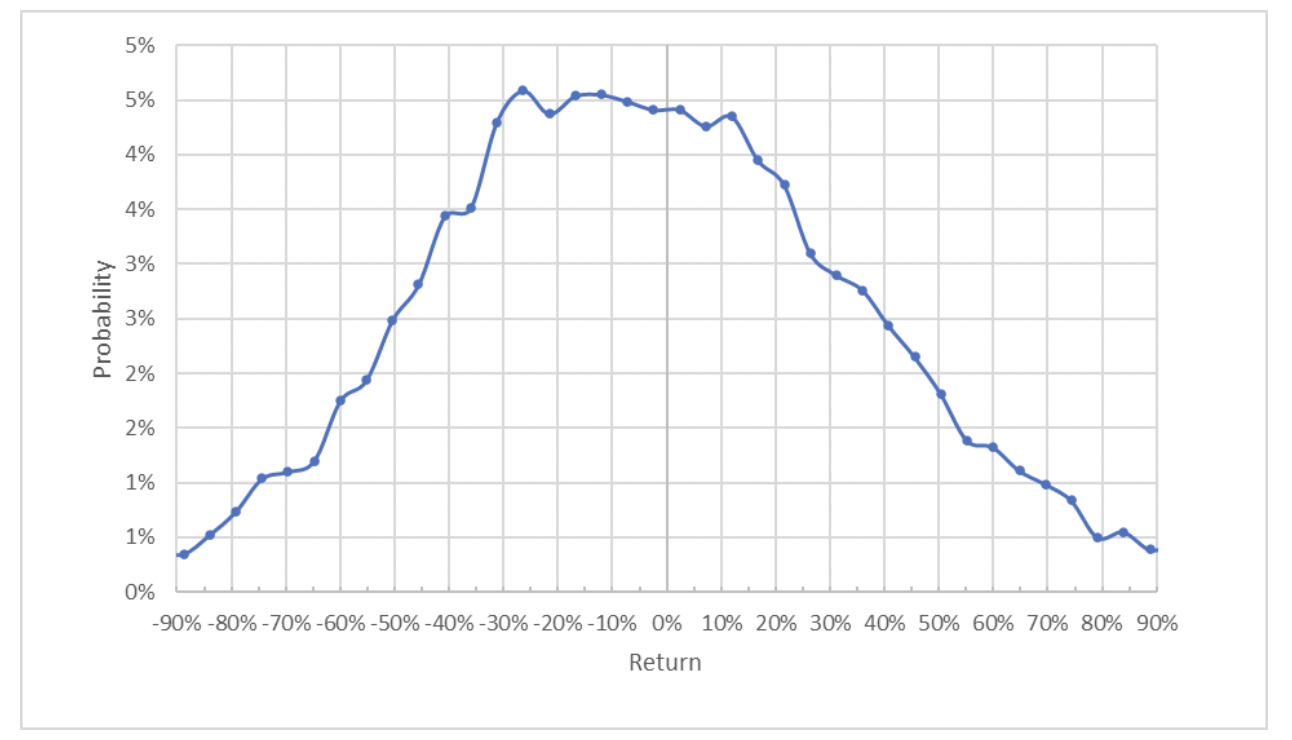

PYPL için 20 Ocak 2023 tarihinde vadesi dolan opsiyonları kullanarak, bu tarihe kadar olan 8,8 aylık dönem için piyasanın ima ettiği görünümü hesapladım.

Piyasanın ima ettiği görünümün standart sunumu; olasılığın dikey, getirinin ise yatay eksende olduğu bir fiyat getirisi olasılığı dağılımıdır.

Kaynak: Yazarın E-Trade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar

PYPL için piyasanın ima ettiği görünüm önümüzdeki 8,8 aylık dönemde negatif getirilerin olasılıklarının daha yüksek olduğunu gösteriyor. En yüksek olasılıklar, sıfırın altında getirilere denk geliyor. Bu dağılımdan hesaplanan oynaklık beklentisi yıllık %56 ve bu da büyük bir hisse için oldukça yüksek, Kasım ayındaki analizimdeki seviyenin de (%40) çok üzerinde. Beklenen oynaklığın yükselmesi, opsiyon piyasasının PYPL hissesini 2021 sonuna kıyasla çok daha riskli bir hisse olarak gördüğü anlamına geliyor.

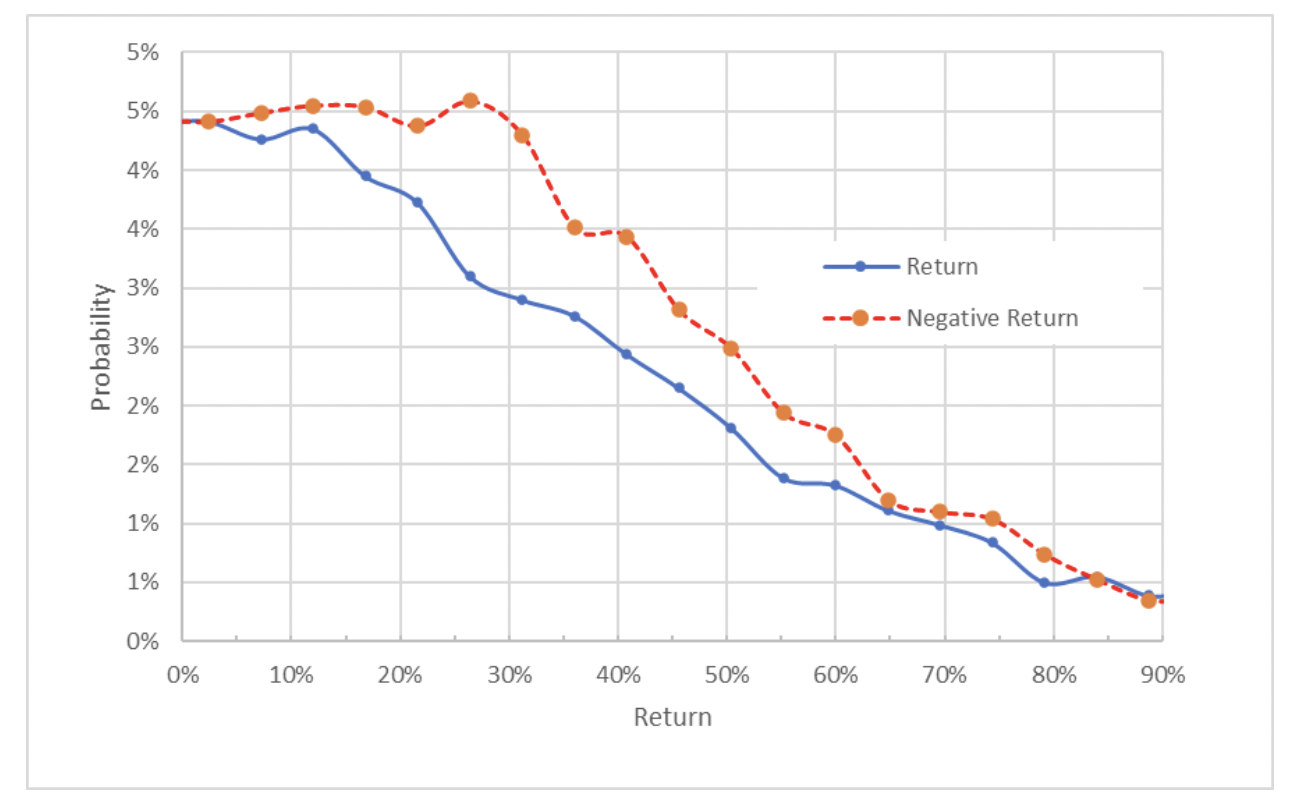

Pozitif ve negatif getirilerin olasılıklarını direkt olarak karşılaştırmayı daha kolay hale getirmek adına, dağılımın negatif kısmını dikey eksene göre döndürüyorum (aşağıdaki grafik).

Kaynak: Yazarın E-Trade'deki opsiyon fiyatlarını kullanarak yaptığı hesaplamalar. Dağılımın negatif kısmı dikey eksene göre döndürülmüştür.

Bu görünümde, piyasanın ima ettiği görünümdeki düşüş eğilimini net bir şekilde görüyoruz; en yüksek olasılıkların büyük bir kısmında, negatif getirilerin olasılıkları aynı boyuttaki pozitif getirilerin olasılıklarına kıyasla daha yüksek.

Teorik olarak, piyasanın ima ettiği görünümün negatif bir eğilime sahip olması beklenir, çünkü riskten kaçınan yatırımcılar aşağı yönlü koruma (satım opsiyonları) için daha fazla ödeme yapmayı göze alır. Ancak bu tarz bir eğilimin mevcut olup olmadığını ölçmenin bir yolu yok. Bu negatif eğilim potansiyelini hesaba katsak bile, piyasanın ima ettiği bu görünümü orta seviyede düşüş eğilimli olarak yorumluyorum.

Sonuç

PYPL hissesi, 12 aylık zirvesine ve 12 ay önceki seviyesine kıyasla çok daha düşük bir seviyede işlem görüyor. Hisselerdeki düşüşün arkasındaki en önemli neden, şirketin kâr büyümesindeki zayıflama ve yönetimin yavaşlamanın önümüzdeki yılda da devam edeceğini açıklamasıydı.

Wall Street analistleri arasındaki konsensüs derecesi boğa ve konsensüs fiyat hedefi, hisselerin aşırı satılmış bir noktada olduğuna işaret ediyor. PYPL hissesinin düşüş süreci boyunca konsensüs derecesi boğaydı, bu da analistlerin belki de bir şeyi kaçırmış olabileceklerine işaret ediyor.

Aynı zamanda, analistlerin fiyat hedefleri arasındaki ciddi farklılıklar, konsensüs tahminine fazla güvenilmemesi konusunda bir uyarı veriyor. PYPL için piyasanın ima ettiği görünüm orta seviyede düşüş eğilimli ve yüksek oynaklık beklentisi içeriyor.

24,5’lik fiyat-kazanç oranıyla görece ucuz değerlemeyi, Wall Street’teki pozitif bekkentiyi ve piyasanın ima ettiği zayıf görünümü hesaba kattığımda, 2023 başına doğru PYPL için nötr bir derece veriyorum.