Japonya Merkez Bankasının temel politik yaklaşımında ve kılavuzunda herhangi bir değişikliğe gitmemesi, yeni dolar karşısında aşağı çekti. Ancak ton değişikliğinin net olduğunu ve önümüzdeki yılın başlarında politikada önemli değişikliklerin yapılacağını düşünüyoruz.

- -%0,1 Politika Bilanço Faizi, %0,0 10 yıllık getiri hedefi

- - Beklendiği gibi

Japonya Merkez Bankasından Sürpriz Yok

Ekonomi Politikası Bakanı Yoshitaka Shindo'nun Japonya Merkez Bankasının (BoJ) politika toplantısına katılacağı haberi, piyasalarda beklenenden daha erken bir politika değişikliğine gidileceği yönünde spekülasyonlara yol açmıştı. Bir bakanın BoJ toplantısına katılması nadir görülen bir durumdur ve geçmişte Banka, önemli politik kararlar aldığında üst düzey hükümet yetkilileri toplantıya katılırdı, bu nedenle piyasa BoJ'un biraz şahin bir hamle yapmasını bekliyordu.

Ancak bunun sadece piyasanın hüsnü kuruntusu olduğu ortaya çıktı. Bizim görüşümüz doğrultusunda Japonya Merkez Bankası, oy birliğiyle politika faizini -%0,1'de ve 10 yıllık getiri hedefini %0,0'da tutmaya karar verirken "gerekirse tereddüt etmeden ek parasal genişleme adımları atma" şeklindeki güvercin yönlendirmesini sürdürdü ve bu durum bazı piyasa oyuncularını hayal kırıklığına uğratmış olabilir.

Ancak hayal kırıklığına uğramak için henüz çok erken. BoJ'un ekonomiye, özellikle de fiyatlar ve özel tüketime ilişkin değerlendirmesinin değiştiğini ve satır aralarını okumanın daha önemli olduğunu belirtmek gerek. BoJ'un kullandığı ifadeler bize göre önümüzdeki yıl normalleşmenin önünü açıyor. Örneğin Banka, özel tüketimin ılımlı bir şekilde artmaya devam ettiğini, yıllık TÜFE'nin 2024 mali yılına kadar %2'nin üzerine çıkmasının ve temel TÜFE enflasyonunun kademeli olarak artmasının muhtemel olduğunu ve enflasyon beklentilerinin ılımlı bir şekilde yükseldiğini söyledi.

Başkan Ueda, Sürdürülebilir Enflasyon ve Artan Ücretler Konusunda Olumlu Konuştu Ancak Piyasayı Memnun Edecek Kadar Güçlü Değil

BoJ'un güvercin kılavuzunu değiştirmemesi üzerine piyasanın odağı, hızla Başkan Kazuo Ueda'nın, basın toplantısında gelecekteki politika yönü hakkında söyleyeceklerine kaydı.

Ueda'nın enflasyon ve ücret artışına ilişkin yorumları, özellikle de "%2'lik hedefe ulaşma şansının arttığı" ve "istikrarlı bir şekilde %2'lik enflasyona ulaşmaya doğru ilerledikleri" yönündeki yorumları oldukça olumluydu. Sözlerinin, politikanın normalleşmesi için kapıyı açtığına inanıyoruz. Bununla birlikte çıkış planı ve bu tür bir eylemin zamanlaması hâlâ oldukça belirsiz olsa da politika yönü hakkında piyasa ile açıkça iletişim halindeydi.

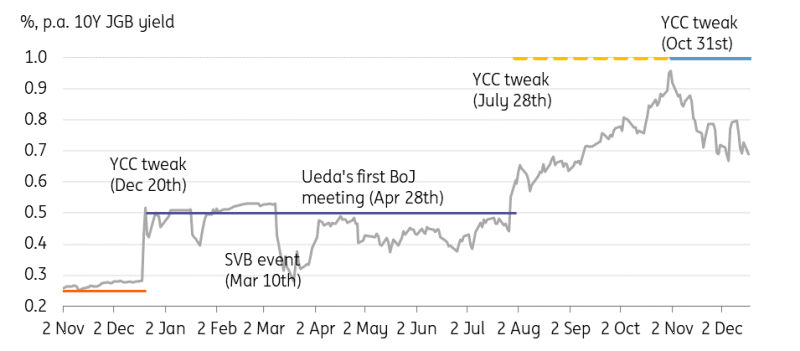

Japonya Merkez Bankasının Son 12 Aydaki Politika Kararları

Kaynak: Japonya Merkez Bankası, CEIC

Sırada Ne Var?

BoJ'un getiri eğrisi kontrolünü bir kenara bırakarak politik düzenlemeye başlaması için Ocak ayının muhtemel olduğuna hâlâ inanıyoruz. Başkan Ueda, Ocak toplantısından önce çok fazla yeni veri olmadığını, bu nedenle faiz artırımı seçeneğinin masada olmayacağını belirtti. Ancak Ocak ayında Japonya Merkez Bankası, son makro görünüm raporunu yayımlayacak ve TÜFE enflasyon görünümünün 2024 ve 2025 yılları için %2'nin üzerine revize edileceğini varsayıyoruz. Ayrıca ABD Hazinesi'ndeki ralli sayesinde 10 yıllık JGB getirisinin, mevcut referans oran olan %1'in altında kalması bekleniyor. Bu koşullar muhtemelen getiri eğrisi kontrol politikasındaki değişikliği haklı çıkaracaktır. Mart ayında Japonya Merkez Bankası, mali yılın sonuna denk geldiği için herhangi bir politika değişikliği yapmak istemeyecektir.

İlk faiz artırımı ikinci çeyrekten bir süre sonra gelecektir. O zamana kadar BoJ'un politik incelemesi tamamlanmış olacak ve BoJ, ilkbahar ücret pazarlığı döneminin ardından sürdürülebilir enflasyon ve sağlam ücret artışına dair daha fazla veriye sahip olacak. Ancak piyasa, muhtemelen böyle bir hamleyi önceden tahmin edecektir, bu nedenle yen ve kur piyasalarındaki oynaklığın, gelecek yılın başlarında yüksek olması bekleniyor.

Döviz: İhtiyatlı BoJ Dümene Yine Faizleri Geçirdi

Döviz piyasasındaki tepki, yatırımcıların Japonya Merkez Bankasının yönlendirmesinin değişmemesinden duydukları hayal kırıklığını yansıttı: Yen, biz bu yazıyı yazarken 144 seviyesini zorluyor ve gün içinde yaklaşık %0,80 daha düşük.

Yukarıda belirtildiği gibi güvercin yönlendirmenin yinelenmesi, politikanın normalleşmesine yönelik bir hareket olmadığı anlamına gelmiyor çünkü Ueda'nın enflasyon görünümüne ilişkin sözleri, bize göre iki aşamalı bir normalleşmenin önünü açıyor: Ocak ayında YCC'nin kaldırılması ve Nisan ayında faiz artırımı. Piyasa beklentileri genel olarak bu zaman çizelgesiyle uyumlu görünüyor ve yendeki bugünkü olumsuz tepki, çoğunlukla bugün sürpriz bir hareket (faizlerden çok iletişimde) ve Ocak ayında bir artışa ilişkin beklentilerin azalması gibi görünüyor. JGB eğrisi boyunca büyük bir güvercin yeniden fiyatlama olmadı.

Bizim algımız, dış faktörlerin, özellikle de ABD faiz oranı dinamiklerinin, yen için tekrar ön plana çıkacağı yönünde. BoJ’un dili, Bankanın piyasa tarafından normalleşme konusunda aceleye getirilmeyeceğini ve negatif faizlerin sonuna geçişin, muhtemelen kademeli olacağını yinelemeyi amaçlıyor gibi görünüyordu. Bu, piyasaların yeni yılda yeni şahin beklentilere girmesi için caydırıcı olabilir ve döviz/faiz hareketi, toplantılardan ziyade etkili değişiklikler yapıldığında daha yoğunlaşabilir.

Aşırı satılan JPY, BoJ'un politikayı normalleştirme yolundan faydalanmaya devam edebileceğinden ve her şeyden önce Fed’in, 150 baz puanlık indirimlerle piyasayı “geride bırakmasını” beklediğimizden, görüşümüz, 2024'te USD/JPY'de ayı eğilimi yönünde olmaya devam ediyor. Bununla birlikte 140'ın altında kararlı bir kırılma, gelecek yıl sadece ikinci çeyreğin bir hikayesi olabilir.

Yasal Uyarı: Bu yayın, ING tarafından belirli bir kullanıcının araçlarına, finansal durumuna veya yatırım hedeflerine bakılmaksızın yalnızca bilgi amaçlı olarak hazırlanmıştır. Bu bilgiler, yatırım tavsiyesi niteliği taşımadığı gibi yatırım, hukuk veya vergi tavsiyesi ya da herhangi bir finansal aracın alım veya satımına yönelik bir teklif veya talep de değildir. Daha fazla bilgi edinmek için tıklayın.