“ÖNE ÇIKANLAR”

“Fed için geri sayım başladı”

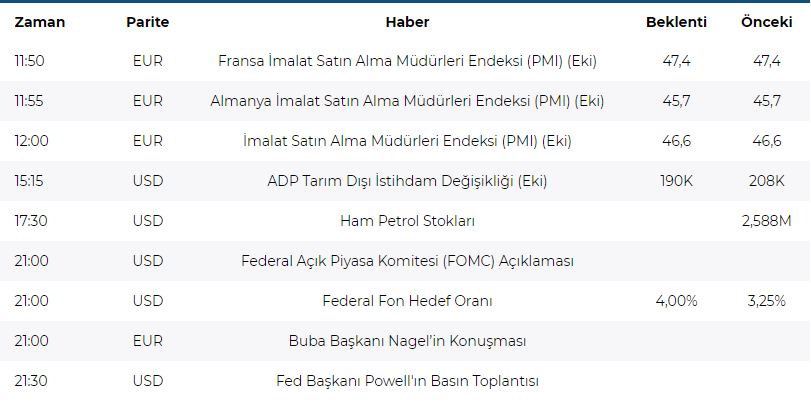

Aralık ayı ve yeni yıl için faiz beklentileri açısından büyük önem taşıyan Fed beyanatı bugün gerçekleşecek. 75 baz puanlık faiz artırımı beklenirken, verilecek ipuçlarıyla yeni beklentiler şekillenecek.

Açıklamalar öncesi Asya tarafında karışık bir seyir izlendi. Japonya’da endeks pozitif bölgede çıkmakta zorlanırken, Çin ve Hong Kong’da yükseliş ön plandaydı. Bu iki borsadaki yükselişte, Çin’in sıfır vaka politikasını terk edebileceğine ilişkin spekülasyon etkili oldu.

ABD endeks vadelilerinde ise temkinli de olsa pozitif seyir izleniyor. ABD 10 yıllık tahvil faizi 4,04% bölgesinde seyrediyor. Dolar endeksi ise dünkü kararsız seyir ardından şimdilik sakin durumda.

Fed beyanatına ilişkin ayrıntılı rapora ulaşmak için tıklayınız.

İngiltere Merkez Bankası beyanatına ilişkin rapora ulaşmak için tıklayınız.

ABD

“Fed: Faiz artırımında yavaşlama sinyali gelecek mi?”

Fed’in Çarşamba günü sona erecek iki günlük toplantısında 75 baz puanlık faiz artırım kararını alması bekleniyor. Gerçekleştiği takdirde arka arkaya dördüncü 75 baz puanlık faiz artırımı olacak.

Piyasa 75 baz puanlık faiz artırımına kesin gözüyle bakıyor. Dolayısıyla 50 ve 100 baz puanlık faiz artırım ihtimalleri çok büyük sürpriz olacaktır ki birkaç Fed üyesinin 100 baz puanlık artırım görüşü belirtmesi dışında 75 baz puan haricinde oy çoğunluğu sağlanacağı düşünülmüyor.

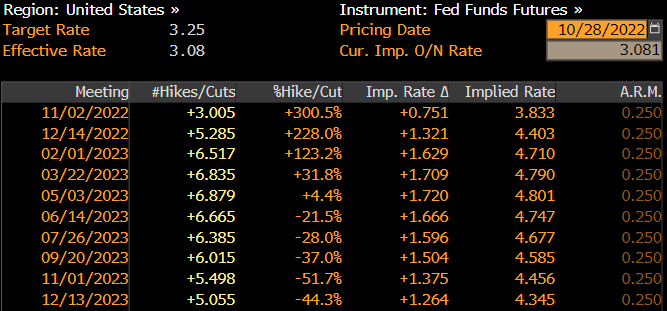

Kasım toplantısı için asıl merak edilen ise Aralık toplantı ve sonrası için nasıl bir mesaj verileceği. Fed her ne kadar enflasyonla mücadeleyi öncelik kabul etse de, sektörlere ilişkin daralma ve istihdam artışında beklenen ivme kaybı, aslında faizin etkisini hissettirdiği görüşünü kuvvetlendiriliyor. Dolayısıyla Aralık ayında 75 yerine 50 baz puan faiz artırımına ilişkin ipucu toplanıp toplanmayacağı önemli olacak. Tabi buna göre 2023’ün ilk aylarına ilişkin beklentiler de şekillenebilir.

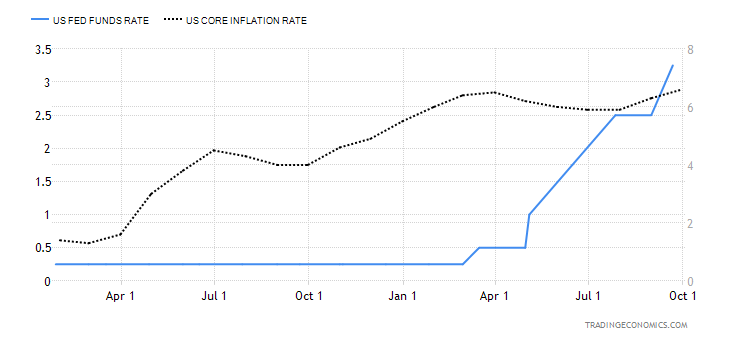

Bu aşamada Fed’i tedirgin edebilecek durum ise çekirdek enflasyonun yönünü tekrar yukarı çevirmesi. Eylül ayı enflasyonun bu tabloyu ortaya çıkarması ardından Banka’nın tek veriye göre görüşünün değişmeyeceği malum. Ancak Aralık ayına kadar gelecek diğer enflasyon datası ardından daha esnek olabilmek için daha nötr mesajlar verme ihtimali artabilir.

Şu anki tabloya göre Aralık ayında 75 baz puanlık faiz artırım ihtimalini artıran tablo Dolar’ın tekrar destek kazanmasına neden olabilir. İhtimal dağılımlarına baktığımızda, Aralık ayında 50 baz puanlık faiz artırımına yönelik fiyatlamanın ağırlık kazanması tersi durumu destekleme ihtimali taşıyor. Ancak hali hazırda hafta boyunca ABD’de takip edilen hayal kırıklığı oluşturan veriler, buna ön ayak olduğu için 50 baz puan ihtimali ağırlık kazanmıştı. Bu durumun 2023 yılında görülebilecek en yüksek faiz oranı ve faizin ne kadar süre yüksek kalacağı beklentileri üzerindeki etkilerini takip ediyor olacağız.

“ADP istihdam verisi: İstihdamda artış zayıf da olsa sürüyor”

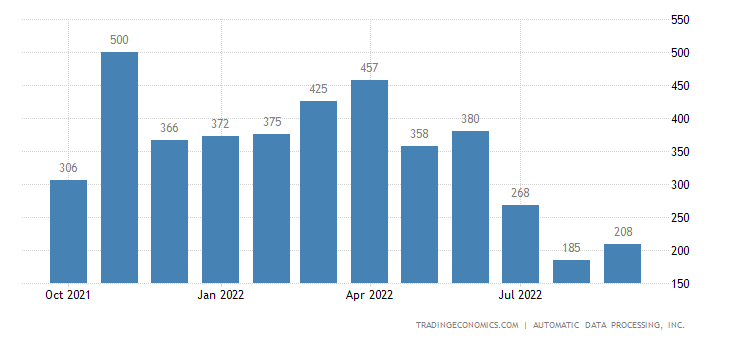

ADP’nin açıkladığı istihdam artışı Eylül ayında 208 bin olmuştu. Ağustos ayına kıyasla her ne kadar daha güçlü bir artış olsa da, son üç ayın ortalamasının altında bir tablo karşımıza çıkmıştı. Verinin seyri ABD istihdam piyasasıyla ilgili ipucu sağlayabileceği için yakından takip edilecek. Ancak verinin akşamında Fed beyanatı gerçekleşeceği için etki derecesi normalin altında kalabilir.

“Durgunluk döneminde bilanço sezonu sürüyor”

ABD ekonomisinin teknik olarak resesyona girmesine rağmen agresif faiz artırımları devam ediyor. Piyasa ekonominin sağlıklı işleyişine ilişkin ipuçları ararken, bir taraftan da şirketlerin faiz kararları ile mevcut ekonomik koşullardan ne zaman ve ne ölçüde etkilenebileceği merak ediliyor. Bu nedenle ABD’de üçüncü çeyreğe ilişkin bilanço sezonu yakından takip edilecek. Bilançolar bu haftanın ikinci yarısında bankalar ile yoğunlaşıyor. Bilanço takvimine ulaşmak için tıklayınız.

Moderna yarın 3. Çeyrek bilançosunu açıklayacak. İlgili rapora ulaşmak için tıklayınız.

“FİNANSAL VARLIK PERFORMANSLARI”

Bilgilendirme: Yukarıda yer verdiğimiz tabloda finansal varlıklara yönelik yüzdesel değişimler yer almaktadır. Bir gün önceki kapanış fiyatları baz alınarak kaydettiğimiz bu tablo, yurtiçi piyasaların açılışı ile birlikte değişmesi kaçınılmazdır. Bu sebeple de ilgili tablonun sizlere önemli varlıkların değişimlerini kolay bir şekilde bir arada görülmesi amacıyla hazırlandığı unutulmamalıdır.

‘’GÜNLÜK BORSA YORUMU’’

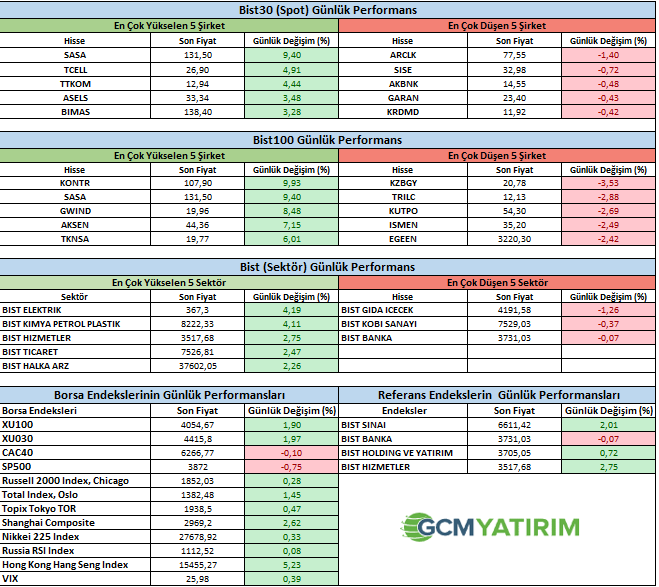

Borsada Pazartesi başlayan alımlar dün devam etti ve endeks 4000 seviyesinin üzerinde kapanışlarını sürdürürken tarihi rekor seviyeler oluştu. Genel olarak Sanayi hisselerinde hareketin yoğunlaştığını izlerken, Banka hisselerinde baskı gördük ve Sanayi endeksi günü %2.01 yukarıda kaparken, Bankacılık endeksi %0.07 yatay aşağıda kapadı. Son günlerde Bankacılık sektöründen mevcut uygulamalara yönelik yapılan açıklamalar ve enflasyon muhasebesi uygulandığında açıklanan net kar rakamlarının ortadan kalkacağına yönelik yetkili ağızlardan yapılan açıklamalar hisseler üzerinde baskı yarattığını düşünüyoruz. Yine de bankacılık endeksi teknik olarak halen ortalamaya yakın iyi bir tepki noktasında bulunuyor. BIST100 endeksinde 4100-4200 direnç bölgesi test edilebilir. Açıklanan 3Ç finansallarına yönelik pozitif tepkilerde endekse destek olmaya devam ediyor. Bugün Fed toplantısı takip edilecek. 75 bps faiz artırımı genel olarak beklentiler dahilinde bulunurken, gözler Powell’ın açıklamalarında olacak. Agresif faiz artış temposunun devam edip etmeyeceği yönünde vereceği mesajlar özellikle ABD Borsaları için satış ya da alış karar günü olabilir.

ŞİRKET HABERLERİ

PAPIL: Yurtiçi yerleşik bir müşteriden gelen 403.760 USD + KDV (Güncel kur ile 7.506.504,04-TL + KDV) tutarlı tamamı PAPİLON üretimi ürünlerimizden ilgili yurtiçi/yurtdışı kurumlara teslim edilmek üzere sipariş alınmıştır. Talebin gün içinde hazır stoklarımızdan teslim edilmesi planlanmaktadır.

KARSN (IS:KARSN): Şirketimiz aktifinde yer alan iki adet gayrimenkulün değerlemesi Vakıf Gayrimenkul Değerleme A.Ş. tarafından yapılmış olup 18.10.2022 tarihli değerleme raporu ekte yer almaktadır. Değerleme sonucu oluşan yeni değerler TFRS'ye göre hazırlanacak 30.09.2022 finansal tablolarımıza yansıtılacak olup ayrıntılı açıklamalar dipnotlarda yer alacaktır.

PAY ALIM ve SATIM HABERLERİ

AKSA (IS:AKSA): 01/11/2022 - 01/11/2022 tarihinde AKSA AKRİLİK KİMYA SANAYİİ A.Ş. payları ile ilgili olarak 69,95 - 70,50 TL fiyat aralığından 50.000 TL toplam nominal tutarlı alış işlemi ve/veya 0 TL toplam nominal tutarlı satış işlemi tarafımca/ortaklığımızca gerçekleştirilmiştir. Bu işlemle birlikte AKSA AKRİLİK KİMYA SANAYİİ A.Ş. sermayesindeki paylarım/oy haklarım 01/11/2022 tarihi itibariyle %21,383784 sınırına ulaşmıştır/aşmıştır/altına düşmüştür. İşlemin detaylarına ilişkin bilgiler aşağıdaki tabloda yer almaktadır.

TAVHL (IS:TAVHL): Şirketimiz, Sermaye Piyasası Kurulu'nun ilgili mevzuatı hükümlerince yakın ve ciddi bir kayıptan kaçınmak amacıyla, 13 Mart - 01 Eylül 2020 tarihleri arasında 2.047.331 adet hisseyi Borsa Istanbul'dan geri almıştı. Şirketimizin geri aldığı tüm hisselerin satışı, Borsa Istanbul'da blok satış yöntemiyle 76,00 TL fiyattan 1 Kasım 2022 tarihinde gerçekleştirilmiştir.

GLYHO (IS:GLYHO): 31/10/2022 - 31/10/2022 tarihinde GLOBAL YATIRIM HOLDİNG A.Ş. payları ile ilgili olarak 6,78 - 6,78 TL fiyat aralığından 199.996 TL toplam nominal tutarlı alış işlemi ve/veya 0 TL toplam nominal tutarlı satış işlemi tarafımca/ortaklığımızca gerçekleştirilmiştir. Bu işlemle birlikte GLOBAL YATIRIM HOLDİNG A.Ş. sermayesindeki paylarım/oy haklarım 31/10/2022 tarihi itibariyle %33,12 sınırına ulaşmıştır/aşmıştır/altına düşmüştür. İşlemin detaylarına ilişkin bilgiler aşağıdaki tabloda yer almaktadır.