- Yükselen resesyon korkuları nedeniyle piyasada endişeler yoğunlaştı.

- Piyasalar belirsizlikle karşı karşıya kalmaya devam ederken uzun vadeli bir bakış açısını korumak önemli.

- Bu yazıda, bu tür düşüşler sırasında neden paniğe kapılmamanız gerektiğine ve neden yükselişte kalabileceğinize bir göz atacağız.

- InvestingPro'nun Adil Değer aracı, hangi hisse senetlerini elinizde tutacağınızı ve hangilerini elden çıkaracağınızı tek bir tuşla bulmanıza yardımcı oluyor.

Beklenenden daha kötü gelen bir dizi makro verinin ardından piyasa, Fed'in faiz oranlarını düşürmeye başlamak için çok uzun süre beklemiş olabileceğinden ve dünyanın önde gelen ekonomisinde resesyon riskini artırabileceğinden korktu.

Ancak risk sinyalleri yalnızca ABD ile sınırlı kalmadı. Euro Bölgesi iş dünyası anketleri bölgenin; jeopolitik gerilimlerden, zayıf küresel büyümeden ve kırılgan tüketici güveninden etkilendiğini gösterdi.

Buna ek olarak Çin'in imalat sektöründeki faaliyetler de Temmuz ayına kadarki üç aylık dönemde yavaşladı.

Fed yeni döngünün ilk faiz indirimini erteliyordu ve şimdi çok uzun süre beklemiş olabileceği ve ekonominin teklemeye başlayabileceği korkusu ortaya çıktı.

Bu nedenle Fed'in acil bir toplantı düzenleyip faiz oranlarını düşürebileceğine dair söylentiler var.

Ancak son 30 yılda sadece 9 acil durum toplantısı yapıldığı ve bunların hepsinin de mevcut toplantıdan daha ciddi koşullar altında gerçekleştiği göz önüne alındığında bu pek olası görünmüyor.

Toplantılar arasında faiz oranlarının düşürülmesi piyasalarda panik duygusu yaratabileceğinden Eylül ayına kadar bekleme kararı en mantıklısı gibi görünüyor.

Piyasadaki çalkantılara rağmen perspektifi korumak çok önemli. Tarihsel veriler, piyasadaki düşüşlerin, yatırım döngüsünün normal bir parçası olduğunu ortaya koyuyor.

Mevcut durum endişe verici olsa da geçmişte de benzer, hatta daha şiddetli düşüşlerin yaşandığını hatırlamak önemli.

Piyasadaki Son Düşüşler Hakkında Neden Paniğe Kapılmamalısınız?

Sıkı para politikasının yarattığı baskıya rağmen ABD ekonomisinin temelleri güçlü kalmaya devam ediyor ve yakında gevşeme önlemlerinden faydalanacak.

Genellikle 'korku göstergesi' olarak adlandırılan VIX’teki son yükselişi göz önünde bulundurun. Bu yükseliş, tipik olarak paniğe işaret eden nadir bir olay olarak 65'in üzerinde benzeri görülmemiş bir seviyeye yükseldi. Ancak VIX'in piyasa duyarlılığını gerçekten yansıtıp yansıtmadığı konusunda şüpheler var.

Daha doğru bir ölçüm, çok daha küçük artışlar gösteren VIX vadeli işlemlerden geliyor. Bugün VIX, beş saatten kısa bir süre içinde 42 puan artarak 65,73'e yükseldi ancak VIX'e bağlı Ağustos vadeli işlemleri aynı süre içinde çok daha az yükseldi.

Düşüş şiddetli görünse de genel tarihsel bağlamı göz önünde bulundurmak önemli.

S&P 500, 2000'den 2023'e kadar mevcut düşüş seviyesini aşan 16 düşüş yaşadı. Bu veriler, piyasa düzeltmelerinin nadir olmadığı ve genellikle uzun vadeli yatırımcılar için alım fırsatları sunduğu gerçeğinin altını çiziyor.

Bunu akılda tutarak son dönemdeki inişli çıkışlı seyre rağmen piyasalarda yükseliş eğilimini sürdürebilmeniz için üç nedeni ele alalım.

1. Hedge Fonlar Piyasanın Toparlanacağını Düşünüyor

İlginç bir şekilde, bireysel yatırımcılar piyasadan kaçarken hedge fonlar, Mart ayından bu yana ABD hisselerini aktif olarak satın alıyor. Bu durum, tecrübeli profesyonellerin son satışların cazip bir giriş noktası sunduğuna inandığını gösteriyor.

2. Tarihsel Eğilimler Toparlanmayı Destekliyor

Tarihsel olarak piyasanın geri çekilmesi genellikle bir alım fırsatı olmuştur. S&P 500, 1980'den bu yana yakın zamandaki en yüksek seviyesinden %5'lik bir düşüşü takip eden üç ay içinde ortalama %6'lık bir getiri sağladı.

3. Son Dönemdeki Düşüş Normaldi

2024 yılında S&P 500, maksimum %8,5'lik bir düşüş yaşadı. Geçtiğimiz 96 yıl içinde 68 yılda daha büyük düşüşler görüldü, yani piyasa, bu dönemin %70,8'inde daha sert düşüşlerle karşılaşmış.

En ciddi düşüşler uzak geçmişte yaşanmış olsa da (örneğin 1931: -%57,5, 1932: -%51), daha yakın yıllarda da önemli düşüşler görüldü.

2000'den 2023'e kadar 24 yılın 16'sında, mevcut düşüşten daha büyük düşüşler yaşanmıştır, bu da bu yılki düşüşü olağanüstü olmaktan uzak kılıyor.

Yeni bir haftaya girerken makroekonomik manzaranın karmaşıklaşmaya devam edip etmediğini belirlemek için tüm gözler istihdam verilerinde olacak.

Sonuç Olarak: Yatırımcılar Korkmaya Devam Ediyor ve Bu Bir Fırsat Sinyali Olabilir

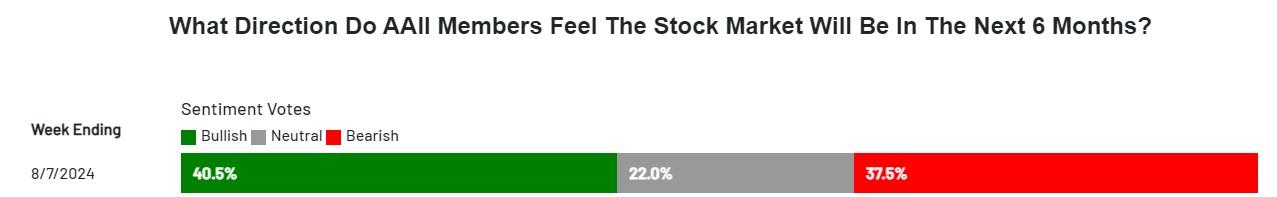

AAII, yatırımcıların son dokuz ay içinde en kötümser oldukları dönemi yaşadıklarını ortaya koyuyor. Bu durum, S&P 500 endeksinin geçtiğimiz Pazartesi günü son iki yılın en kötü gününü geçirmesinin ardından geldi.

Kaynak: AAII

Kötümserlerin oranı %37,5'e yükseldi. Tarihsel olarak bu oran %31'lik ortalamanın üzerinde ancak Kasım ayında %50,3 ile zirve yapan kötümserlik oranının ise hâlâ altında.

Öte yandan iyimserler %44,9'dan %40,5'e geriledi.

Kötümserlik artarken uzun süredir elinizde tuttuğunuz pozisyonları panikle satmaya karar vermeden önce daha genel tarihsel bağlamı hatırlamak her zamankinden daha önemli.

***

Sorumluluk Reddi: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır. Herhangi bir şekilde varlık satın almayı teşvik etme amacı taşımadığı gibi yatırım yapmak için bir talep, teklif, tavsiye veya öneri teşkil etmez. Her türlü varlığın birden fazla bakış açısıyla değerlendirildiğini ve oldukça riskli olduğunu, dolayısıyla herhangi bir yatırım kararının ve buna bağlı riskin yatırımcıya ait olduğunu hatırlatmak isterim.