Küresel finans piyasalarının merkezinde yer alan ABD Merkez Bankası Fed, faiz kararlarıyla ekonominin yönünü belirleyen kritik bir oyuncu konumundadır. Fed'in para politikalarının piyasalar üzerindeki çok yönlü etkilerini anlamak, finansal dünyada bilinçli ve stratejik kararlar almanın anahtarıdır. Bu makalede faiz oranlarının belirlenme sürecinden, ekonomi üzerindeki mikro ve makro düzeydeki etkilerine kadar geniş bir perspektif sunacağız.

1- Fed Faiz Oranları Nedir ve Nasıl Belirlenir?

Federal Rezerv (Fed), Amerika Birleşik Devletleri'nin merkez bankasıdır. Fed'in esas görevlerinden biri, ülke ekonomisinin istikrarını sağlamaktır. Bunun için çeşitli para politikası araçları kullanır ve bu araçların en önemlilerinden biri de faiz oranlarıdır.

Fed Faiz Oranları Nedir?

Fed faiz oranları, Federal Açık Piyasa Komitesi (FOMC) tarafından belirlenen kısa vadeli faiz oranlarıdır. Bu oranlar, bankaların birbirlerine kaynak sağladıkları ve Fed'den likidite elde edebildikleri maliyetleri belirler. İki temel Fed faiz oranı şunlardır:

-

Federal Fon Oranı (Federal Funds Rate): Bu, bankaların birbirlerine verdikleri kısa vadeli (genellikle bir gecelik) borçlar için uyguladıkları faiz oranıdır. Fed, bu oranı hedefler ve açık piyasa işlemleri aracılığıyla bu hedefi gerçekleştirmeye çalışır.

-

İskonto Oranı (Discount Rate): Bu oran, Fed'in doğrudan bankalara verdiği acil ve kısa vadeli krediler için uyguladığı faiz oranıdır. Bankalar bu imkândan, genellikle rezerv fazlası olmadığında likidite sağlamak amacı ile yararlanır.

Faiz Oranları Nasıl Belirlenir?

Fed faiz oranlarının belirlenmesi süreci şu aşamaları içerir:

- Ekonomik Analiz ve Projeksiyonlar: FOMC, ekonomik göstergeleri analiz ederek ekonomik aktivite, işsizlik oranı, enflasyon ve diğer önemli makroekonomik veriler üzerine yoğunlaşır. Bu analizler, mevcut ekonomik koşulların ve geleceğe yönelik ekonomik projeksiyonların bir değerlendirmesini sağlar.

- Hedef Belirleme: Ekonomik verilerin ışığında FOMC, belirli ekonomik hedeflere ulaşmak amacıyla faiz oranları için uygun seviyeyi belirler. Örneğin, düşük enflasyon ve tam istihdam genellikle belirlenen ana hedeflerdir.

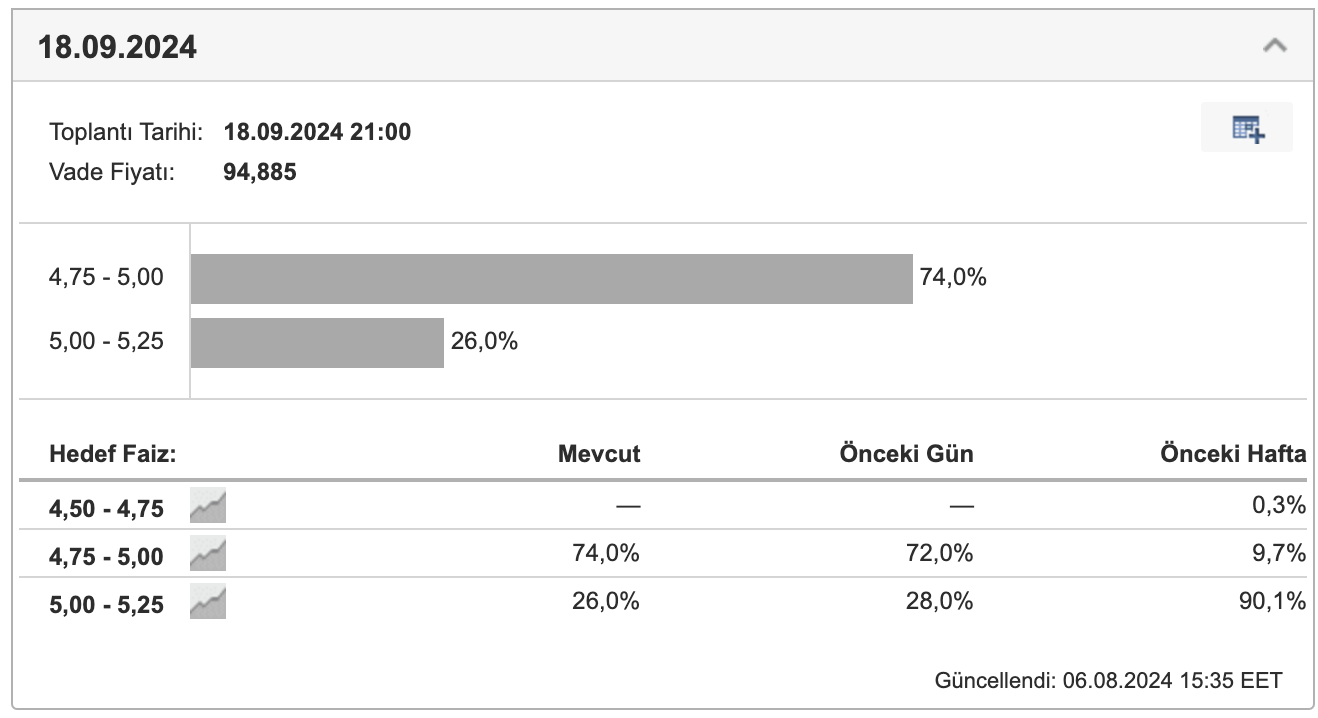

- Karar Alma: FOMC, yılda sekiz kere toplanarak ekonominin durumu ve gelecekteki olası senaryolar üzerine tartışmalar yapar. Bu toplantılar sonucunda faiz oranlarını artırma, azaltma ya da aynı seviyede tutma kararı alınır.

- Açık Piyasa İşlemleri: Belirlenen hedeflere ulaşmak için Fed, açık piyasa işlemleri yürütür. Bu, genellikle hazine tahvilleri alım-satımı yoluyla para arzının kontrol edilmesi şeklinde gerçekleşir. Bu işlemler, bankalar arasındaki likiditeyi ve dolayısıyla faiz oranlarını doğrudan etkiler.

2- Fed'in Faiz Oranlarını Değiştirmesi Hangi Ekonomik Sektörleri Nasıl Etkiler?

Federal Rezerv'in (Fed) faiz oranlarını değiştirmesi, ekonomik faaliyetleri yönlendiren önemli politikalardan biridir ve bu değişiklikler çeşitli ekonomik sektörler üzerinde farklı etkiler yaratır.

Bankacılık Sektörü

Faiz Oranlarının Artışı:

- Kâr Marjları: Yüksek faiz oranları, bankaların mevduatlar için ödemesi gereken faizleri artırırken, kredi faizlerini de yükseltir. Bu durum, bankaların net faiz marjını (NIM) artırabilir veya azaltabilir.

- Kredi Talebi: Artan faiz oranları, tüketiciler ve işletmeler nezdinde kredi talebini azaltabilir, çünkü borçlanma maliyetleri yükselir.

- Yatırım Retorasyonu: Bankalar, yüksek faiz çevresinde daha düşük riskli yatırımlara (örneğin, devlet tahvilleri) yönelebilir.

Faiz Oranlarının Azalması:

- Kredi Verme İştahı: Düşük faiz oranları, kredi taleplerini artırarak bankaların kredi portföylerini genişletmelerine olanak tanır.

- Mevduat Faizleri: Bankalar daha düşük faizlerle mevduat toplar, bu da bazen müşteri çekilmesiyle sonuçlanabilir.

Emlak Sektörü

Faiz Oranlarının Artışı:

- Mortgage Faizleri: Yüksek faiz oranları mortgage faizlerini yükselterek, ev satın alma maliyetlerini artırır ve bu da konut talebinde azalmaya neden olabilir.

- İnşaat Maliyetleri: Yüksek faiz oranları, inşaat finansmanı maliyetlerini artırabilir ve yeni projelerin yavaşlamasına yol açabilir.

Faiz Oranlarının Azalması:

- Mortgage Talebi: Düşük faiz oranları mortgage kredilerini çekici hale getirir, konut alımlarını ve refinansman faaliyetlerini artırabilir.

- Gayrimenkul Yatırımları: Düşük faiz çevresi ticari ve konut gayrimenkul yatırımlarını teşvik edebilir.

Tüketici Kredileri

Faiz Oranlarının Artışı:

- Kredi Kartı Faizleri: Yüksek faiz oranları, kredi kartı borçlarının maliyetini artırır, bu da hanehalkı borçlanmasını sınırlayabilir.

- Otomobil Kredileri: Yüksek faiz oranları, otomobil kredisi faiz oranlarını artırarak araç satışlarını olumsuz etkileyebilir.

Faiz Oranlarının Azalması:

- Kredi Erişimi: Düşük faiz oranları, tüketici kredilerini daha erişilebilir hale getirir ve tüketici harcamalarını artırabilir.

- Borç Yönetimi: Borç refinansmanı maliyetlerinin düşmesi, hanehalkının borç yönetimini kolaylaştırabilir.

Hisse Senetleri Piyasası

Faiz Oranlarının Artışı:

- Şirket Kârları: Yüksek faiz oranları, şirket borçlanma maliyetlerini artırarak kârlılığı olumsuz etkileyebilir.

- Değerleme Baskısı: Yatırımcılar yüksek getiri sağlayan tahvillere yönelebilir, bu da hisse senetlerinin değerlemeleri üzerinde baskı yaratabilir.

Faiz Oranlarının Azalması:

- Yatırımcı Risk İştahı: Düşük faiz ortamı, yatırımcıları daha yüksek getiri arayışına yönelterek hisse senedi piyasalarını canlandırabilir.

- Kurumsal Borçlanma: Şirketler düşük faiz oranlarından yararlanarak borçlanma maliyetlerini düşürebilir ve büyüme projelerini finanse edebilir.

Diğer Sektörler

Enerji ve Hammaddeler:

- Faiz Oranlarının Artışı: Yüksek faiz oranları, enerji ve hammadde sektörlerinde borçlanma maliyetlerini artırabilir, bu da sermaye yoğun projeleri yavaşlatabilir.

- Faiz Oranlarının Azalması: Düşük faiz oranları yatırımları teşvik ederek enerji projelerine ve madencilik faaliyetlerine yönelik harcamaları artırabilir.

Tüketim Malları ve Perakende:

- Faiz Oranlarının Artışı: Yüksek faiz oranları tüketici kredilerini sınırlandırarak tüketim malları ve perakende sektöründe satışları düşürebilir.

- Faiz Oranlarının Azalması: Düşük faiz, tüketici harcamalarını ve kredi kartı kullanımlarını teşvik ederek perakende satışları artırabilir.

3- İşsizlik ve Enflasyon Oranları Üzerindeki Etkiler: Faiz Politikalarının İkili Rolü

Fed, para politikası araçlarını kullanarak ekonominin genel düzeyini düzenlemeyi hedefler. Özellikle faiz oranları üzerinde yaptığı değişiklikler ile işsizlik ve enflasyon gibi iki kritik ekonomik göstergenin istikrarını sağlamaya çalışır. Fed'in faiz politikasının bu göstergeler üzerindeki etkilerini anlamak, ekonomik dengeleme sürecini kavramak açısından son derece önemlidir.

Faiz Oranlarının Enflasyon Üzerindeki Etkisi

Enflasyon, genel olarak fiyatlar genel seviyesinin zaman içinde sürekli artışını ifade eder. Fed, enflasyon oranını kontrol altında tutmak için sıkça faiz oranlarını kullanır. Faiz oranlarını artırarak:

- Kredi Maliyetleri Artar: Yüksek faiz oranları, borçlanma maliyetlerini artırır. Tüketici kredileri ve ticari krediler daha pahalı hale gelir, bu da tüketim ve yatırım harcamalarını sınırlayabilir.

- Para Arzı Azalır: Yüksek faiz oranları, ekonomi genelinde para arzını azaltarak enflasyonun düşmesine neden olabilir. Azalan para arzı, talebin de düşmesine yol açar ve fiyat baskılarını azaltır.

- Döviz Kuru Güçlenir: Yüksek faiz oranları, yabancı yatırımcılar için daha cazip hale gelir. Bu durum, döviz talebini artırarak yerel para biriminin değerini yükseltebilir ve ithalat fiyatlarını düşürerek enflasyonu baskılayabilir.

Faiz Oranlarının İşsizlik Üzerindeki Etkisi

İşsizlik oranı, ekonomik aktivitenin bir göstergesidir ve yüksek oranlar genellikle ekonomik durgunluğa işaret eder. Fed'in faiz oranlarını düşürmek suretiyle işsizlik oranını azaltma amaçları:

- Tüketici Harcamaları Artar: Düşük faiz oranları, tüketici kredilerini daha uygun hale getirir ve bu durum tüketim harcamalarını artırabilir. Artan talep, işletmelerin üretim kapasitelerini artırmasını ve dolayısıyla yeni istihdam yaratmasını teşvik eder.

- Yatırım Hacmi Artar: Düşük faiz oranları, işletmelerin yatırım maliyetlerini düşürerek, yeni projelere yatırım yapılmasını teşvik eder. Bu da doğrudan iş gücü talebini artırır.

- Büyüme ve İstihdam İlişkisi: Ekonomik büyümenin hızlanması, iş gücü piyasasında daha fazla talep yaratır. Artan ekonomik aktivite, işsizlik oranlarının düşmesine neden olabilir.

Faiz Politikasındaki Dengeleme Zorlukları

Fed, faiz oranlarını ayarlarken işsizlik ve enflasyon arasındaki dengeyi sağlamak için stratejik kararlar alır. Ancak bu süreç karmaşıktır ve bazı zorluklarla karşı karşıya kalınabilir:

- Lag Etkisi: Faiz oranlarının ekonomik göstergeler üzerindeki etkisi genellikle gecikmeli olarak görülür. Kısa vadede alınan kararlar, uzun vadede beklenen etkileri yaratmayabilir.

- Beklenmedik Şoklar: Finansal krizler, doğa olayları veya jeopolitik gelişmeler gibi beklenmedik şoklar, Fed'in politikalarını hızlıca değiştirmesini gerektirebilir.

- Enflasyon ve İşsizlik İlişkisi: Phillips Eğrisi teorisi, enflasyon ve işsizlik arasındaki ters yönlü ilişkiyi açıklar. Ancak bu ilişki her zaman lineer değildir ve bazı dönemlerde hem yüksek enflasyon hem de yüksek işsizlik (stagflasyon) yaşanabilir, bu da politika kararlarını zorlaştırır.

4- Fed'in Faiz Politikasının Global Ekonomiye Etkileri: Fed Politikalarının Uluslararası Boyutu

Fed'in faiz politikaları, küresel ekonomi üzerinde belirgin etkiler yaratır. Fed'in para politikası hamleleri, yalnızca ABD ekonomisini değil, aynı zamanda global ekonomik dengeleri de önemli ölçüde etkiler.

Faiz Oranlarındaki Değişikliklerin Global Piyasalara Etkileri

Fed'in faiz oranlarında yaptığı değişikliklerin, ilk olarak küresel piyasalarda likidite koşulları üzerinde doğrudan etkisi olur. Fed faiz oranlarını artırdığında, genellikle daha yüksek getiri elde etme amacıyla sermaye ABD'ye yönelir. Bu durum gelişen piyasalar ve diğer gelişmiş ekonomilerdeki sermaye akışını olumsuz etkileyebilir. ABD’nin yüksek faiz oranları, diğer ülkelerde finansman maliyetlerinin artmasına neden olabilir ve küresel ekonomik büyümeyi yavaşlatabilir.

Öte yandan, Fed'in faiz oranlarını düşürmesi, genellikle küresel piyasalarda risk iştahını artırır ve sermaye akışlarını gelişmekte olan ülkelere yönlendirir. Bu durum, gelişen piyasaların büyümesini ve yatırımlarını teşvik edebilir.

Döviz Kurları Üzerindeki Etkileri

Fed'in faiz politikaları döviz kurları üzerinde de güçlü etkiler yapar. Faiz oranlarının artırılması, ABD dolarının değerini genellikle yükseltir. Yüksek faiz oranlarının dolara olan talebi artırması, diğer para birimlerinin dolar karşısında zayıflamasına neden olabilir. Doların değer kazanması, ABD'nin dış ticaret dengesini olumsuz etkileyebilirken, Amerikan ürünlerinin uluslararası rekabet gücünü azaltabilir.

Diğer yandan, Fed’in faiz oranlarını indirmesi doların değerini aşağı çeker. Bu durum, Amerikan ürünlerini uluslararası pazarlarda daha rekabetçi kılarken, ABD’nin ticaret açığını azaltma potansiyeli taşır. Ancak diğer ülkeler de karşı hamle yaparak kendi para birimlerini koruma amacıyla faiz politikalarını revize edebilirler.

Uluslararası Sermaye Hareketleri

Fed'in faiz oranlarındaki değişimler, uluslararası sermaye hareketlerini de doğrudan etkiler. Yüksek faiz oranları, ABD'ye doğru bir sermaye akışını teşvik ederken gelişmekte olan ülkelerden sermaye çıkışlarını hızlandırabilir. Bu durum, gelişen ülkelerde döviz kurlarında dalgalanmalara ve finansal piyasalarda volatiliteye yol açabilir.