Ocak ve Şubat’ta aylarında ABD’de enflasyonun son 40 yılın zirvesine ulaşması ve aynı zamanda şahin Fed üyesi Bullard’ın sözlü yönlendirmelerinin de etkisiyle Mart ayında Fed’in 50 bp artırma olasılığı oldukça güçlenmişti, ta ki savaş çıkana kadar. Rusya-Ukrayna savaşı ile birlikte enerji ve emtia fiyatlarının artmasından ABD’de nasibini alacağından, zaten oldukça yüksek olan enflasyon daha da yükselmekle kalmayıp ekonomik büyüme de yavaşlayacak ve hatta ekonomi stagflasyona bile girebilecekti. İşte bu belirsizliklerle birlikte kimilerine göre Fed ekonomik büyüme yavaşlayacak diye Mart ayında faiz artışı bile yapamayacak, kimilerine göre ise aksine enflasyon daha da yükseleceği için 50 bp ile işe başlayacaktı. Bu tartışmalarla savaş belirsizliğine bir de “Fed belirsizliği” ekleniyordu ki Powell 2 hafta önce komite önünde mikrofonu eline aldı ve hepsi olmasa da bazı belirsizliklere noktayı koydu. Powell’ın da açıklamaları sonrasında bu akşam bizi hangi olası FOMC kararları bekliyor bir bakalım.

Faiz Kararı

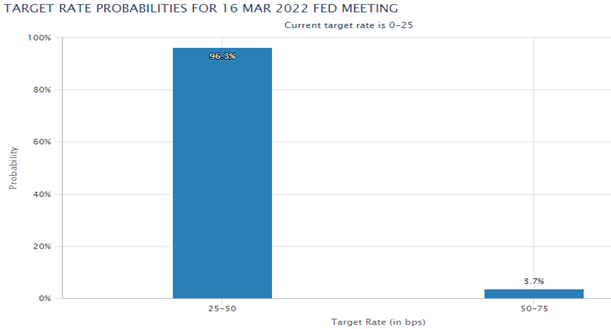

Powell, konuşmasında “25 bp faiz artırmayı uygun görüyorum.” dedi ve o gün bugündür piyasalar Fed’in 25 bp faiz artışı yapacağını fiyatlıyor. 16 Mart sabahı itibarıyla piyasalar 25 bp gelme olasılığını %96,3, 50 bp gelme olasılığını ise %3,7 olasılıkla fiyatlıyor. Pas geçmesi bugün itibarıyla %0 görünüyor.

Bugün ben de piyasa gibi Fed’in 25 bp faiz artıracağını düşünüyorum.

16 Mart’ta Fed’in faiz artırım olasılıkları

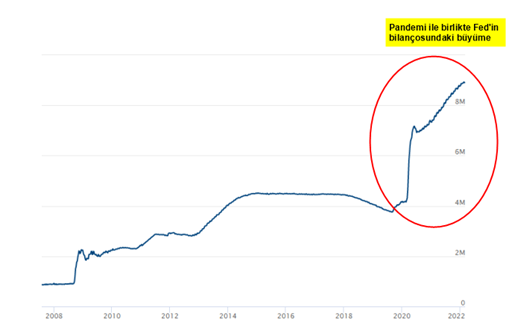

Bilanço Küçültümü

Pandemi ile birlikte Fed’in bilançosu 9 trilyon dolara dayandı. Hakim beklentiye göre Fed enflasyonla gerçekten mücadele etmek istiyorsa bilanço küçültümüne bir an evvel başlamalı. Bu noktada aslında piyasa bugünkü Fed kararlarından sadece faiz artırımın ne olacağını değil bilanço küçültümü ile ilgili gelecek kararlar ve sözlü yönlendirmeleri de bekliyor olacak. Powell 2 hafta önceki konuşmasında bilanço küçültümünün Mart ayındaki toplantıda değil ilk faiz artışı yapılmasının ardından belirleneceğini dile getirdi. Fakat Powell’ın bu sözlü yönlendirmesine rağmen piyasalar Powell’ın bu akşam karar sonrası yapacağı basın toplantısında bilanço küçültümünün nasıl başlayabileceğine ilişkin bir yol haritası olmasa da en azından ne zaman başlayabileceğine ilişkin bir tarih duymayı umuyor.

Piyasada hâkim beklenti bilanço küçültümüne bu koşullarda en iyi ihtimalle Temmuz-Eylül arası bir tarihte başlanacağı yönünde.

Bilanço küçültümü ile ilgili önemli olan sadece ne zaman başlanacağı değil elbette. Bilanço daraltımının kapsamı ve daraltım büyüklüğünün ne olacağı da piyasa fiyatlamaları için önemli olacak. Örneğin piyasa bilanço küçültümünde ilk olarak itfası gelen varlıkların yeniden yatırılmaması üzerinden gerçekleştirileceği ve doğrudan satış yapılmacağı düşünüyor. Bunun yanı sıra bilançoda ilk etapta ABD tahvillerinin tutulup mortgage bazlı varlıkların bilançodan çıkarılacağı bekleniliyor.

Bu gelişmelerle bilançonun 2022 sonunda 8,5 trilyon dolara, 2023’te de 1 trilyon dolar daha azaltımla 7,5 trilyon dolara düşeceği tahmin ediliyor.

Fed’in Bilanço Büyüklüğü

Noktasal Grafikler

Fed Mart FOMC toplantısında noktasal grafiklerde de revizyona gidecek. Bu noktada üyelerin enflasyon ve büyüme tahminlerinden daha ziyade, bu yıl için “kaç faiz artırımı” bekledikleri asıl merak konusu. Kaç adet faiz artırımı (ve elbette hangi oranda) geleceği Fed’in yıl genelinde ne kadar agresif gidip gitmeyeceğine ilişkin önemli bir ipucu teşkil edecektir.

Bugünkü noktasal grafiklerden 2022 yılı için 25 bp’lik 5 faiz artırımı beklentisi gelebileceği öngörüsü hâkim.

Bu noktada 2022 yılı için noktasal grafiklerde, Aralık 2021’de %0,9 olan federal fon oranı tahmininin %1,1’e çıkarılacağı, Aralık 2021 ekonomik büyüme tahmininin %4’ten %3.3’e düşürüleceği, işsizlik oranının %3,5’te sabit bırakılacağı ve yine Aralık 2021’de %2,6 olan çekirdek enflasyonu beklentisinin de %3,3’e yukarı yönde revize edilmesi bekleniyor. Ayrıca uzun vadede federal fon oranının yine %2,5’te sabit tutulacağı beklentisi hâkim.

Peki bu olası Fed kararlarının piyasa fiyatlamalarına etkisi nasıl olur?

Aslında bugünkü Fed toplantısı için en çok merak edilen de bu. Şu anki hâkim görüşe göre Fed 25 bp faiz artırımı yapacak. Gerçekten büyük bir sürpriz olmaz ve 25 bp faiz artışı gelirse, bu artış zaten fiyatlandığı için piyasa rahat bir nefes alacak mı? Yani;

(1) 25 bp faiz artışı zaten fiyatlandığı için piyasa rahat bir nefes alıp beklenen oldu sürpriz yok diyip hisse senedi piyasaları savaşın gölgesinde de olsa yükselişe mi geçecek?

(2) Piyasa gelen kararları “Fed çok sıkı gitmeyecek” diye düşünerek hayal kırıklığı ile “Fed enflasyonla mücadelede başarısız olacağı” mı fiyatlayacak? Yani piyasalarda yoğun satışlar mı başlayacak?

(3) Ya da Fed’in enflasyonla mücadelesi konusunda daha ihtiyatlı mı davranacak?

Tüm bu soruların cevaplarını Powell’ın yapacağı konuşma ve konuşma sırasında enflasyonla ilgili dile getirdikleri belirleyecektir. Eğer Powell “enflasyon yüksek ama ağırlıklı tedarik zinciri ve savaş kaynaklı yani arızi unsurlar” vurgusu yaparsa bu bir nevi gizli de olsa “enflasyon geçici” demek olacak. Böyle olursa piyasadaki bir görüşe göre faiz artırım sürecinde Fed daha çok bekle ve gör modunda olacağından çok agresif olmayacağı anlamına gelebilir. Bu da hisse piyasaları ve kıymetli madenler için yükseliş anlamı taşıyacaktır. Dolar bu durumda hızlı ve agresif bir biçimde değer kaybedebilir.

Ama “yok enflasyon maliyet enflasyonu ve talep enflasyonuna dönüşüp daha da inatçı olabilir, bizim için çok büyük bir sorun” sözlü yönlendirmeleri gelirse bu “Fed beklenenden daha şahin gidecek” anlamı taşır. Bu da bundan böyle daha yüksek faiz, daha düşük borsa ve daha düşük altın anlamı taşıyacaktır. Şahin bir Fed bundan böyle daha yüksek dolar anlamına da gelecektir.