Günün Gelişmeleri

Türkiye

Dün yurt içinde gözler Merkez Bankasının açıkladığı 1. çeyrek enflasyon raporundaydı. Merkez Bankası 2022 beklentilerini açıkladı. TCMB, TÜFE beklentisini %11,8’den %23,2’ye, gıda enflasyonu tahminini %13,9’dan %24,2’ye çıkarttı.

Başkan Kavcıoğlu'nun yaptığı açıklamalar oldukça ilginçti. Faiz indirimlerinin kur artışı ile ilgili olmadığını söylerken dünyada hiçbir ülkenin enflasyon üzeri faiz vermediğinin altını çizdi. Ancak Rusya’da enflasyonun %8,40 faizin ise %8,50 olduğunu unutmuş olmalı. Ayrıca daha önce birçok defa dile getirdiğimiz reel faizlerin -%16,22’ye düşmesinin, Türk lirasının değer kaybının ana nedeni olduğunu tekrarlayalım. Yani siz enflasyonun arttığı bir ortamda faiz indirirseniz kur patlamasına ve dolayısıyla enflasyonun daha da yükselmesine neden olursunuz.

Şahap Bey diğer görüşünde ise ÜFE-TÜFE geçişkenliğinin ekonomist ve para piyasası uzmanlarının bildiği gibi olmadığını iddia etti. Evet, ÜFE %80 iken TÜFE %80 olmaz. Burası doğru. Ama bu ikili arasında çok sıkı bir bağ vardır. Diğer ülkelerde de benzer hareketlerin yaşandığını söyledi. Diğer ülkelerde ÜFE-TÜFE geçişkenliği %15-20 arasında iken Türkiye’de bu fark (ÜFE %79,89 ve TÜFE %36,08) %43,81 ile muazzam yüksek seviyede.

Başkan, konuşmasında yurt içi borçlanmalarının döviz ile yapılmayacağını ifade etti. Türkiye 2001 krizi öncesi borçlanmaları bu şekilde yapıyordu. 2012 yılına geldiğimizde bu oran sıfırlanmış ve Türkiye bu şekilde borçlanmadan vazgeçmişti. Ancak 2018’de Berat Albayrak Hazine ve Maliye Bakanlığına getirildiğinde bu borçlanmalar tekrardan döviz cinsinden başlatıldı ve hemen hemen 2001 senesindeki seviyeye çıkartıldı.

Diğer bir konu ise Türkiye’nin ithalata bağımlılık oranının %17 olduğunu söylemesiydi. Türkiye'de ithalata bağımlılık oranı bunun çok çok fazla üzerinde. Eğer bu şekilde olsaydı kurdaki patlama yaşanmaz, biz kur yükseldikçe daha çok mal satıp cari açığımızı kapatır ve TCMB rezervlerinde çok hızlı bir yükseliş görürdük. Dün açıklanan verilerde TCMB’nin brüt rezervleri 14-21 Ocak haftasında 109,8 milyar dolardan 110,1 milyar dolara yükselirken net rezervleri 7,5 milyar dolardan 9,3 milyar dolara çıktı. Swap yükümlülükleri dışarıda bırakıldığında net rezervlerin -56,7 milyar dolardan -55,6 milyar dolara yükseldiğini izledik. Eğer Sayın Başkan haklı olsaydı şu an Türkiye’nin döviz rezervleri -55,6 seviyesinde olmazdı.

Yurt içinde dolar/TL kurundaki yatay eğilim devam ederken küresel bazda dolar endeksindeki yükselişle birlikte içerde kurun bir miktar arttığı gözlemlendi. BIST 100 endeksi ise dünü %2,38’lik değer artışı ile 1.997,69 puandan kapatırken işlem hacmi 28,1 milyar TL olarak gerçekleşti.

Bugün yurt içinde dolar/TL’de yatay tablo devam ediyor. Kurda yükseliş beklentimizi korumakla beraber 13,85 seviyesinin önemli olduğunun altını çiziyoruz. Bu seviye kırılmadığı sürece bir süre daha yatay eğilimini sürdürebilir. BIST 100’de 2043 direnci bizim için önemli olacaktır.

ABD

Dün ABD’de 2021 yılının 4. çeyreğine ilişkin büyüme verisi beklentilerin üzerinde %6,9 olarak gelirken yıllık büyüme ise %5,5 olarak açıklandı. ABD, 2021 yılında %5,5 büyümüş oldu. Önümüzdeki dönemde Fed faiz artışlarının etkisi, arz tedarikinde yaşanan sorunlar ve koronavirüsün büyüme üzerinde olumsuz etkisi nedeniyle büyümede düşüş beklemekte. Aralık ayı projeksiyonlarına göre Fed büyümeyi 2022 yılında %4,0, 2023 yılında ise %2,2 beklediğini açıklamıştı. Ancak Fed’in önceliğinin enflasyon olduğunu belirtelim. Ekonomide enflasyon raydan çıktı ise kısa vadede faiz artırmadan asla enflasyonu eski seviyesine getiremezsiniz. Fed bunun bilincinde olduğundan faiz artışlarına başlayıp bu süreci hızlandıracaktır. Bu da doların tüm para birimleri karşısında değer kazanması anlamına gelmekte.

ABD’de harcamalar kanalıyla hem büyümeyi hem enflasyonu ilgilendiren göstergelerde dayanıklı mal siparişleri aylık bazda beklentiler dahilinde %0,4 artarken çekirdek dayanıklı mal siparişleri beklentilerin altında %0,9 azalış gösterdi. Tüketimdeki azalma büyümenin yavaşlayacağını da göstermekte.

ABD 10 yıllık tahvil faizleri %1,81 seviyesine kadar gerilerken dolar endeksinde ise sert yükseliş yaşandı. Dolar endeksinde kısa vadede 98,80 beklentimizi koruyoruz. Ancak göstergeler ufak bir kâr satışının gelebileceğini bize söylüyor. Dolar endeksinde hafif bir geri çekilme yaşansa bile bu bizim beklentimizi değiştirmeyecektir.

Dolar endeksinin güçlendiği ve ABD 10 yıllık tahvil faizlerinin arttığı bir süreçte ons altında da düşüşler hızlandı. Eğer Rusya - Ukrayna gerilimi olmasaydı ons altındaki düşüş daha sert olacaktı. Önümüzdeki dönemde ons altındaki düşüşün devamını bekliyoruz. ABD borsaları ise her ne kadar teknik destek bölgelerinden yukarı yönlü tepkiler verse de bu yükselişleri satış fırsatı olarak değerlendiriyoruz.

Bugün ABD’de Fed’in faiz artışlarına gideceği noktada yakından takip ettiği çekirdek PCE verilerini takip edeceğiz. Çekirdek PCE aylık bazda %0,5 beklenirken yıllık bazda çekirdek PCE’nin %4,8’e çıkması bekleniyor. Son dönemde ABD’li vatandaşların tüketim mi yoksa tasarruf mu yaptıklarını göreceğimiz kişisel gelirler aylık bazda %0,5 tahmin edilirken kişisel harcamaların ise %0.6 azalacağı öngörülmekte.

Euro Bölgesi

Dün Euro Bölgesi’nde Almanya’dan gelen GFK tüketici güven endeksi beklentilerin üzerinde, 6,7 puan yükseliş gösterdi. Koronavirüs sonrası Mart 2020’den bu yana güven endeksinde henüz bir toparlanma görülmemekte. Almanya Hükümeti yaptığı açıklamada 2022 enflasyonunda yükseliş beklediğini ifade ederken Avrupa Merkez Bankası üyeleri halen enflasyonun geçici olduğunu savunarak hata yapmayı sürdürüyor.

Financial Times'ın haberine göre Avrupa Merkez Bankası, kendi gözetimi, denetimi kapsamındaki Avrupa'nın en büyük 115 bankasını, Rusya'nın Ukrayna'ya asker göndermesi halinde Rusya'nın "devasa sonuçlarla" karşı karşıya kalacağı yönünde ABD'nin yaptığı açıklama çerçevesinde uyardı. Bunun Avrupa’da bankacılık hisseleri üzerinde nasıl bir etki yapacağını izleyeceğiz. Avrupa borsaları da ABD endekslerine benzer şekilde her ne kadar teknik destek bölgelerinden yukarı yönlü tepkiler verseler de bu yükselişleri satış fırsatı olarak değerlendiriyoruz.

Bugün Euro Bölgesi’nde önde gelen ekonomilerin büyüme veriler açıklanacak. Almanya’da 4. çeyrekte büyümenin %0,3 azalması beklenirken Fransa’da %0,5 artması ve İspanya’da da %1,4 artması bekleniyor.

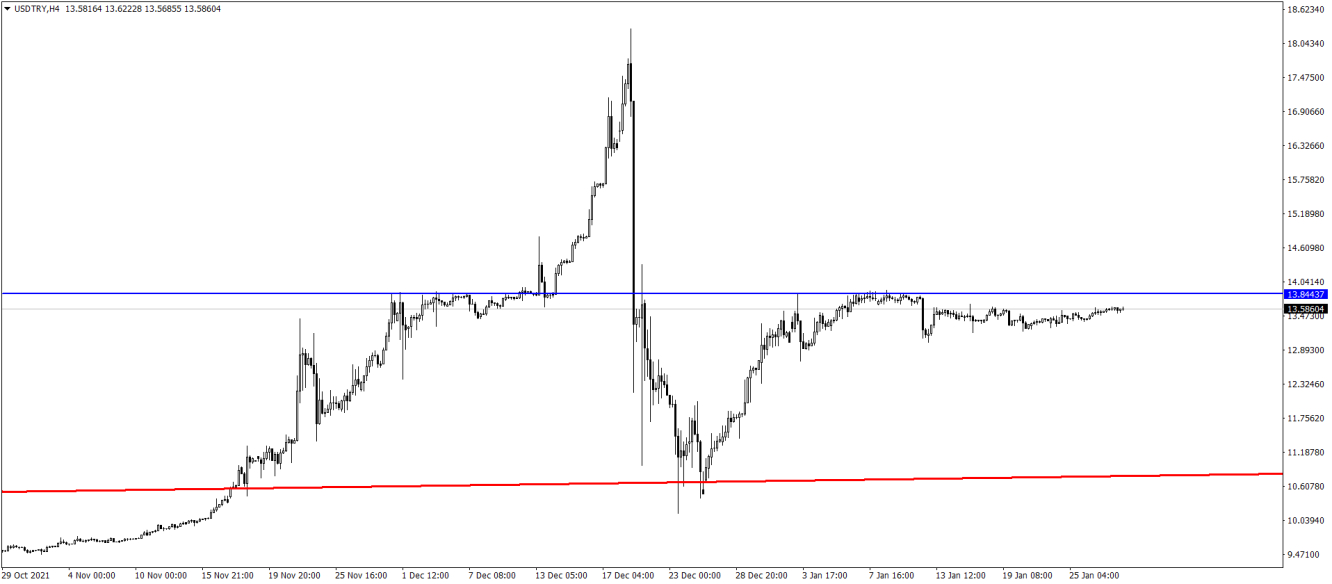

USD/TRY

Dolar/TL'de 13,85 kritik. Eğer 13,85 seviyesi geçilir ise yükseliş eğiliminin devamı görülebilir. 13,85 geçilmez ise bir süre daha yatay trend korunabilir.

Yukarıda 13,65 seviyesinin üzerinde önce 13,85 ve arkasından 14,12 direnci test edilebilir. Aşağıda ise 13,18 desteğinin altında 12,89 ve arkasından 12,70 seviyesi test edilebilir.

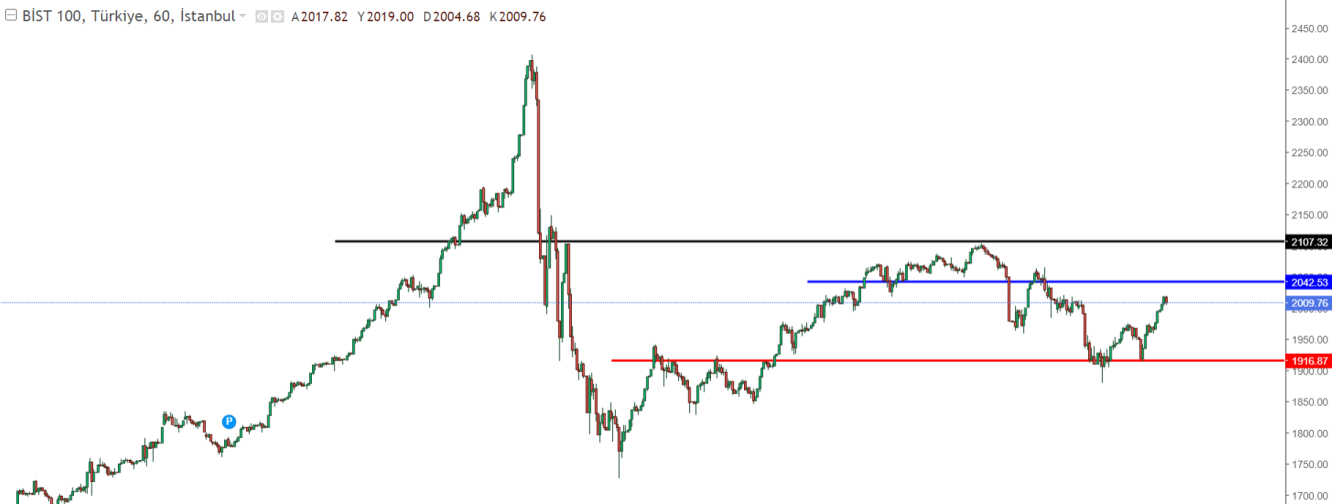

BIST 100

BIST 100’de bugün belirleyici seviyemiz 2043 olacaktır. Gün içinde yükseliş eğiliminde olsa da 2043 seviyesi geçilmeden kalıcı bir yükselişten bahsedemeyiz.

Yukarıda 2019 direncinin üzerinde 2043 ve arkasından 2078 seviyesi test edilebilir. Aşağıda ise 1996 desteğinin altında önce 1979 ve arkasından 1955 seviyesine kadar düşüş izlenebilir.

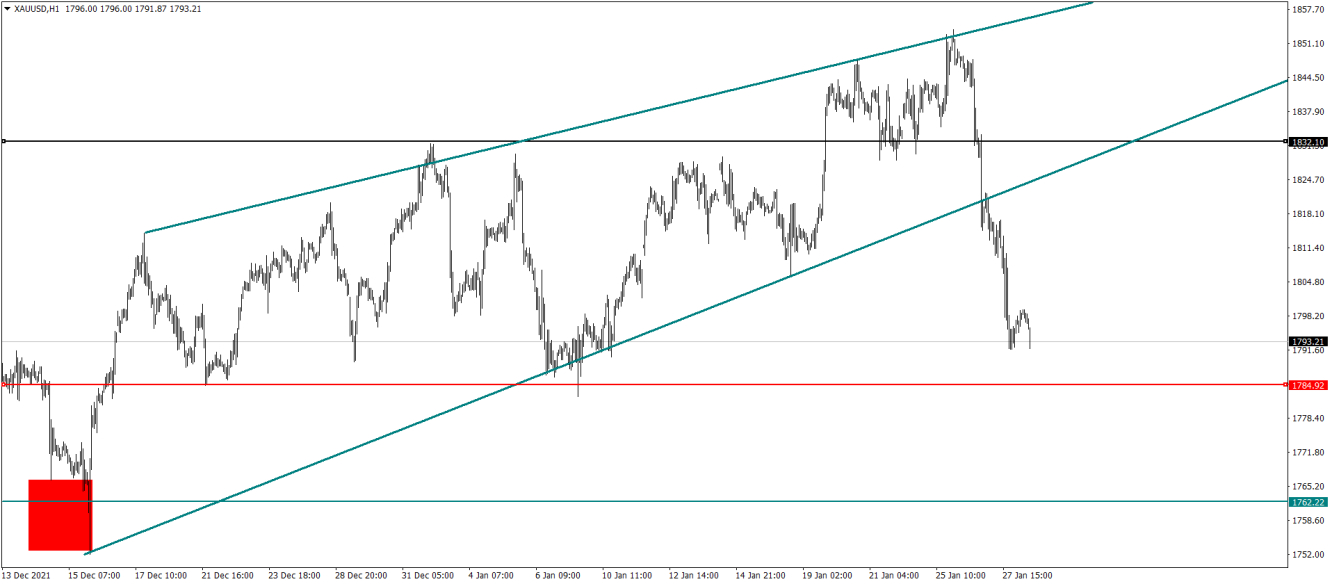

Ons Altın

Ons altında büyük resimde bir değişiklik yok. Yükselişler satış fırsatı olmaya devam ediyor.

Yukarıda 1799 direncinin üzerinde önce 1807 ve arkasından 1815 seviyesi test edilebilir. Aşağıda ise 1791 desteğinin altında önce 1783 ve arkasından 1773 test edilebilir.

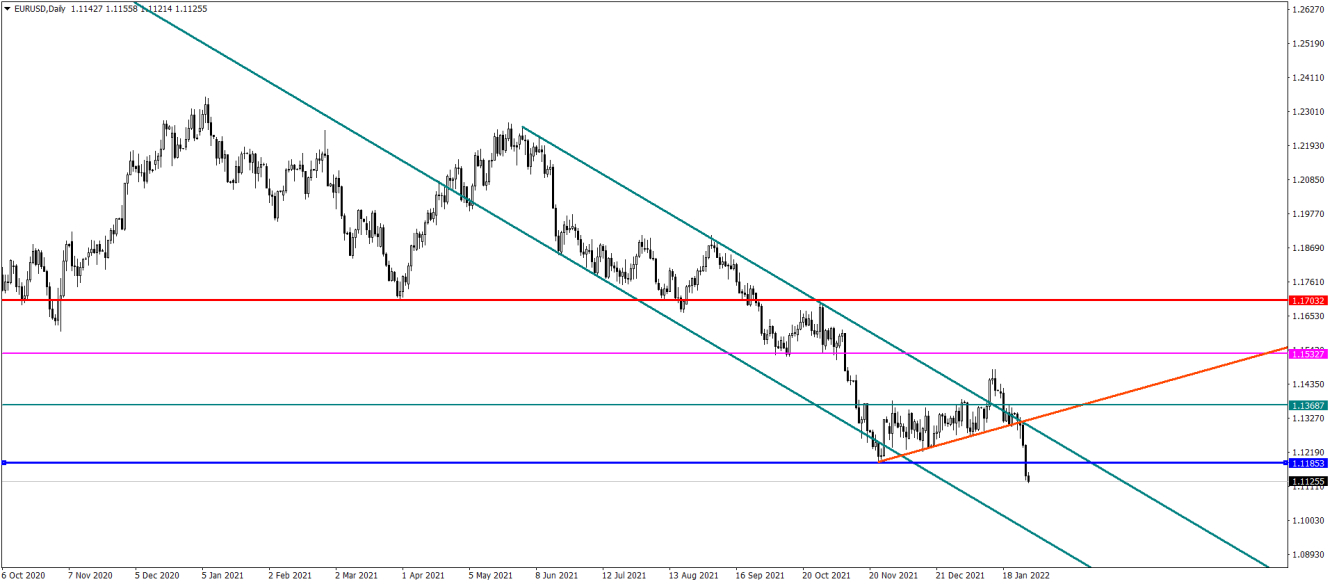

Paritede görüşlerimizde değişiklik yok. Yükselişler satış fırsatı olmayı sürdürecektir. Dolar endeksinin güçlenmesi ile beklediğimiz gibi sert düşüşler izledik. Ancak paritede kısa vadeli bir tepki alımı gelebilir buna dikkat ediyor olacağız.

Yukarıda 1,1156 direncinin kırılması halinde önce 1,1185 ve arkasından 1,1218 seviyesine yükseliş görülebilir. Aşağıda ise 1,1131 desteğinin altında önce 1,1100 ve arkasından 1,1061 seviyesine kadar düşüş izlenebilir.

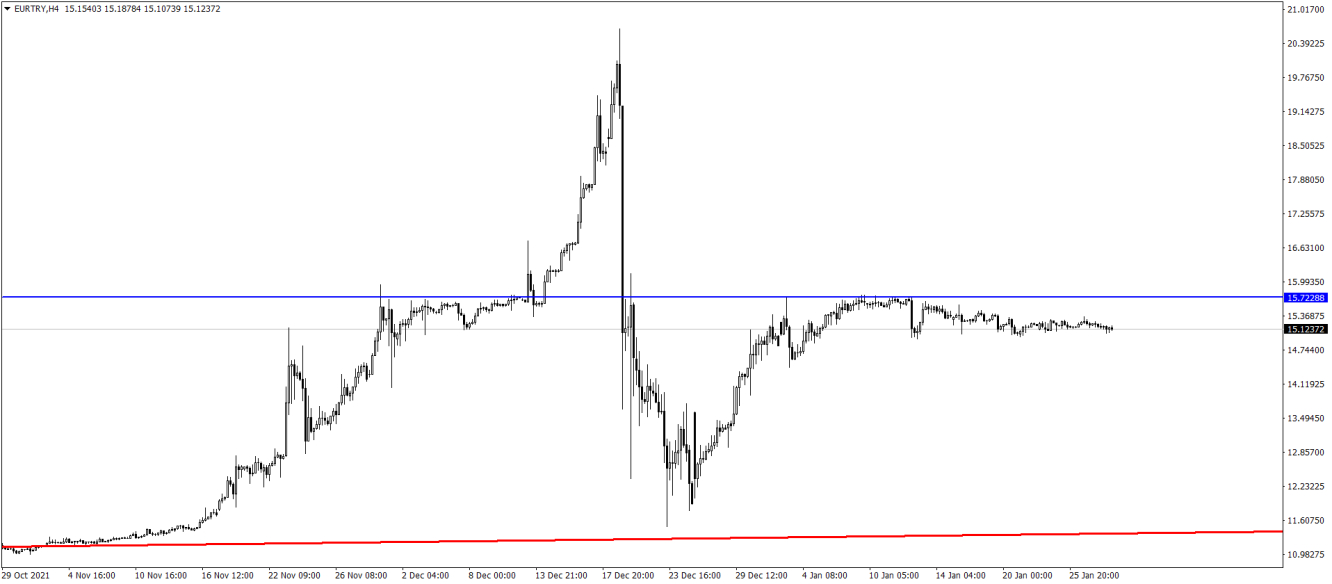

Euro/TL'de ise 15,70 kritik. Eğer 15,70 seviyesi geçilir ise yükseliş eğiliminin devamı görülebilir. 15,70 geçilmez ise bir süre daha yatay trend korunabilir.

Yukarıda 15,30 seviyesinin üzerinde önce 15,70 ve arkasından 16.18 direnci test edilebilir. Aşağıda ise 14,98 desteğinin altında 14,54 ve arkasından 14,20 seviyesi test edilebilir.