Piyasalarda gerçek bir rejim değişikliği gözlemliyoruz.

Ve makro yatırımcılar için bu aşamada tetikte olmak, oyunun zirvesinde kalmak son derece önemli.

Her şey şununla başlıyor: Fed eğrinin gerisinde ve ateşle oynuyor.

Bunu bir düşünün.

Kısa süre önce açıklanan ABD istihdam raporu, özel sektörün son 3 ayda aylık olarak yalnızca ortalama 96.000 iş eklediğini gösterdi.

Böylesine zayıf bir istihdam yaratma hızı en son 2007 yazında görülmüştü.

Son TÜFE raporu da başka bir dostane ve dezenflasyonist bir veri gösterdi: Çekirdek TÜFE aylık bazda %0,2'den daha az arttı ki bu da Fed'in hedeflediği pandemi öncesi ~%2 yıllık enflasyon trendiyle uyumlu bir eğilim.

Peki, Fed Neden Ateşle Oynuyor?

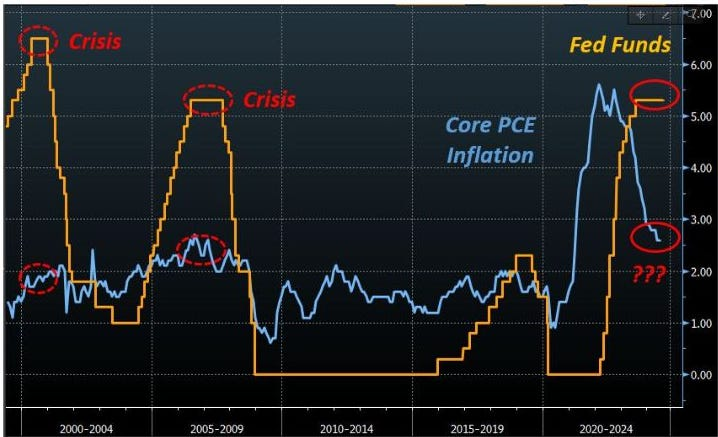

Aşağıdaki grafik size nedenini gösteriyor.

PCE çekirdek ikna edici bir şekilde %3'ün altında seyrederken %5,25 seviyesindeki Fed Fonları, %2+ reel Fed Fon oranını temsil ediyor.

Ekonomi için önemli olan reel oranlardır:

- Yatırımcılar enflasyonu hesaba kattıktan sonraki (risksiz) getirilerini önemser.

- Borçlular da enflasyona göre düzeltilmiş borçlanma maliyetlerini önemser.

Reel faizlerin uzunca bir süredir %2+ seviyesinde olduğu göz önünde bulundurulduğunda, geçmiş dönemlere bakmak ve Fed'in bu kadar sıkı bir politikayı çok uzun süre uyguladığında neler olduğunu görmek önemli:

A) 1999-2000 yıllarında Fed, reel faizleri uzun bir süre %3+ seviyesinde tutmuş ve 2001 yılında bir kriz ortaya çıkmıştır.

B) 2007'de Fed reel faizleri bir süre %2+ seviyesinde tutmuş ve 2008'de bir kriz ortaya çıkmıştır.

C) 2024 yılında Fed reel faizleri %2+ seviyesinde tutuyor.

Bunun da ötesinde ABD istihdam piyasası, bariz zayıflık işaretleri gösterirken Fed politikayı çok sıkı tutuyor.

Fed eğrinin gerisinde ve burada ateşle oynuyor.

Ve bu yaşandığında olayı tahvil piyasası devralır.

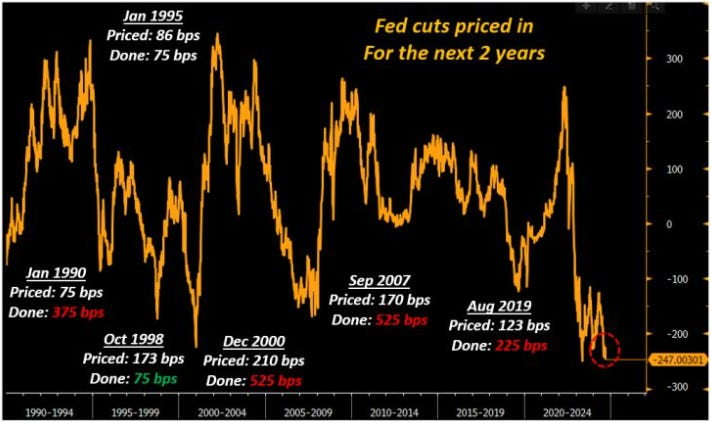

Yukarıdaki grafik 1989 yılına kadar uzanıyor ve tahvil piyasalarının sonraki 2 yıl için fiyatladığı faiz indirimi/artırımı miktarına bakıyor.

Tahvil piyasasının çok çok güvercin olduğu ve güçlü miktarda indirim fiyatladığı dönemlere odaklandım.

Asıl Soru Şu: Fed Ne Sağladı?

Piyasalar zaten çok güvercin bir şekilde fiyatlanmışken tahvil satın alarak para kazanıldı mı yoksa kayıp mı edildi?

Şimdi verilere bakalım:

1. Ocak 1995, Ekim 1998

Sonraki 2 yıl için fiyatlanan kesintiler: Ortalama 130 baz puan

Fed tarafından yapılan kesintiler: 75 baz puan

Piyasalar zaten güvercin fiyatlamanın zirvesindeyken tahvil satın aldıysanız, para kaybettiniz (yapılan kesintiler fiyatlanandan daha azdı).

2. Ocak 1990, Aralık 2000, Eylül 2007, Ağustos 2019

Sonraki 2 yıl için fiyatlanan kesintiler: Ortalama 145 baz puan

Fed tarafından yapılan kesintiler: 412 baz puan (!)

Piyasalar zaten güvercin fiyatlamanın zirvesindeyken tahvil satın aldıysanız, bir ton para kazandınız demektir.

Sonuçlar çok ilginç.

Genel bir kural olarak her zaman makroda sadece "haklı çıkarak" para kazanılamayacağını savunurum.

Bu gerekli ama yetersiz bir koşuldur: Aynı zamanda ortak fikri şaşırtmanız veya başka bir deyişle bir şeyi kalabalıktan önce görmeniz + bunun için doğru pozisyon almanız + görüş açınıza girdiğinde para kazanmanız gerekir.

Yine de tahvil piyasası bir şeylerin yanlış gitmek üzere olduğunu koklamakta oldukça iyi gibi görünüyor.

Tahvil Piyasası Yüksek Sesle Mesaj Gönderiyor: Dinliyor musunuz?

Ancak burada söz konusu olan sadece tahvil piyasası değil.

Aynı zamanda tektonik değişimlerin yaşandığını gösteren varlıklar arası korelasyonlar da söz konusu:

Piyasalarda büyük bir rejim değişikliğine tanık oluyoruz.

Kısa bir süre önce hisse senedi piyasalarında teknoloji hisseleri öncülüğünde büyük bir düşüş daha yaşadık. Özellikle NVIDIA (NVDA) fiyatları tek bir seansta neredeyse %10 düştü.

Ancak yatırımcılar için büyük haber, tahvillerin temel özelliklerinden birini yeniden sergilemeye başlamış olmasıdır.

Birkaç yıldır ilk kez, tahviller yeniden borsadaki düşüşlere karşı bir koruma görevi görmeye başladı.

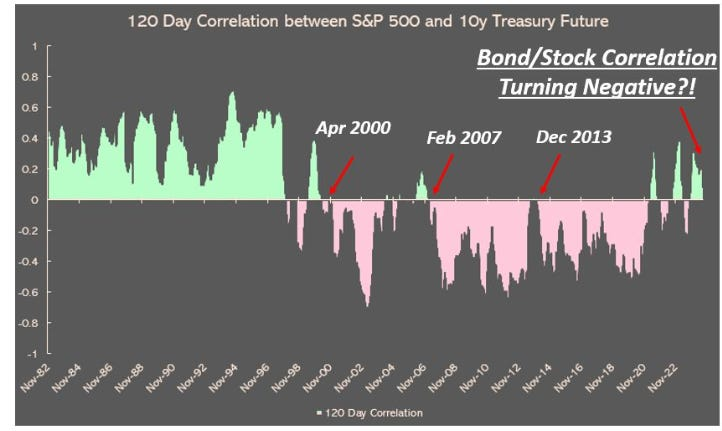

Başka bir deyişle: 60/40 portföylerini mahveden bir pozitif korelasyon döneminden sonra hisse senedi/tahvil korelasyonu yeniden negatife dönüyor.

Bu çok önemli bir gelişme.

Yukarıdaki grafik S&P 500 ve 10 yıllık Hazine getirileri arasındaki 6 aylık (120 işlem günü) korelasyonu gösteriyor.

Korelasyon son 15 yılın çoğunda negatifti: Bu, yatırımcıların hisse senedi düşüş dönemlerinde tahvillerin çeşitlendirici olarak hareket edeceğine güvenebilecekleri anlamına geliyor.

Ancak grafikten de görebileceğiniz gibi durum her zaman böyle değildi: 80'li ve 90'lı yılların çoğunda tahviller ve hisse senetleri aynı anda hemen hemen aynı şeyi yapıyordu, pozitif korelasyon gösteriyorlardı.

Enflasyonun kontrolden çıktığı 2022-2023 yıllarında da aynı şey oldu.

Şimdi iyi dinleyin çünkü almanız gereken kilit mesaj bu.

Hisse senedi/tahvil korelasyonu işaret değiştirdiğinde varlıklar arası portföyler için büyük etkileri olan tektonik makro değişimlere bakıyoruz demektir.

Çünkü "kötü haber iyi haberdir" artık işe yaramıyor.

Piyasa öyle bir rejime geçti ki:

Kötü haber aslında kötü haberdir.

Tahviller, riskli varlıklar için bir çeşitlendirici olarak hareket etmeye başladığında muhtemelen makro çerçevede ve piyasalarda büyük bir rejim değişikliğinin eşiğinde olacağız.

Makro tektonik değişimler yaşanıyor.

Açıklama: Bu makale ilk olarak The Macro Compass'ta yayımlanmıştır.