İlk olarak ABD’den bu hafta gelen verilere bir bakalım:

- Mart ayı ADP özel sektör tarım dışı istihdam verisi 455 bin (beklenti 450 bindi)

- Kişisel tüketim harcamaları fiyat endeksi yıllık %6,4 (Ocak ayında %6’ydı) aylık %0,6 (Ocak ayında %0,5’ti)

- Çekirdek kişisel tüketim harcamaları endeksi (PCE) yıllık %5.4 (beklenti %5,5’ti)

- Kişisel gelirler aylık %0,5 (beklenti %0,5’ti) arttı.

- Kişisel giderler aylık %0,2 (beklenti %0,5’ti) arttı.

ABD’den bu hafta gelen ve Fed’in karar verme sürecinde çok önemli olan yukarıdaki verilerin Fed’in elini güçlendirdiği çok açık. ADP özel sektör istihdam verisi tarım dışı istihdamın öncü göstergelerinden biridir ve verinin beklenti üstü geldiğini görüyoruz. Yani ABD’de iş gücü piyasası gerçekten sıkı gidiyor. Tabii şunu belirtmeden de geçmek istemem: Her zaman ADP özel sektör istihdam verisi ile tarım dışı istihdam verisinin pozitif korelasyonlu olduğunu söylemek doğru olmaz. ADP verisinin çok güçlü geldiği zamanlarda tarım dışı istihdam verisinin beklentilerin çok altında geldiğini de hatırlatmak isterim.

Kişisel tüketim harcamaları endeksi verisi yıllık %6.4’lük artışı ile son 40 yılın en yüksek düzeyine ulaştı. Yine çekirdek PCE verisi de 1983 yılından bu yana en yüksek seviyesine ulaşmış durumda. ABD’de enflasyonun en önemli öncü göstergesi olan bu iki veri bize ABD’de enflasyonun yükselmeye devam edeceğini ve enflasyonda zirvenin henüz görülmediğini çok açık bir şekilde anlatıyor. Bu hafta açıklanan tüm bu verileri üst üste koyduğumuzda Fed’in daha agresif giderek bundan böyle daha sıkı para politikası uygulayabileceği ihtimalini oldukça güçlendiriyor. Veriler açıklanmadan önce Mayıs ayında Fed’in 50 bp faiz artırma olasılığı %68 civarındayken bu oranın şu an için %71,1’e yükseldiğini görüyoruz.

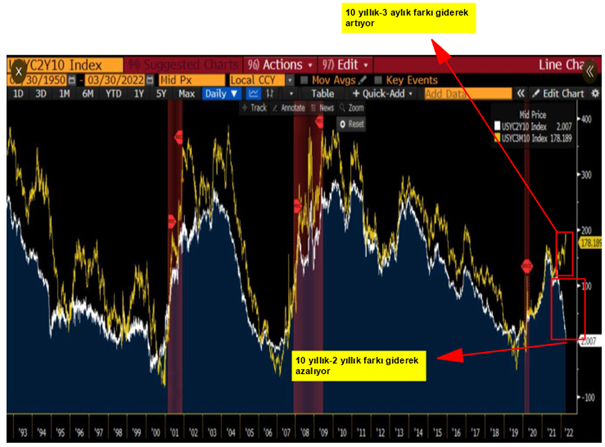

Öte yandan Fed ile ilgili değinmek istediğim bir başka konu var. Son günlerde yazımlarımda da ara ara yer verdiğim gibi ABD 10 yıllık tahvil faizi ile 2 yıllık tahvil faizleri arasındaki fark kapanma eğilimindeydi, yani getiri eğrisi yataylaşmıştı. Getiri eğrisindeki yataylaşma ABD ekonomisi ve Fed için önemli bir sinyal niteliği taşır. Bu demektir ki ABD ekonomisi için bir resesyon riski var. Olur da bu fark tamamen kapanır ve eksi olursa bir diğer deyişle 2 yıllık tahvil faizleri 10 yıllık tahvil faizlerini geçerse işte o zaman ABD ekonomisi için resesyona girme ihtimali kuvvetlenir. Geçmişe bakıldığında ne zamanki 2 yıllık tahvil faizleri 10 yıllıkları aşmış, o zaman ABD ekonomisi resesyona girmiş. Bu nedenle bu faiz farkı ABD ekonomisinin resesyona girip girmeyeceği konusunda önemli bir gösterge niteliğindedir.

Tabii çok kısa şuna da değinmek isterim: Peki getiri eğrisinin terse dönmesi piyasa fiyatlamalarını nasıl etkiler?

Getiri eğrisinin terse dönmesi ekonomi resesyonda anlamı taşır, yani ekonomi küçülüyor demektir. Haliyle bu borsalar için olumsuz bir durumdur. Çünkü ekonomi küçüldüğü için şirketlerin de kârlılıkları azalacağından hisse senetleri değer kaybedecektir. Bir diğer anlamı şu olabilir; ekonomi resesyona girdiği için Fed ilk etapta ekonomiyi daha da baskılamamak adına istese de agresif faiz artıramayabilir. Bu nedenle negatif reel faizler belirli bir süre daha gündemde olacağından kıymetli madenler için de olumlu bir senaryo yaratma potansiyeli yüksek olacaktır. Bir diğer deyişle eğer getiri eğrisi terse dönmüşse Fed’in bırakın faiz artırmayı aksine ilerleyen bir dönemde faiz indirmesini bile beklemek gerekir. Eğer resesyon nedeniyle gevşemeye dönen bir politika olursa sonrasında elbette borsalar için de olumlu bir senaryo yaratma ihtimali olabilir.

Pazartesi günü 2016 yılından bu yana ilk kez 5 yıllık tahvil faizlerinin 30 yıllık tahvil faizlerini aşmasının (yani getiri eğrisinin terse dönmesinin) ardından özellikle de Salı günü 2 yıllık tahvil faizleri 10 yıllık faizleri bir ara geçince panik de arttı haliyle. Bu noktada son günlerde şöyle bir tartışma gündeme geldi; Fed karar verirken 10 yıllık - 2 yıllık farkından ziyade ağırlıklı olarak 3 aylık hazine bonosu faizi ile 10 yıllık tahvil faizi arasındaki farka bakıyor. O nedenle panik yapmaya gerek yok. Çünkü 10 yıllık tahvil getirisi ile 3 aylık hazine bonosu getirisi arasındaki fark giderek artıyor. Eğer böyle ise 10 yıllık-3 aylık faiz farkının artması ekonomik genişlemenin bir göstergesidir, yani bırakın resesyonu aksine ekonomi büyüyor demektir. Bu nedenle bu görüşü savunanlara göre ABD’de 10 yıllık - 2 yıllık faiz farkı negatif olsa bile bu kez farklı bir anlam taşıyacak, bu nedenledir ki 2 yıllık faizlerin 10 yıllık faizlerini aşmasını ilk defa bir resesyon göstergesi olarak yorumlamamak gerekir.

“Bu kez farklı” görüşünü savunanlara göre Fed pandemi döneminde ağırlıklı olarak uzun vadeli tahvil aldığından bu tahvillerin getirileri yapay olarak şimdilik daha düşük düzeyde. Haliyle Fed bilanço küçültümüne başladığında uzun vadeli tahvil faizleri artarak olması gereken düzeye yükselecektir. Haliyle resesyon riski de ortadan kalkmış olacaktır. Kaldı ki 10 yıllık - 2 yıllık farkı negatif olsa bile bu kesin resesyon olacağı anlamına gelmez ki bu negatif farkın ne kadar kalıcı olacağı da bir diğer unsur olmalı. Bu nedenle 3 aylık - 10 yıllık farkı negatif olmadan durgunluktan söz etmek bu kesime göre çok doğru değil.

Açıkçası bu konu özellikle de ABD’de son günlerde çokça tartışılıyor. Bu defa farklı mı değil mi bekleyip görmekten başka şansımız yok gibi. Bakalım kim haklı kim haksız çıkacak?